Что делать, если с Вас пытаются взыскать разницу по ОСАГО?

В том числе и в случае, когда с Вас пытается взыскать разницу выплаты по Каско, есть варианты уменьшить эту сумму. Как показывает судебная практика, совсем избежать взыскания не удастся.

Единственный вариант здесь — это ходатайствовать о переоценке суммы фактического ущерба, то есть о . Дело в том, что расчёт выплаты или произведённый ремонт могли быть завышены изначально, и очень часто именно так и происходит.

Чаще всего судебная экспертиза постановляет, что для определённых элементов не было надобности в замене, а достаточно было вытяжки и покраски. Но имейте в виду, что критерий для обязательности замены достаточно высокий. Например, если фактически потребовалась рихтовка с применением шпакли, то замена в этом случае обоснована.

Также следует иметь в виду, что расчёт должен производиться по той же единой методике расчёта, а не рыночным ценам на запчасти. А сам износ страховой компанией может быть применён только к запчастям и кузовным элементам, но не к работам по их замене, покраске и тому подобной.

Кроме того, судебная экспертиза устанавливает, менялись ли на самом деле элементы или нет.

Для оценки , будучи любой стороной в ДТП: потерпевшим или виновником и преследуя различные цели, Вы можете проконсультироваться с нашими партнёрами-автоюристами. Консультация бесплатна.

Что делать в первую очередь?

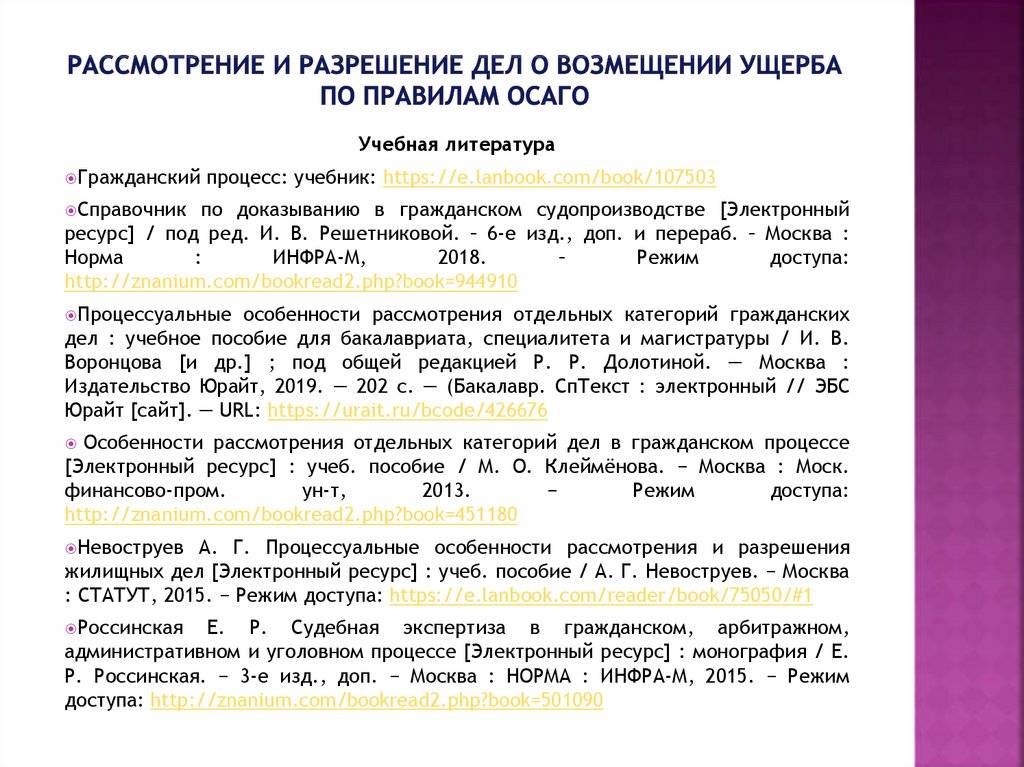

Как защитить себя от мошенничества страховой и третьих лиц: судебная практика

Судебные решения взыскания ущерба с виновника ДТП без ОСАГО

В основном суды общей и надзорных инстанций защищают права страхователей, и выносят решения о выплате возмещений. Правда, если соблюдены все досудебные и судебные формальности.

Но страховые компании часто выступают со встречными требованиями к виновнику происшествия, если он совершил правонарушения в нетрезвом или наркотическом состоянии (регресс).

Также подобные требования может предъявить РСА, если он выплатил компенсацию пострадавшему гражданину, за виновное лицо, у которого отсутствовала обязательная страховка.

Суды автоматически признают виновным водителя в ДТП в 2020 году, если будет установлено:

- Отсутствие прав на управление авто, либо не сдавший экзамен на знание правил движения и вождения.

- Удостоверение водителя выдано на другую категорию автомобилей.

- К управлению допущен лишенный удостоверения водителя гражданин.

Суды всех инстанций отмечают, что если виновный не вписан в страховку, то к нему обязательно применяется встречный иск на возмещение убытков.

Но вот в отношении конкретного лица, к которому можно применить взыскание (к собственнику или водителю управляющему авто в момент наезда) суды принимают порой противоречивые постановления.

Существующие варианты борьбы с мошенничеством

Причины распространения мошенничества в страховании

Взыскание в порядке досудебной претензии

Если виновник не соглашается оплачивать убыток на месте, либо потерпевший желает более точно его просчитать, то можно использовать вариант досудебной претензии. По закону в соответствии со статьями ГК РФ 1064 (ч.1), (п. 1), (п. 1) виновное лицо должно возместить весь причиненный вред в полной мере, а иногда и сверх этого.

Как при досудебной претензии, так и при иске нужна конкретная последовательность действий:

Важную роль при этом играет правильное составление документации.

Также собрать данные о виновной стороне, которые должны включать в себя:паспортные реквизиты;

контакты;

данные автомобиля.

Следующий этап – независимая экспертиза пострадавшего транспортного средства.

Внимание! До того как приедет наряд ДПС не рекомендуется перемешать с места столкнувшиеся машины, если ДТП случилось не на трассе с активным движением.

Далее требуется экспертная оценка повреждений пострадавшей машины. Провести ее можно в любой компании, имеющей государственную сертификацию для выдачи подобных заключений

Это может быть сервисный центр, экспертное бюро, научный институт, организации государственной оценки. В выбранном учреждении нужно получить:Отчет о независимой экспертизе (цена около 2-7 тыс. р.).

Отчет об утерянной товарной цене (2-5 тыс. р.). – Необходим в том случае, если автомобиль пострадавшего выпущен не более пяти лет назад.

Чтобы результат экспертизы имел юридическое значение, нужно почтовое приглашение виновника аварии в качестве наблюдателя. Это делают посредством телеграммы из почтового отделения.

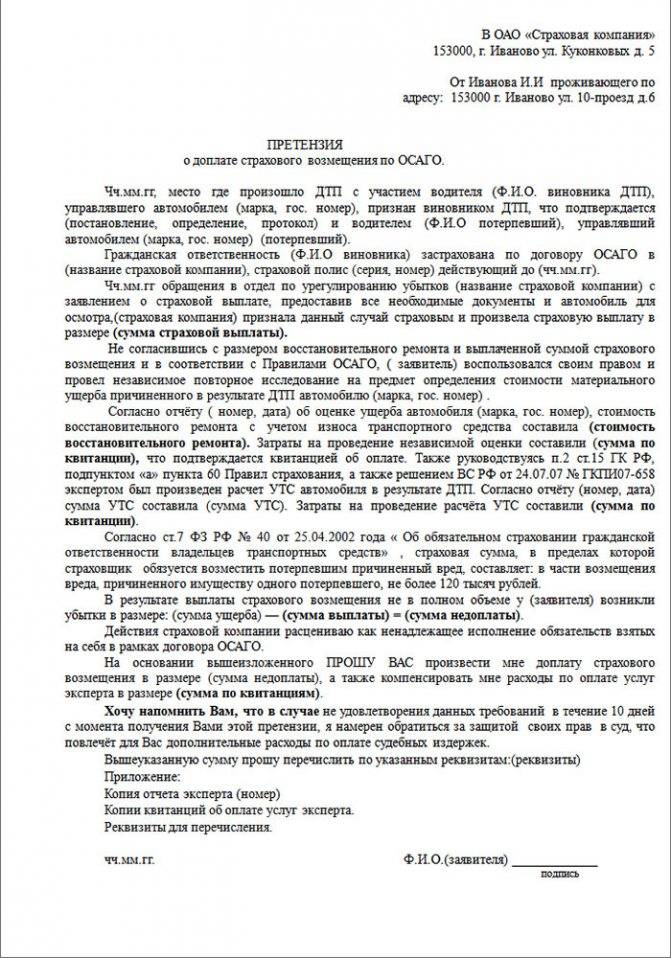

Претензия направляется виновному в ДТП как попытка добровольно урегулировать спор. Она является юридически значимым документом, содержащим аргументированное предложение оплаты ущерба без дополнительных затрат, которые неизбежны, если дело окончится судом. На практике в большинстве случаев ответчик осознает, что лучше пойти навстречу.

Для досудебной претензии не требуется типовой бланк – составлена она может быть в свободной форме. Это можно сделать самому или поручить специалисту. В ней должны быть указаны все обстоятельства аварии в соответствии с протоколом. Ссылаться нужно на аргументы:

- законодательные материалы;

- экспертные выкладки относительно аварии;

- заверенные документы и так далее.

В претензию должна быть включена полная калькуляция убытка , прямого и косвенного, сопутствующие расходы, которые документально подтверждены. ДП отправляется по адресу виновника заказным письмом с уведомлением о вручении.

О том, как грамотно составить досудебную претензию и иск о компенсации к виновнику ДТП, если у него нет полиса ОСАГО, мы рассказывали тут.

Лучше сохранить квитанции, поскольку они могут потребоваться для суда. Моральный ущерб затрагивать не рекомендуется, поскольку по ДП его удовлетворяют крайне редко – это ответственность судов. Вот примерный список пунктов, должны быть в досудебной претензии:

- Информация о виновнике: ФИО, адрес и т.д.

- Информация о ДТП: данные о машинах, место аварии, ее описание, имеющиеся подтверждения и т.д.

- Результаты проведения независимой экспертизы – выкладки по подсчетам ущерба всех видов.

- Подсчет сопутствующих расходов: экспертиза, эвакуация, почта и т.д.

- Конечная сумма – размер выплаты, которую нужно сделать виновнику для закрытия спора.

- Контактная информация пострадавшего.

- Временные рамки – сроки решения вопроса в досудебном порядке, в которые виновнику нужно уложиться.

- Скачать бланк досудебной претензии о возмещении ущерба виновнику ДТП без страховки

- Скачать образец досудебной претензии о возмещении ущерба виновнику ДТП без страховки

Досудебная претензия должна сопровождаться такой документацией:

- Копия заключения экспертизы.

- Копия протокола и справки о ДТП;

- Копия постановления об административном правонарушении – при наличии.

- Копия приглашения виновного лица на экспертизу.

- Копия документов на авто (ПТС, СТС).

- Оригиналы квитанций по расходам, информация о которых имеется в претензии.

Если виновный будет согласен оплатить ущерб в соответствии с досудебной претензией, вопрос закрывается.

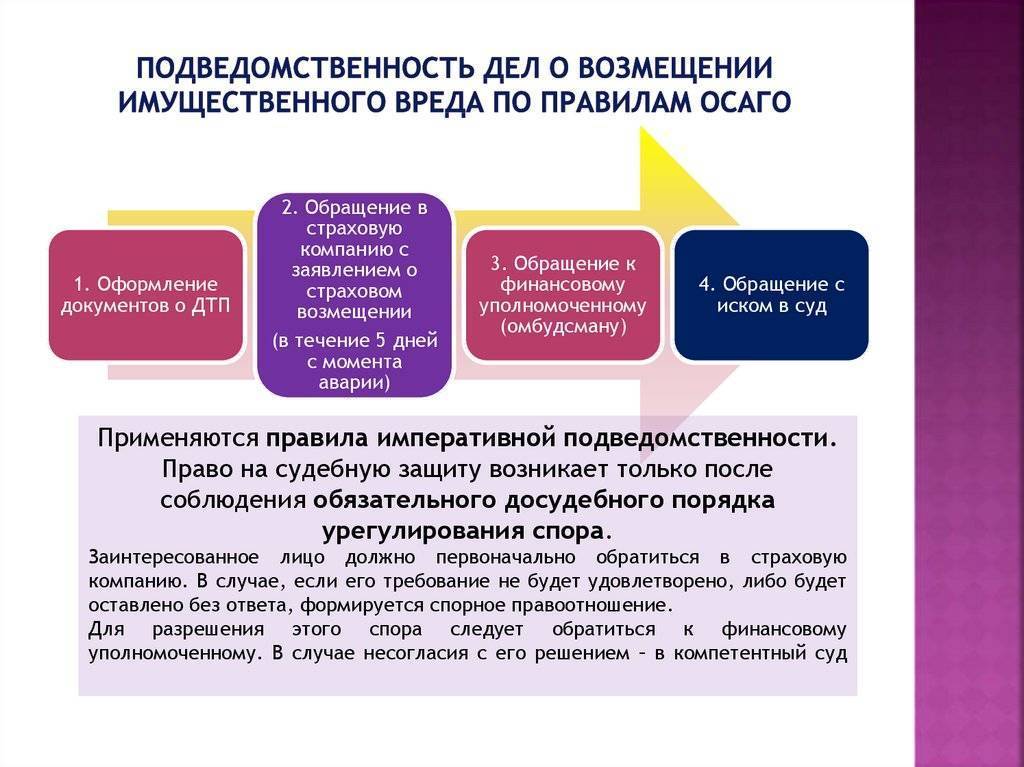

Алгоритм действий

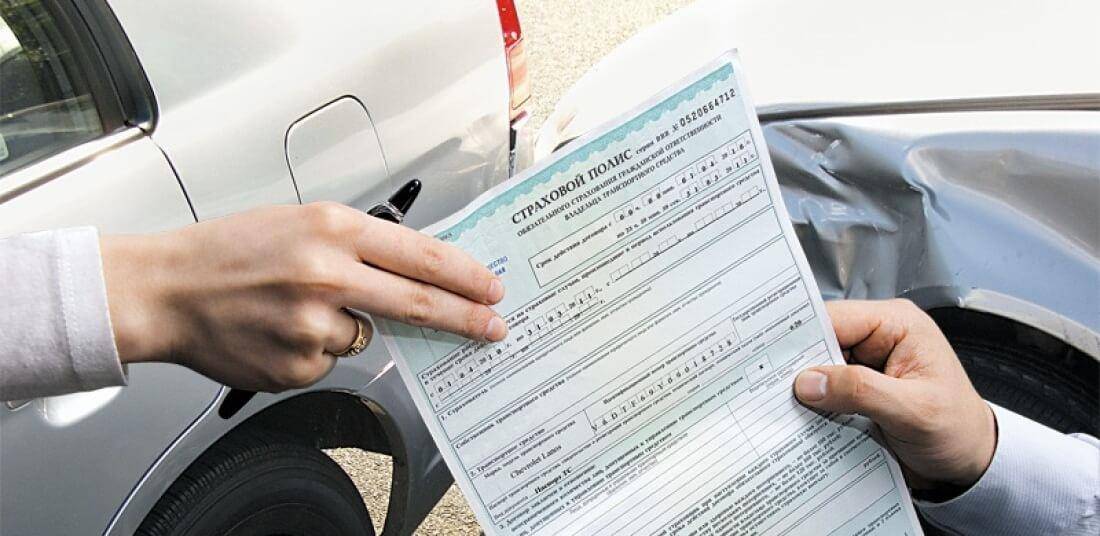

Получить причитающееся пострадавшему лицу возмещение по ОСАГО возможно, придерживаясь следующего порядка действий:

Уведомление страховой компании о факте страхового случая

Если пострадавший намеревается воспользоваться правом на получение полагающейся ему страховки, он сразу, при наступлении страхового случая, незамедлительно должен уведомить страховщика.

Лицо, управлявшее ТС, и ставшее участником аварии, обязано проинформировать остальных участников происшествия, желающих истребовать страховку, предоставив необходимую информацию об ОСАГО: номер полиса остальных, личные данные, адрес и телефон страховой.

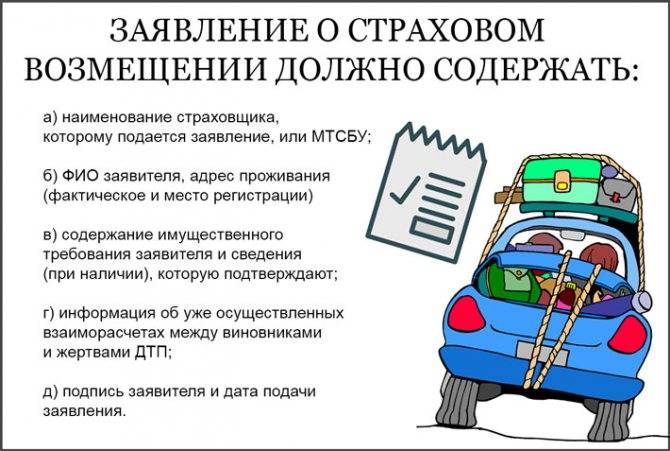

Подготовка документов

Во всех вышеописанных случаях в страховую направляются почтой или лично указанные ниже документы:

- Заявление о выплате страховки либо о прямом возмещении вреда (убытков).

- Копия паспорта выгодоприобретателя (пострадавшего) заверенная нотариусом;

- Доверенность, если от имени пострадавшего действует его доверенное лицо.

- Банковский счет для перечисления страховки по безналу.

- Согласие опекунского совета, если страховка выплачивается лицу, которому нет 18 лет.

- Извещение об аварии.

- Протокол (копия) об админправонарушении либо Постановление, вынесенное по делу об админправонарушении, либо отказе в производстве дела об админправонарушении. Предоставляются в том случае если оформление указанных документов входит в полномочия сотрудников полиции и оформление указанных документов предполагается нормами законодательства РФ.

Требования страховщика о ее предоставлении (если ДДТ произошло после указанной даты является незаконным. В некоторых случаях могут понадобиться дополнительные документы. Это касается случаев, когда:

- происходит возмещение недополученного в результате ухудшения здоровья заработка;

- возмещаются расходы, понесенных на лечение;

- заявлено требование о получении компенсации за утерю кормильца;

- требуется возместить расходы на погребение (не более 25000 руб.).

Однако в этом случае страховая может быть освобождена от ответственности в случае невыплаты вовремя страховки от неустойки, штрафа и компенсации морального вреда.

Предоставление документов в страховую

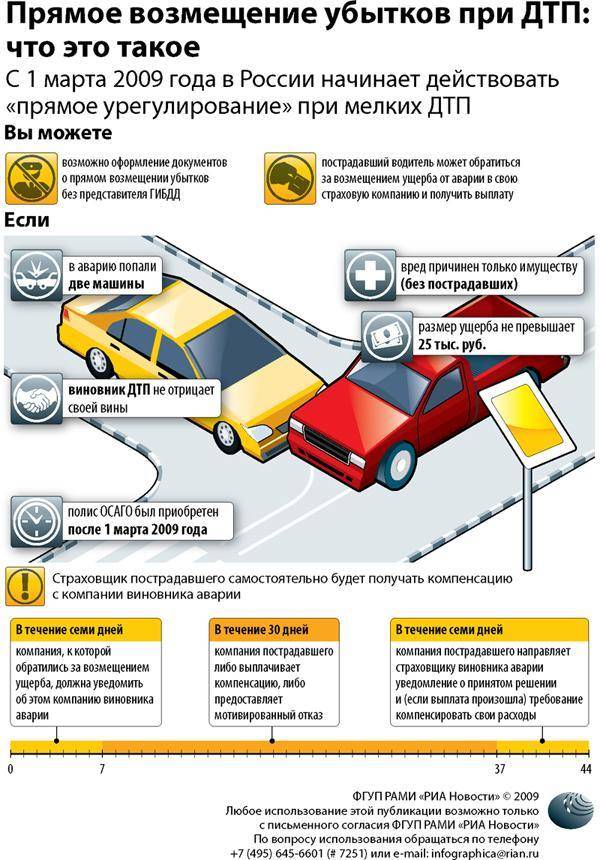

Все собранные имеющиеся документы необходимо вручить страховщику до истечения 5 дней с момента совершения ДТП. Либо направить их способом, который может обеспечить получение документов страховщиком, к примеру, почтой с уведомлением.

Принятые документы всегда регистрируются работником страховой. В случае личной подачи документов нарочно, страховщиком выдаётся опись всего перечня принятых документов, заверив подписью принимавшего и печатью компании.

Предоставление поврежденного ТС для осмотра (экспертизы)

Если пострадавшее в ДТП лицо желает реализовать свое право на получение страховки, то его обязанностью является до истечения 5 дней с момента предоставления заявления в страховую предоставить транспортное средство либо то, что от него осталось для осмотра. Эта процедура преследует цель определить обстоятельства, ставшие причиной повреждения авто, а также размера убытков.

В свою очередь, обязанностью страховщика является согласование с пострадавшим лицом времени и места проведения будущего осмотра ТС, либо его независимой экспертизы. После этого в согласованное со страховой компанией время пострадавшее в ДТП лицо должно предоставить автомобиль.

Если же авто из-за повреждений не имеет возможности передвигаться по дороге, то в заявлении пострадавшее лицо сообщает страховой компании о вышеуказанной ситуации и указывает адрес местонахождения поврежденного авто. Согласно правил Закона N 40-ФЗ эксперт должен осмотреть автомобиль по указанному месту.

Что делать, когда обвиняют в мошенничестве по ОСАГО?

Желая получить , многие автомобилисты идут на различные махинации и имитируют страховой случай или провоцируют их возникновение намеренно. В данной статье мы расскажем, что считается мошенничеством по ОСАГО?

что делать, если вас обвиняют в страховом мошенничестве?

На сегодняшний день страховое мошенничество занимает одну из центральных позиций на рынке российского автострахования. Искусственно воссоздавая страховой случай (дорожно-транспортные происшествия), мошенники получаю страховую компенсацию, которая идет не на устранение дефектов ТС, полученных в аварии, а на личные цели. В итоге, страховые мошенники наносят серьезный вред не только обманутым страховым компаниям, но государственной казне в целом.

Согласно Российскому союзу автостраховщиков, около десяти-пятнадцати процентов всех выплат страховых компаний “утекают” мошенникам .

Работники страховых компаний отправляют соответствующие уведомления в правоохранительные органы (полицию, прокуратуру) в случае:

- Обнаружения мошеннических схем. Иначе говоря, в случае обнаружения попытки обмануть страховую компанию, имитировав возникновение страхового случая;

- Получения денежных выплат по полюсу ОСАГО мошенническими лицами;

По предъявлению заявления в правоохранительные органы, возбуждается уголовное дело по статье 159 Уголовного Кодекса РФ “мошенничество”, под которым понимается хищение чужих денежных средств/других материальных ценностей, путем втирания в доверие и обмана. О том, почему мошенничество в страховании так популярно, читайте в следующей статье. По статистике, из 15% мошеннических выплат только 1% доказывается в судебном порядке.

Причиной такой омрачающей статистики являются следующие факторы:

- В большинстве мошеннических афер в сфере страхования ОСАГО помимо простых граждан (клиентов страховых компаний) участвуют сами работники страховых компаний и даже правоохранители (работники дорожной автоинспекции, полицейские, работники прокуратуры);

Так, например, работники ГИБДД, которые обычно фиксируют дорожно-транспортное происшествие, находясь в сговоре с автовладельцами, фальсифицируют документы и размер материального ущерба, полученный в ходе аварии.

Схемы мошенничества, используемые страхователями

Основные виды мошенничества

Для того чтобы огородить вас от аферистов, рассмотрим какие виды мошенничества активно развиваются на рынке и чего необходимо остерегаться.

Мошенничество страховых компаний и их сотрудников

Самое простое мошенничество, которое появилось с момента обязательного страхования и развито сегодня не в больших размерах – это аферы страховых компаний или отдельных сотрудников.

Распространенные виды махинаций:

- Оформление полиса задним числом. Это актуально в том случае, когда обращается клиент без ОСАГО, у которого случилась авария. За выгодное вознаграждение страховщики выписывают полис задним числом. Однако в последнее время такие махинации крайне сложно сделать, поскольку все полисы проходят проверку и регистрацию в РСА. Только агенты, выписывающие бланк от руки, могут выдать такие договоры.

- Увеличение суммы ущерба или добавление повреждений. Путем сговора сотрудники отдела урегулирования убытков фиксируют несуществующие повреждения. После получения выплаты клиент, как правило, отдает сотруднику 50% полученных денег, за «нарисованные» повреждения. Такая выгода хороша как специалисту страховой, так и самому клиенту, который получает повышенное возмещение.

- Продажа поддельных полисов ОСАГО или другие махинации, благодаря которым можно заработать. К примеру, во многих компаниях берут отдельную фиксированную плату за сам бланк, в размере 100-300 рублей, не предоставляя при этом никаких чеков. Также встречаются страховщики, которые за аналогичную плату продают европротакол, который выдается совершенно бесплатно.

Мошенничество самих застрахованных

Что касается страхователей, то со временем они тоже научились получать прибыль незаконным путем, от страховой организации. При этом возможностей у них не меньше, чем у страховых представителей.

Простые водители получают прибыль следующим образом:

- Фальшивый полис. Раскрыта новая схема мошенничества с полисом ОСАГО была только после возникновения электронного страхования. Автолюбители печатали бланк на цветном экземпляре и предоставляли его сотруднику ГИБДД. Это позволяло избежать штрафа. Что касается ДТП, то виновная сторона с таким полисом также получала выплату на законном основании, поскольку обращалась в компанию виновной стороны.

- Инсценировка ущерба. В такой схеме принимают участие как минимум два авто. При этом аферисты единожды делают ДТП и фиксируют случай, для получения выплаты от всех компаний (по очереди). Для получения компенсации приобретаются полисы сразу в нескольких компаниях.

Мошенничество с участием третьих лиц

К сожалению, в махинациях зачастую замешены третьи лица, которые к получению прибыли, на первый взгляд, не имеют никакого отношения. Тем не менее, такие аферы встречаются на рынке финансовых услуг.

Соучастники бывают:

- Когда инициируется страховой случай. Именно сотрудники ГИБДД за вознаграждение соглашаются составить протокол. При этом делают они это без места аварий и осмотра машин. Все необходимые сведения говорят мошенники.

- Мошенничество в экспертизе. Прежде чем сделать выплату машину направляют к эксперту, который делает осмотр и озвучивает сумму к выплате. Именно тут за привлекательное вознаграждение сумма может быть увеличена на 20-30%.

Такой тип махинаций вычислить крайне сложно, поскольку в сговоре работают сразу сотрудники страховых, ГИБДД и страхователи.

Мошенничество с электронными полисами ОСАГО

Новый вид мошенничества в ОСАГО связан именно с электронными договорами. При этом речь идет не про продажу фальшивых страховок. Махинациями стали заниматься сами страхователи. Суть обмана заключается в том, что при покупке защиты собственник автомобиля указывает адрес регистрации в регионе или деревни и расчет идет по минимальному коэффициенту 0,6 или 0,7.

Это позволяет сэкономить и получить настоящий бланк на выгодных условиях. К примеру, территориальный показатель по Москве – 2. Получается, клиент может сэкономить больше половины стоимости.

Однако водители не учитывают единственный момент. При наступлении ДТП и регистрации убытка принимается пакет документов и смотрится, каким образом производился расчет. В подобной ситуации можно не только лишиться выплаты, но и получить наказание или штраф за мошенничество в ОСАГО.

Страховая может обвинить в мошенничестве по дтп и что гразит за это

Это соглашение поможет предупреждать правонарушения, связанные с незаконным присвоением, эксплуатацией транспортных средств, а также случаи связанные со страховым мошенничеством. Разобраться во всех возможных способах мошенничества при страховых выплатах попросту невозможно: изобретательные мошенники придумывают все новые методы. Газета «Версия» рассказывает о наиболее распространенных видах обмана.

Страхование автомобиля с ущербом В некоторых компаниях для этого принимают весьма несложные меры. Для подписания, к примеру, полиса «Автокаско» автомобиль должен осмотреть не только агент, но и специальный эксперт. Сокрытие пьяного водителя Сознательное нанесение повреждений Страхование задним числом Это можно сделать только в том случае, если есть знакомый страховой агент.

Говоря проще: попадаете в ДТП, звоните агенту и оформляете все документы с позавчерашним числом, а дальше все по обычной схеме. Подстроенные аварии — подставы Водитель-жертва представляет грядущие разборки и понимает, что платить все равно придется, ведь у мошенников скорее всего действительно есть адвокаты и свои люди в ГИБДД, пишет издание.

Каждая десятая страховая выплата идет в карман мошенникам В центральный московский офис крупной страховой компании ежедневно приходит более 400 заявлений на выплату. Получается, что за год этих заявлений поступает 146 тысяч.

То есть мошенникам достаются 14 тысяч выплат только по одной страховой компании. Больше всего мошенники «зарабатывают» в США В 2004 году немецкой полиции удалось разоблачить несколько организованных мошеннических группировок, специализировавшихся на подставах и угонах, каждая из которых насчитывала до тысячи человек.

покатались, блин. (Извиняюсь за ОФФ) Примерно 15% всех выплат по страховым случаям в ДТП уходят в карманы аферистов.

Требуют доплатить – это законно?

Если формально подойти к данному вопросу, то конечно, любое требование законно. Не запрещено у нас требовать с кого угодно и что угодно

Важно то, удастся ли получить на законном основании желаемое

Требовать ущерб в ДТП могут в следующих случаях:

- страховая компания отказала потерпевшему в возмещении;

- страховая выплатила потерпевшему сумму в 400 000 рублей, но этого мало – то есть размер реального вреда больше лимита;

- ущерб составил менее 400 000 рублей, и страховщик всё выплатил, но денег на ремонт все равно не хватило;

- страховая организация – банкрот, и потерпевший предъявил требования к виновнику ДТП;

- полиса ОСАГО у виновника не было, поэтому требуют всё с него.

Разберем подробнее все случаи и выясним, что законно, а что нет.

Случай №1: Отказ в возмещении по ОСАГО

В ситуации, когда страховщик отказывает потерпевшему в выплате, не всё однозначно. Он может отказать на законном основании, например, когда полис виновника оказался поддельным, или незаконно, нарушив тем самым права потерпевшего.

Но водитель, застраховавший свою ответственность, не должен отвечать за нарушения СК, поэтому такое дело надо доводить до суда и обязательно привлекать еще и страховщика.

Как вывод – нужно узнать и понять причину отказа в выплате по страховке. Если тот незаконен, то виновник не обязан ничего доплачивать. Если же отказ законный, то что делать… придётся платить.

Случай №2: Лимит выплаты

Требование основано на законе. Если вы, являясь виновником ДТП, разбили или повредили чью-то дорогую машину, то лимита по ОСАГО в 400 тысяч может не хватить на покрытие ущерба.

В этом случае потерпевший будет взыскивать недостающее с вас уже законно, и доплатить вы будете по закону 2020 года должны. Даже если повреждения на месте ДТП не выглядят сильными – это не значит, что стоимость ремонта будет маленькая.

Отсюда сразу совет! Тщательно фотографируйте все повреждения другого авто, а лучше еще и своего, вдруг вы столкнётесь с «ушлыми» ребятами, которые захотят заменить за ваш счет уже ранее поврежденные детали на авто.

Случай №3: Потерпевшему не хватает того, что ему выплатили

Именно данная ситуация приобретает в настоящее время массовый характер. Водители, виновники в ДТП, с недоумением реагируют на требование доплаты, ведь все уверены, что в случае, когда ущерб менее 400 000 рублей, за всё платит страховая. Но как оказалось, безоблачно всё только на словах и в экранах телевизора, на деле же ОСАГО страхует вашу ответственность частично. С этим можно не соглашаться, но точку в вопросе поставил Конституционный суд в своём Постановлении 6-П от 10 марта 2017 года.

Конечно, он не указал на то, что любой потерпевший сможет требовать деньги с виновника, но указал ситуации, в которых такое требование будет законно и обосновано.

Более подробно мы обсудим данный вопрос немного ниже.

Случай №4: Банкротство страховой

Обанкротившийся страховщик – еще не повод платить потерпевшему за ДТП. Данная ситуация полностью регулируется законом, и подобное требование может заявить только тот, кто закон этот самый не читал.

Потерпевший должен сам обращаться в РСА (Российский Союз Автостраховщиков) за компенсационной выплатой. Но, получив такую выплату, он сможет наравне с собственниками авто из ситуации №3 требовать доплатить, сумма уже будет не такая большая, но всё же, такое право у них есть.

Случай 5: Виновник без страховки

Здесь всё просто! Пожалев некоторую сумму денег на полис ОСАГО, виновник будет вынужден не просто доплатить, а весь ущерб целиком заплатить из своего кармана. А те, кто делают псевдоОСАГО, лишь бы было что предъявить гаишникам, и деньги тратят, и от ответственности не застрахованы.

Ответственность за нарушение закона

Правоохранительным органам не всегда удаётся доказать факт мошеннических действий со стороны страхователя или страховщика. Однако методы раскрытия незаконных схем получения выплат постоянно совершенствуются, поэтому если нарушители закона всё же будут обнаружены, то виновников накажут в соответствии с законодательством.

Мошенничество с полисом является уголовно наказуемым деянием – особенно, если речь идет о сговоре. За это положен крупный штраф и/или тюрьма. А именно:

Для одного человека:

- штрафные в размере 120 тыс. рублей,

- обязательные работы сроком до 45 суток при 8-ми часовой организации труда (всего – не более 360 часов),

- исправительные работы – до года,

- ограничение свободы до 2-х лет,

- принудительные работы в течение этого же срока,

- ограничение свободы передвижения сроком до 120 суток.

Для группы лиц, совершивших преступление:

- размер штрафа – 300 тыс. рублей,

- обязательные работы – больше в 1,5 раза,

- исправительные работы – до 2-х лет,

- работы по принуждению – в течение 5-ти лет и могут сопровождаться годом ограничения свободы,

- заключение под арест – до 4-х лет.

Как ведется борьба с нарушителями

Вот лишь некоторые меры, предотвращающие мошенничество с полисами ОСАГО:

- создана единая база Российского союза страховщиков, где есть информация по всем выданным договорам автострахования и произведённым выплатам,

- специальные службы постоянно выявляют и блокируют сайты мошенников по продаже поддельных полисов,

- правовой ликбез – оповещение через средства массовой информации о раскрытии схем злоумышленников – эти истории повышает грамотность автовладельцев.

Если автострахователь предполагает или уверен, что стал жертвой злоумышленников, он может оформить досудебную претензию и направить её в страховую компанию.

Если страховая компания оставит обращение без внимания – обращайтесь с исков в суд. В процессе рассмотрения обстоятельств дела можно добиться проведения повторной экспертизы и проверить возможные нарушения, правильность проведения расчёта ущерба, а также провести проверку постановления органов ГИБДД. В случае необходимости можно ходатайствовать о предоставлении записи видеокамер, фиксирующих происходящее на месте ДТП.

Раскрытию преступлений в дано сфере могут препятствовать и сотрудники страховых агентств, и руководители, занимающие определённые посты. Они могут использовать служебное положение для сокрытия содеянного. И препятствовать проведению объективного расследования.

Однако методы раскрытия незаконных схем постоянно совершенствуются, поэтому если нарушители закона всё же будут обнаружены, то виновников накажут в соответствии с законом.

Если какое-то время назад аферисты и чувствовали себя свободно и успешно уходили от наказания, то теперь ситуация изменилась. Сегодня меры, пресекающие и предотвращающие подобного рода преступления, принимаются и на законодательном уровне, и реализуются исполнительной властью. Закон о мошенничестве в ОСАГО