Применяемые ставки и льготы

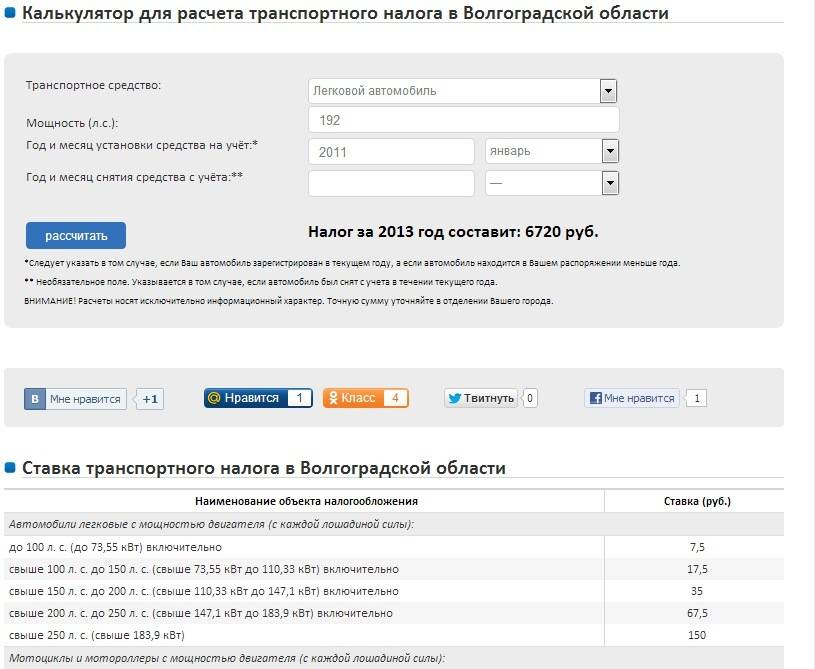

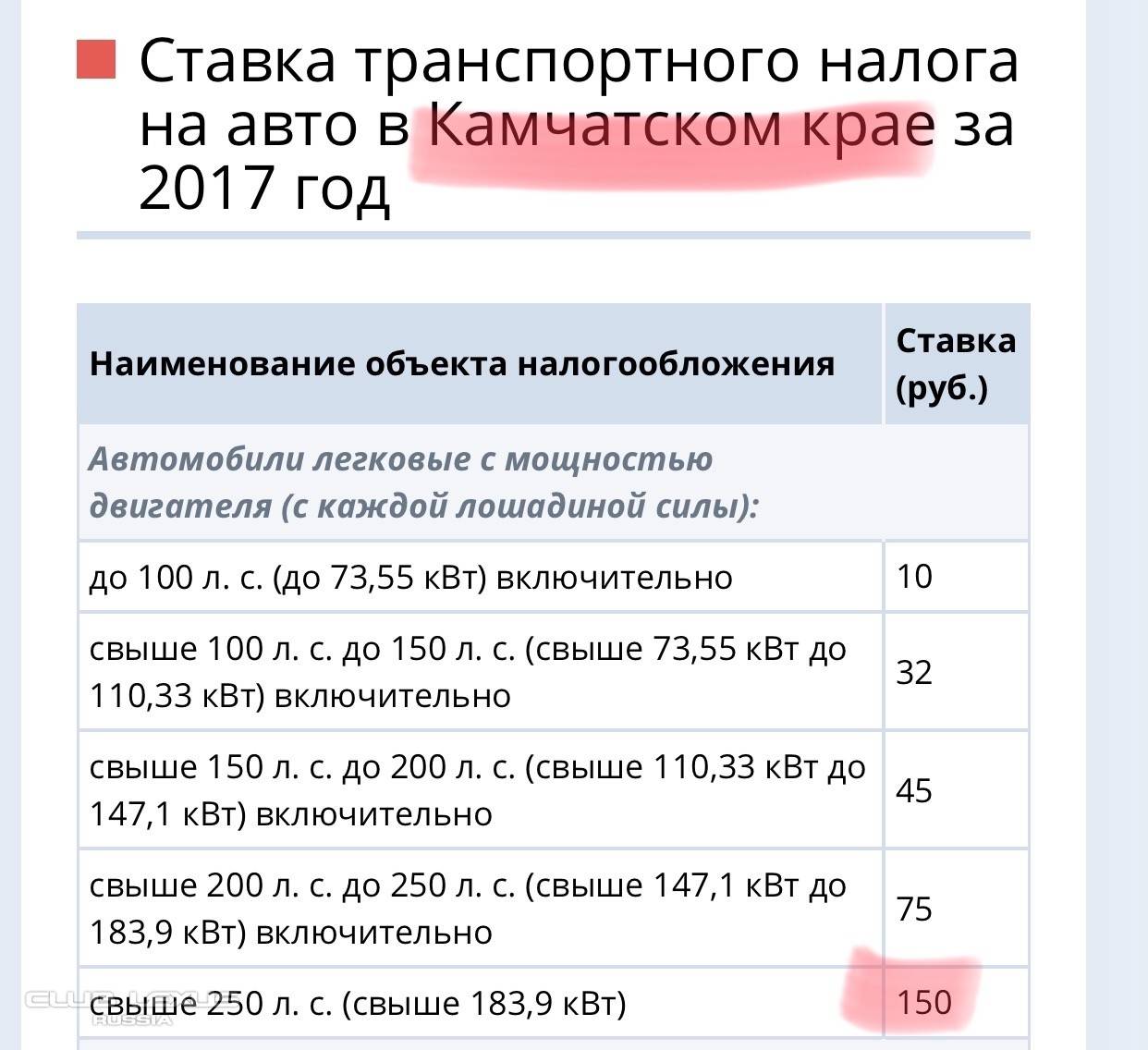

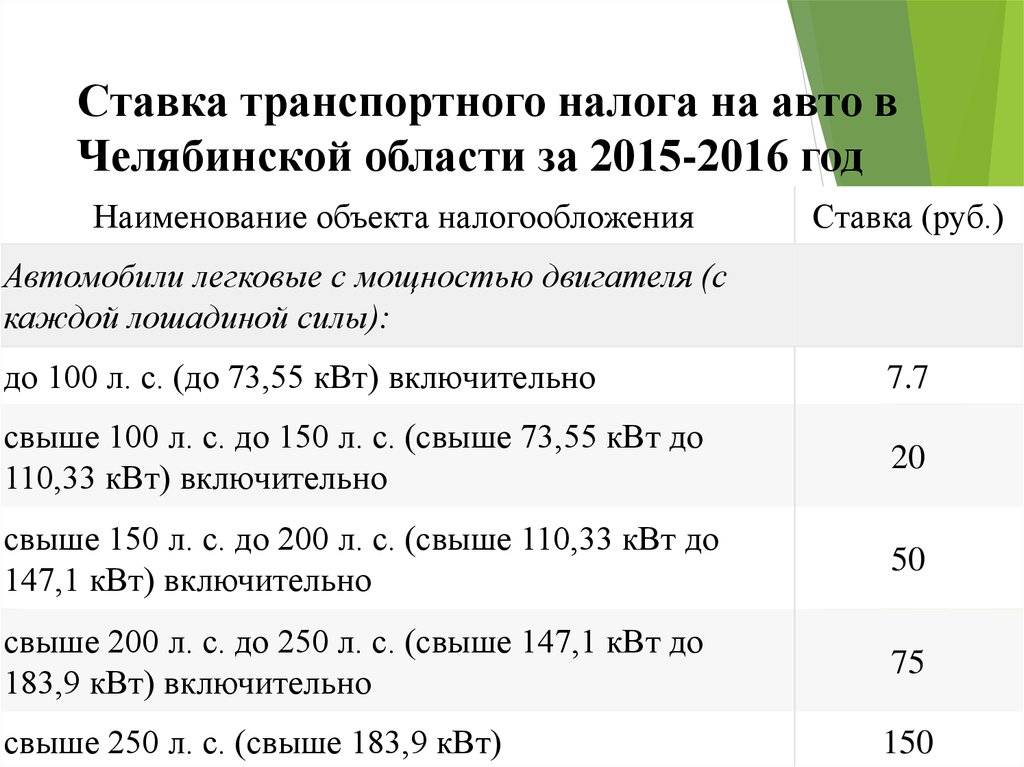

В России при расчёте транспортного налога в 2020 году (за 2019 г.) действуют ставки в границах допустимой 10-кратной разницы с утвержденными Правительством РФ. В таблице ниже — тарифы, актуальные в некоторых из регионов:

| Регион | Ставка за 1 л. с. в рублях | ||||

|---|---|---|---|---|---|

| 0 — 100 | 100 — 150 | 150 — 200 | 200 — 250 | от 250 | |

| Амурская область | 15 | 21 | 30 | 75 | 150 |

| Воронежская область | 25 | 35 | 50 | 75 | 150 |

| Калининградская область | 2.5 | 15 | 35 | 66 | 147 |

| Москва, город | 12 | 35 | 50 | 75 | 150 |

| Санкт-Петербург, город | 24 | 35 | 50 | 75 | 150 |

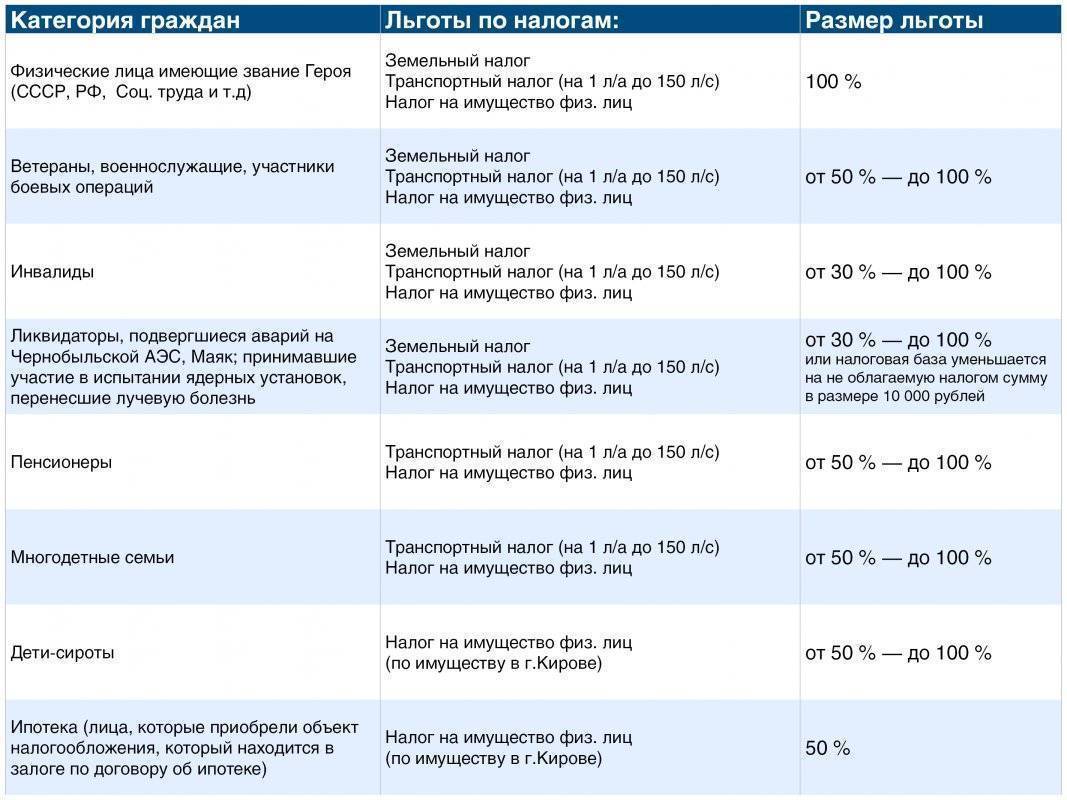

Справедливости ради стоит отметить, что при расчёте транспортного налога используется не только повышающий коэффициент, но и предоставляются льготы.

Может быть применена нулевая ставка для некоторых категорий граждан. Это значит, что они будут освобождены от обязанности уплачивать данный сбор. Может быть предоставлено послабление налогового бремени в процентном или денежном выражении. Определение льготников осуществляется на региональном уровне.

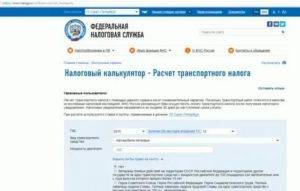

Ознакомиться с порядком оплаты, тарифами, льготами и вычетами в конкретном регионе можно на справочном сервисе ФНС по этой ссылке. Достаточно выбрать из всплывающего меню название нужного субъекта РФ и интересующий период. К льготным категориям относится множество групп населения, но в каждом регионе их перечень может незначительно отличаться.

Основные льготники:

- Герои России и СССР;

- ветераны Великой Отечественной войны;

- ликвидаторы аварии на Чернобыльской АЭС и пострадавшие при ядерных испытаниях;

- многодетные семьи;

- матери-одиночки;

- граждане, получившие автомобиль в собственность от социальной службы;

- инвалиды первой и второй группы;

- пенсионеры;

- лица, чей автомобиль находится в розыске. Примечание: чтобы воспользоваться этим правом, необходимо предъявить справку из полиции об угоне машины в ИФНС по месту постоянной или временной регистрации. Оплата не начисляется с месяца угона и до месяца возврата владельцу.

Важно: скидки и нулевая ставка транспортного налога для пенсионеров и других льготных категорий граждан распространяется на одну единицу ТС определённой категории. Например, если у пенсионера есть 2 автомобиля, то воспользоваться льготой он сможет только для одного (по выбору), за другой ему придётся оплатить полную сумму начислений

Пониженная ставка и освобождение от сборов

Если в отношении могущих себе позволить дорогостоящие объекты действуют повышенные тарифы, для социально стесненных граждан-россиян предусмотрены льготы.

Опираясь на них, местные власти полностью отменяют или снижают размер податей для:

- автолюбителей на пенсии;

- многодетных семей;

- ветеранов Отечественной, иногда других войн;

- имеющих ограниченные физические возможности;

- владельцев малосильных автомашин.

Часто автовладельцы задаются вопросом – а положено ли платить пошлину за машину, которая числится за ними номинально, но по факту долго не используется? Например, давно стоит на штрафстоянке или простаивает в гараже по неисправности. Здесь расклад таков:

- Госналог на средство передвижения не начисляется, если последнее длительно находится в угоне, и о том есть подтверждающие документы из контрольного органа МВД. По получении документальных доказательств ИФНС приостанавливает начисление госналога на угнанную технику с даты, указанной в сводке оперативников. Подтверждающий документ можно предоставить налоговикам самостоятельно.

- Если автомашина не используется владельцем по любым другим причинам, обязанности по уплате госпошлины с него не снимаются, пока он продолжает числиться хозяином налогооблагаемого объекта.

Объяснить это можно тем, что в первом случае автовладелец лишен возможности пользоваться своим автомобилем по независящим от него обстоятельствам. В любых других же случаях косвенно или напрямую за бездействие автособственности водитель несет ответственность сам.

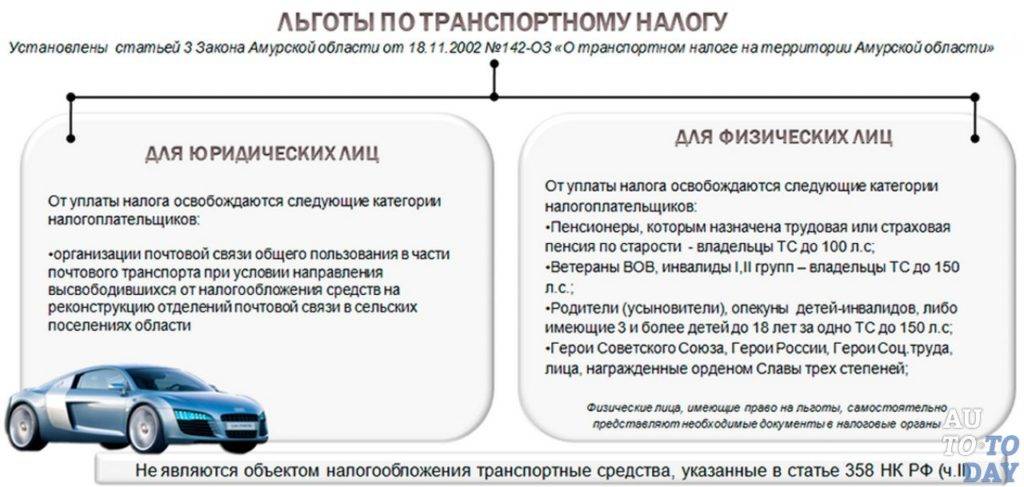

Кто освобождается от уплаты транспортного налога в Санкт-Петербурге

Культурная столица, как и Москва, является отдельным субъектом России. Закон Санкт-Петербурга от 28.06.1995 № 81-11 (ред. от 17.12.2019) устанавливает категории лиц, которые имеют льготы по уплате транспортного налога в Санкт-Петербурге.

Перечень льготников:

- Герои Советского Союза, Герои Российской Федерации, Герои Социалистического Труда, полные кавалеры ордена Славы, полные кавалеры ордена Трудовой Славы — за одно транспортное средство, зарегистрированное на граждан одной из указанных категорий, при условии, что ТС имеет мощность двигателя до 200 л.с.;

- ветераны Великой Отечественной войны, ветераны боевых действий на территории СССР, РФ и других государств, инвалиды Великой Отечественной войны, инвалиды боевых действий, инвалиды I и II групп, граждане из числа инвалидов, имеющих ограничения способности к трудовой деятельности II и III степени, признанные инвалидами до 1 января 2010 года , граждане, подвергшиеся воздействию радиации вследствие катастрофы на Чернобыльской АЭС, граждане, принимавшие в составе подразделений особого риска непосредственное участие в испытаниях ядерного и термоядерного оружия, ликвидации аварий ядерных установок на средствах вооружения и военных объектах, граждане РФ, подвергшиеся радиационному воздействию вследствие ядерных испытаний на Семипалатинском полигоне, граждане Российской Федерации, подвергшиеся воздействию радиации вследствие аварии в 1957 году на производственном объединении «Маяк» и сбросов радиоактивных отходов в реку Теча, — за одно транспортное средство, зарегистрированное на граждан одной из указанных категорий, при условии, что мощность двигателя ТС составляет до 150 л.с. или с года его выпуска прошло более 15 лет;

- пенсионеры или граждане, достигшие возраста 60 и 55 лет (для мужчин и женщин соответственно), — за одно транспортное средство, зарегистрированное на граждан одной из указанных категорий, при условии, что указанным транспортным средством является мотоцикл или мотороллер, а также за одно транспортное средство, зарегистрированное на граждан одной из указанных категорий, при условии, что ТС — это легковой автомобиль с мощностью двигателя до 150 л.с.;

- супруги военнослужащих, лиц рядового и начальствующего состава органов внутренних дел, Государственной противопожарной службы и органов государственной безопасности, погибших при исполнении обязанностей военной службы (служебных обязанностей), не вступившие в повторный брак, — за одно транспортное средство, зарегистрированное на гражданина указанной категории, при условии, что ТС — легковой автомобиль с мощностью двигателя до 150 л.с.;

- один из родителей (усыновителей), опекунов (попечителей), имеющих в составе семьи трех и более детей в возрасте до 18 лет, — за одно транспортное средство, зарегистрированное на гражданина указанной категории, при условии, что ТС имеет мощность двигателя до 150 л.с.;

- родители (усыновители), опекуны (попечители) детей-инвалидов — за одно транспортное средство, зарегистрированное на граждан указанной категории, при условии, что ТС имеет мощность двигателя до 150 лошадиных сил включительно или с года его выпуска прошло более 15 лет.

В отношении транспортных средств, зарегистрированных после 1 января 2020 года, право налоговые льготы предоставляется при условии, что они произведены на территории Евразийского экономического союза. В отношении ТС, зарегистрированных до 1 января 2020 года, право на льготы для пенсионеров и спруг погибших военнослужащих предоставляется при условии, что они были произведены на территории РФ или СССР.

От уплаты транспортного налога освобождаются следующие категории юрлиц и ИП:

- организации — резиденты особой экономической зоны, расположенной на территории Санкт-Петербурга, на срок 5 лет с момента регистрации ТС. Льгота не распространяется на водные и воздушные ТС;

- организации и ИП в отношении ТС, работающих на природном газе.

Понятие первое – транспортный налог

Сбор за средства передвижения – один из старейших платежей для граждан, благополучно доживший до наших дней. Действительно, дороги возводить и ремонтировать надо в любые времена, а особенно на отечественных просторах. Где брать государству деньги? Поэтому к сегодняшнему дню в России действует обязательная уплата годовой пошлины за пользование любыми лошадиными силами, но не живыми, а заключенными в двигателях.

В связи с этим налогообложению подвергаются находящиеся в собственности:

- автомобили, мотоциклы, мотоскутеры, снегоходы;

- грузомобили, автобусы, трейлеры;

- моторные лодки, катера, гидроциклы;

- летательные аппараты.

Обобщенно, любая самоходная, буксируемся наземная, водная, воздушная передвижная техника.

Плательщиком выступает хозяин техники, на которого она официально зарегистрирована по картотеке ГИБДД, о чем последняя всегда уведомляет региональную ИФНС. Налоговая служба начисляет налог по итогам прошедшего года и выставляет счет в конце текущего года:

- осенью 2020-го отсылаются счета за пользование транспортом в 2019 году;

- осенью 2021-го – за пользование транспортом в 2020 году.

Сбор поступает в региональный бюджет по месту регистрации, поэтому государством муниципалитетам дано право регулировать планку платежа в определенных пределах по своему уровню. Так что весьма значительной порой разности сумм в разных регионах удивляться не стоит.

Вместе с этим, в России не оплачивается пошлина на такую личную собственность, как:

- весельные лодки или моторки, меньше 5 л-с;

- автотранспорт инвалидов;

- промысловые надводные суда;

- сельхозтехника и всё, что работает на сельское хозяйство;

- частная санавиация;

- морские бурустановки;

- авто, официально числящееся угнанным;

- приобретенная, но еще не поставленная на учет в Госинспекции БДД техника;

- купленное «с рук» авто, оставшееся по документам на прежнем хозяине.

То есть исходя из последнего случая, продав кому-то свою автомашину, следует позаботиться, чтобы новый владелец быстро оформил ее на себя, иначе платить подать придется по-прежнему старому владельцу, что называется, за воздух.

https://youtube.com/watch?v=3srCrNFdf48

Кому не выгодна отмена транспортного налога?

Транспортный налог собирается с населения, и полученные сборы финансируют ремонт дорожной инфраструктуры страны. Ввиду множества недовольств налогоплательщиков, правительство уже давно начало вести разговоры о возможной отмене транспортного налога.

Транспортный налог в России считают не объективным не только многие граждане, но и некоторые депутаты. Ведь налог платится за сам факт наличия автомобиля (пусть даже зависит от его мощности), а некоторые владельцы эксплуатируют свои авто только лишь в летний сезон. Налоговые платежи должны идти на ремонт дорог, а, например, пенсионеры выезжают на свой огород пару раз в неделю и должны платить наравне с «активными» пользователями транспортных средств. Вот еще пример: налог един как на новые, так и на старые модели (поддержанные) автомобили. Все эти недочеты системы тревожат автовладельцев.

Если рассматривать вопрос глубже, справедливо отметить, что дороги портятся все же от интенсивности езды, а не от мощности авто. Поэтому логичнее реформировать налог: установить налоговую ставку не от мощности авто, а от «метража». Именно эта модель действует за рубежом.

Инициаторы отмены данного налога обосновывают свои недовольства чрезмерной финансовой нагрузкой для граждан страны. Эксперты считают российскую форму налогообложения транспорта отсталой, сравнивая ее с зарубежными моделями, где налог рассчитывается на основании принципа «больше ездишь – больше платишь».

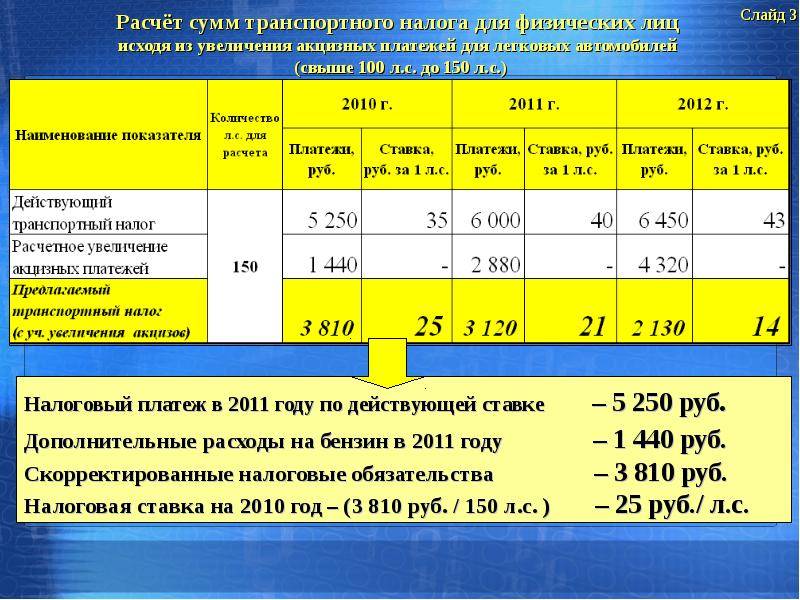

Не стоит забывать, что кроме транспортного налога автовладельцы платят и акциз на бензин. А ведь это аналог транспортного налога. Фактически получается, что россияне платят двойной налог, а дальнобойщики вообще тройной:

- Транспортный налог;

- Акциз на ремонт дорог;

- Налог на ремонт федеральных трасс.

Почему же так происходит и по каким причинам Правительство тянет с принятием решения о дальнейшей судьбе транспортного налога?

Вот как комментирует вопрос об отмене транспортного налога Глава Российской Федерации: «Транспортный налог не отменяют по настоянию региональных руководителей, потому что транспортный налог идет в их бюджет». Однако В.В. Путин все же согласен с мнением россиян о реконструкции транспортного налога, хотя бы для большегрузных автомобилей.

Министерство финансов не является сторонником отмены транспортного налога, ведь от этого существенно пострадает государственный бюджет. К слову, в настоящее время задолженность регионов перед Федеральным бюджетом составляет около 2 трлн. рублей. А в случае отмены транспортного налога, в актуальных экономических условиях страны, финансовая ситуация федерального и региональных бюджетов еще более усугубится.

Как оплатить налог: процедура и сроки

Отчетным периодом уплаты транспортного налога для физических лиц выступает календарный год, то есть в 2019 году Вы производите выплату за 2018 год.

Фискальная служба должна направить уведомление – не позднее 30 дней до наступления срока оплаты (до 01.11.2019 – за 2018 год).

Уведомление единой формы и включает суммы по налогу на транспорт, земельному и на имущество. Если, к примеру, Вы владеете земельным участком, с которого необходимо оплатить земельный сбор, то от ФНС Вы получите единое уведомление, в котором будет указана общая сумма обязательств перед бюджетом, в том числе за машину и за землю.

Расчет налога производится на основании данных, полученных о Вашем автомобиле из ГИБДД. Перечислять средства нужно будет производить за тот период, в котором авто числилось на Вас в качестве собственника.

Получить уведомление Вы можете одним из способов:

- Почтой — в этом случае Вы получите заказное письмо, на штампе которого будет указана дата отправки. Если Вы нарушили срок оплаты сбора по причине позднего получения уведомления, дата на штампе будет служить доказательством Вашей правоты.

- Лично — сотрудник фискальной службы персонально вручит Вам уведомление, Вы с свою очередь поставите подпись в подтверждение получения.

- Электронной почтой — для того, чтобы получить документ таким способом, Вам необходимо зарегистрироваться на сайте ФНС, после чего Вы можете самостоятельно получить уведомление и квитанцию для оплаты, используя электронный ресурс («Личный кабинет»). Воспользовавшись данным способом, Вы также имеете возможность узнать транспортный налог физического лица по ИНН.

Вместе с уведомлением Вам будет направлена квитанция для оплаты сбора, на основании которой Вы можете перечислить средства в любом отделении банка или в Сбербанк-онлайн по номеру документа или ИНН.

При оплате транспортного налога для физических лиц в 2019 году в платежном поручении (квитанции) используются следующие коды бюджетной классификации (КБК):

- КБК 182 1 06 04012 02 1000 110 — все основные платежи физических лиц проводятся с указанием этого кода, по этому же коду погашаются недоимки, перерасчеты и прочая задолженность;

- КБК 182 1 06 04012 02 2100 110 — для выплаты пеней в связи с просрочкой основного платежа

- КБК 182 1 06 04012 02 3000 110 — штрафы;

- КБК 182 1 06 04012 02 4000 110 — для прочих поступлений применяют этот код.

Перечислив платеж, сохраните квитанцию (копию платежного поручения). Она послужит подтверждением полноты и своевременности погашения обязательств перед бюджетом.

Нередко граждане по тем или иным причинам не погашают задолженность в установленный срок. В таком случае нарушителю будет направлено требование об оплате в срок не позднее 30 дней с того момента, когда фискальный орган обнаружил факт неуплаты.

Просрочив оплату (или перечисли неполную сумму), Вы обязаны не только погасить сумму задолженности, но и оплатить пени и штрафы, начисленные в связи с произведенными Вами нарушениями. Для исчисления пени используйте следующую формулу:

| П = Н * СтРеф/300 * КолДн |

- Где П – сумма пени;

- Н – сумма недоимки;

- СтРеф – ставка рефинансирования ЦБ, действующая в период просрочки;

- КолДн – период просрочки (дни).

Пример 4

Владелец мотоцикла Серпов В.К. 12.08.2019 получил уведомление об оплате налога в сумме 4.740. Серпов нарушил сроки уплаты транспортного налога и до 01.12.2019 платеж не осуществил. Получив требование, Серпов перечислил средства 27.12.2019. В связи с нарушением сроков оплаты, Серпову была выставлена пеня:

П = 4.740 * 11%/300 * 27 дн. = 47 руб.

Помимо пени, государство имеет право удержать с нарушителя штраф в размере 20% от суммы непогашенных обязательств. Штраф взимается как в случае недоплаты, так и при полной неуплате суммы.

Пример 5

Свириденко Р.О. получил уведомление от ФНС на сумму 7.630 за 2018 год. 03.11.2019 г. Свириденко перечислил сумму 5.610. Таким образом, у Свириденко возник долг по транспортному налогу в размере 2.020 (7.630 – 5.610). В связи с недоплатой со Свириденко будет удержан штраф, рассчитанный следующим путем:

Ш = (7.630 – 5.610) * 20% = 404 руб.

Что такое транспортный налог и кто его платит

Основанием для начисления налога являются сведения, поступающие в ИФНС из ГИБДД. Такие данные поступают по запросам налоговиков, а также по инициативе госавтоинспекции в связи с регистрацией нового автомобиля, сделкой купли-продажи, снятием с учета по утилизации и пр.

То есть, если:

- автомобиль в угоне, налоговую следует уведомить об этом, представив документ об обращении в полицию;

- если было продано авто, а покупатель по каким-то причинам его не перерегистрирует на себя, плательщиком налога остается прежний хозяин, в базе ГИБДД собственником числится он;

- если автомобиль куплен в кредит, начисление налога начинается с даты регистрации ТС в ГИБДД.

Собственнику автомобиля не нужно ничего рассчитывать. Все расчеты производит налоговая инспекция и высылает налогоплательщику квитанцию на налог по адресу его регистрации. Уплата производится через год, к примеру:

- за 2016 год до 1 декабря 2017 года

- за 2017 год до 1 декабря 2018 года

- за 2018 год до 1 декабря 2019 года и т.д.

В итоге, транспортным налогом считается платеж в бюджет на основании налогового уведомления. Этот платеж должен произвести владельце транспортного средства: автомобиля, мотоцикла, мотороллера и т.п. Налог имеет обязательный характер. Сам порядок уплаты прописан в налоговом законе, а муниципальные власти определяют размер налогоставки, повышающий коэффициент, а также условия и сумму льгот для автовладельцев.

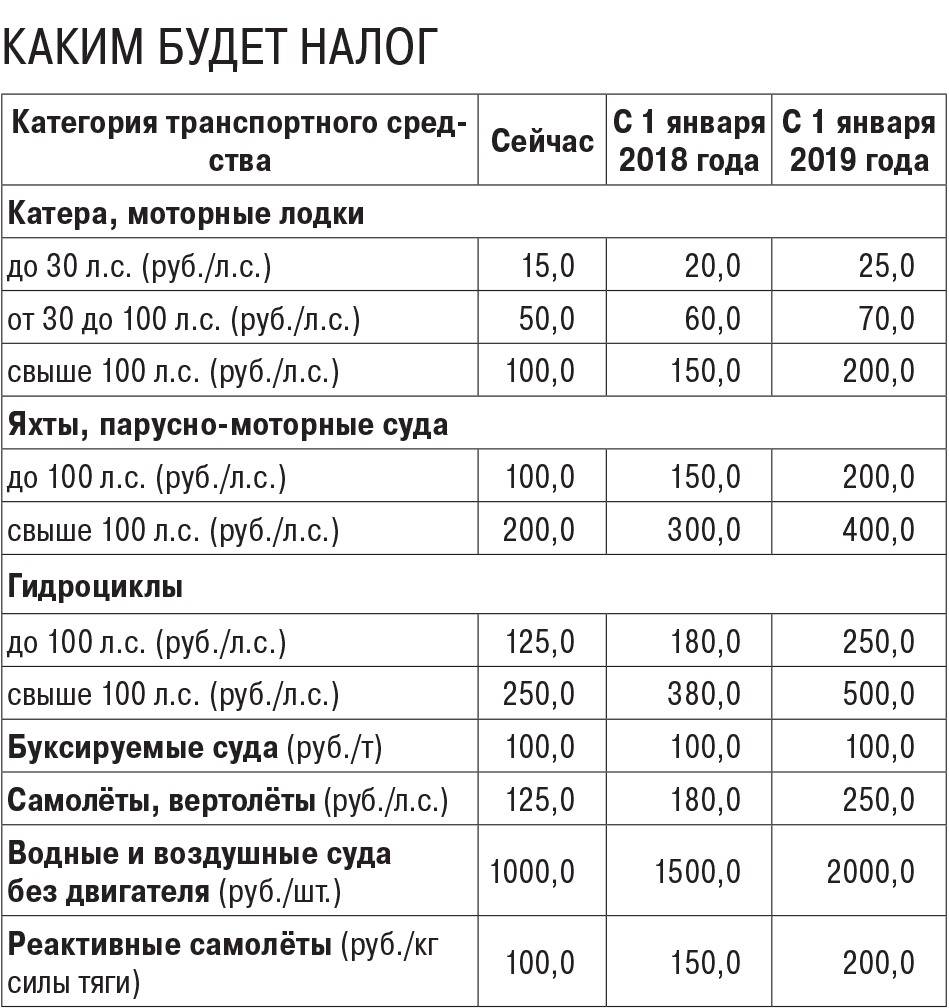

Объект и налоговая база

Объект обложения — транспортные средства, в том числе наземные, водные и воздушные суда (как самоходные, так и прицепы). Физические лица чаще оплачивают сбор за мотоциклы, автобусы, автомобили, мотороллеры, квадроциклы и прочий транспорт личного пользования. Но не стоит забывать, что сбором также облагают владельцев катеров, мотосаней, моторных лодок и гидроциклов.

От налогооблагаемой базы зависит сумма платежа в бюджет. А размер базы определяется от вида транспорта.

- Если средство оснащено двигателем, то базой для расчета является мощность (единица измерения – лошадиные силы).

- Если воздушное или водное транспортное средство не имеет двигателя (например, плавучий кран, дебаркадер), то сбор связан с показателем валовой вместимости (единица измерения – регистровые тонны).

- В исключительных случаях для расчета берется база в качестве единицы транспортного средства.

Плательщики

Лицо, который является плательщиком сбора, это собственник автомобиля (мотоцикла, лодки и т.п.). Именно тот, на кого оформлено транспортное средство согласно регистрационным учетам МВД.

Если авто в угоне

А имеется ли обязанность уплаты сбора в случае угона авто. Ведь остается только документальное право собственности на машину, а физически владелец не может ею распоряжаться. Не производить выплату дозволено, когда есть документально подтвержден угон автомобиля. Такой документ выдает или полиция или следственный комитет, которые непосредственно занимается розыском машины и расследованием инцидента. Постановления от этих структур нужно предоставить в ИФНС, чтобы с даты угона налог не исчислялся.

Если авто в ремонте или на штрафстояне, находится в гараже и не используется

Существуют причин по которым автомобиль владельцем не используется (наиболее распространенные примеры: машину отогнали на штрафстоянку, водителя лишили прав, транспорт на консервации в гараже или длительном ремонте). Как быть с оплатой транспортного налога в этом случае? Логика проста: так как Вы по документам по-прежнему владелец авто, то и обязанность по его уплате остается не измененной. Факт простоя автомобиля в данном случае никакого значения не имеет.

Льготники

Есть собственники транспортных средств, не обязанные оплачивать сбор в бюджет. Итак, Вы имеете полное право не платить сбор, если владеете:

- весельной лодкой;

- моторной лодкой (мощность до 5 лошадиных сил);

- специальным легковым автомобилем для инвалидов;

- трактором или комбайном.

В случае, если Вам поступило уведомление о необходимости уплаты сбора по данным транспортным средства, то Вы вправе его игнорировать. Этот документ ошибочный или неправомерный.

Также государством на региональном уровне предусмотрены льготы в уплате сбора отдельным социальными слоями населения. Как правило, освобождают от уплаты (или снижают ставку):

- для пенсионеров (см. льгота по транспортному налогу для пенсионеров);

- лиц предпенсионного возраста;

- членов многодетных семей;

- инвалидов;

- ветеранов;

- а также собственников маломощного транспорта.

Если льготник владеет двумя или тремя видами транспорта (например, машина и лодка), то освобождение от уплаты сбора он получит только по одному из них.

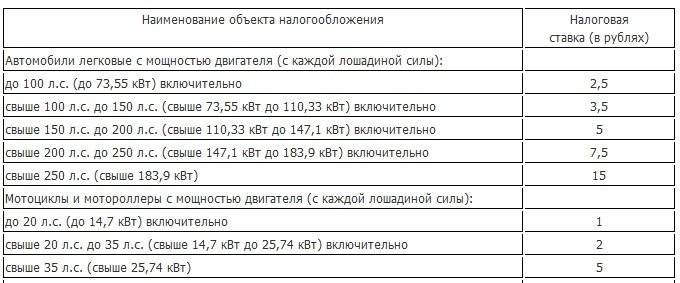

От чего зависит размер налогового платежа

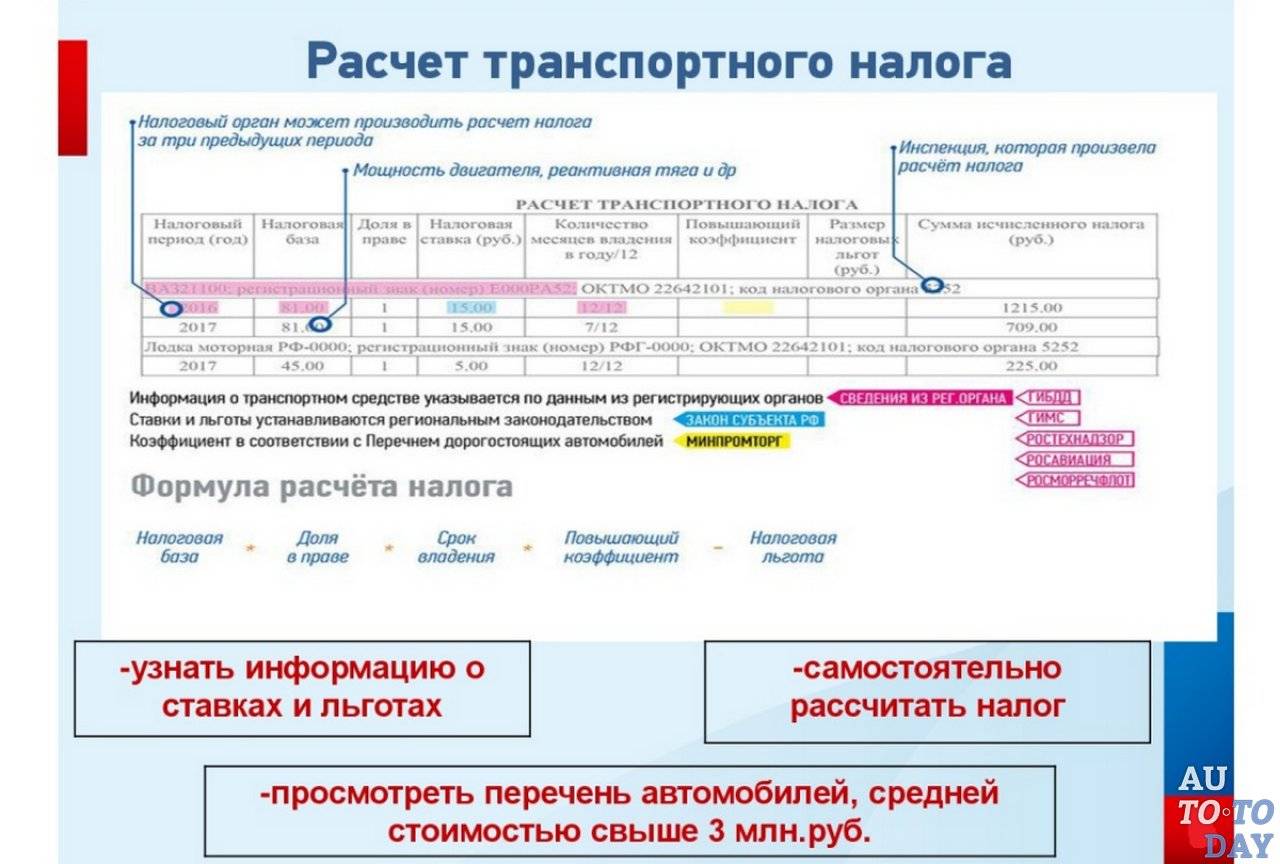

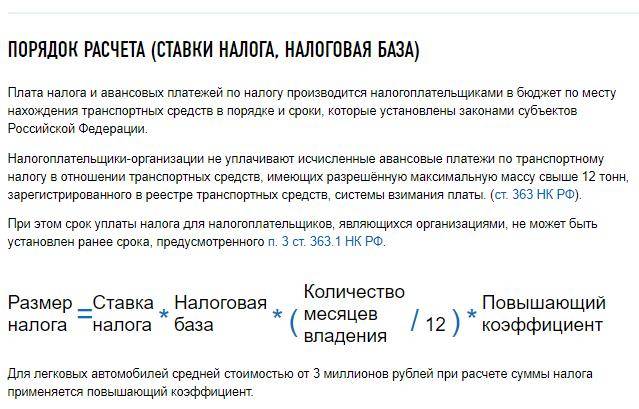

Сумма платежа исчисляется для каждого конкретного ТС арифметическим умножением следующих показателей:

- мощности транспорта в лошадиных силах, указанной в техническом паспорте объекта налогообложения, или тяги реактивного двигателя, или вместимости несамоходного судна. Это база налогообложения, регламентируемая ст. 359 НК;

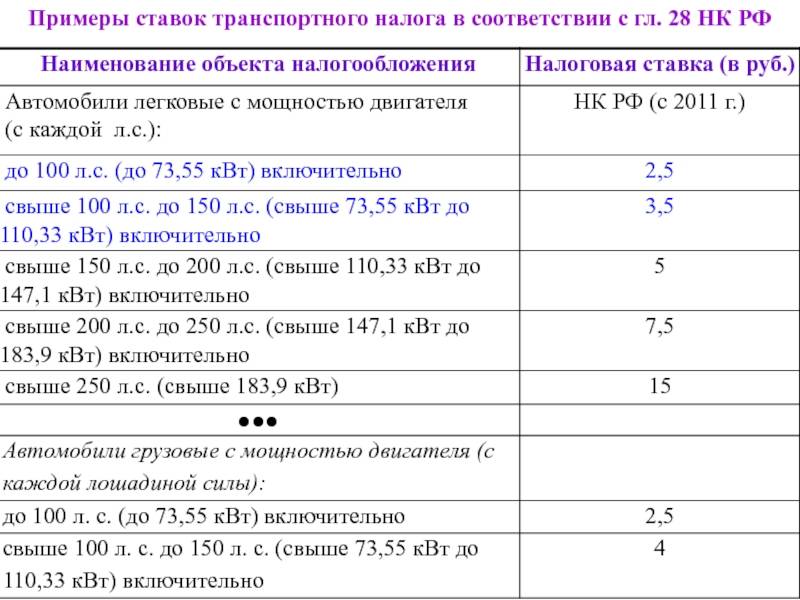

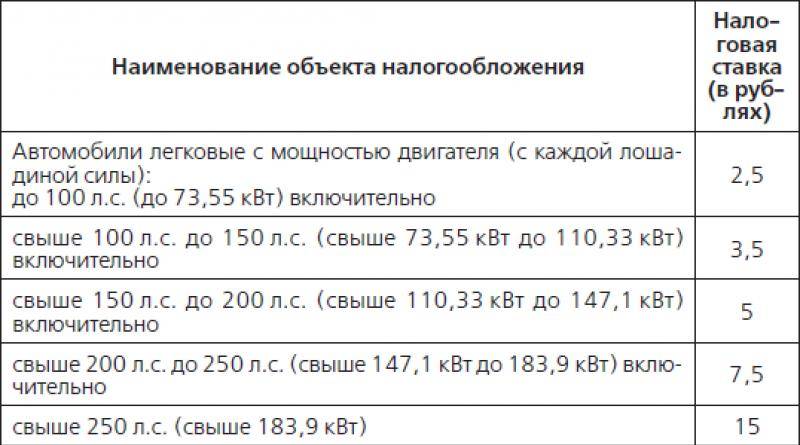

- тарифной ставки. Определяется на единицу мощности ТС, исчисляется централизованно. Субъекты РФ вправе увеличивать или уменьшать размер утвержденного тарифа, но не больше, чем в 10 раз от базового значения (ст. 361 НК). Для автомашин с мощностью меньше 150 л. с. снижение базового значения не проводится. Если тарифные ставки транспортного налога в регионе не утверждены, то применяются те, что зафиксированы в статье 361:

Наименование объекта налогообложения Налоговая ставка (в рублях) Автомобили легковые (мощность в лошадиных силах): до 100 включительно 2,5 От 100 до 150 включительно 3,5 От 150 до 200 включительно 5 От 200 до 250 включительно 7,5 свыше 250 15 Мотоциклы и мотороллеры (мощность в лошадиных силах): до 20 включительно 1 От 20 включительно 2 свыше 35 5 Автобусы (мощность в лошадиных силах): до 200 включительно 5 свыше 200 10 Автомобили грузовые (мощность в лошадиных силах): до 100 включительно 2,5 От 100 до 150 включительно 4 От 150 до 200 включительно 5 От 200 до 250 включительно 6,5 свыше 250 8,5 Др. самоходные ТС, машины и механизмы на пневматическом и гусеничном ходу (мощность в лошадиных силах) 2,5 Снегоходы, мотосани (мощность в лошадиных силах): до 50 включительно 2,5 свыше 50 5 Катера, моторные лодки и др. водные ТС (мощность в лошадиных силах): до 100 включительно 10 свыше 100 20 Яхты и др. парусно-моторные суда (мощность в лошадиных силах): до 100 включительно 20 свыше 100 40 Гидроциклы (мощность в лошадиных силах): до 100 включительно 25 свыше 100 50 Несамоходные (буксируемые) суда (тонна валовой вместимости) 20 Самолеты, вертолеты и др. воздушные суда с двигателями (мощность в лошадиных силах) 25 Самолеты с реактивными двигателями (на килограмм силы тяги) 20 Др. водные и воздушные ТС без двигателей (с единицы транспортного средства) 200 - продолжительности владения ТС в прошедшем году. Если собственник владел техникой на протяжении всех 12 месяцев, то этот показатель равен единице. Если же ТС было куплено или реализовано (утилизировано) в течении отчётного периода, то коэффициент продолжительности владения исчисляется как соотношение количества месяцев владения к количеству месяцев в году (т. е. к 12). Примечание: если регистрация произошла после 15 числа, то этот месяц в расчёт не входит. Если снятие с учета проводилось до 15 числа, то данный месяц при подсчёте также не учитывается. Например, если машина продана и затем снята с регистрационного учета, допустим, 20 марта, то значение множителя равно 3/12. Если 4 октября, то 9/12;

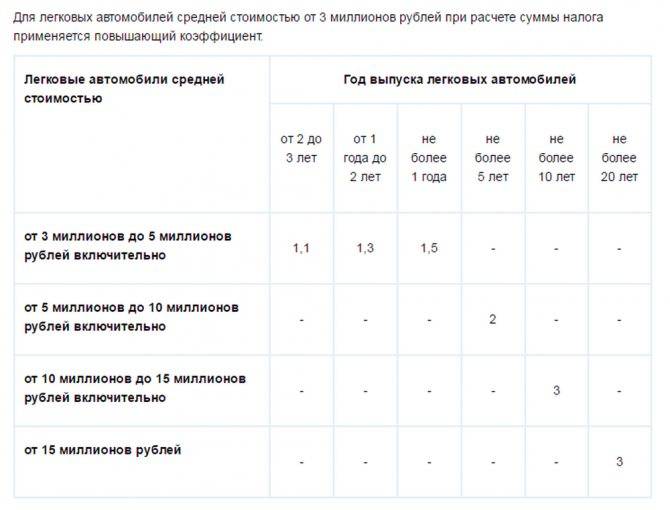

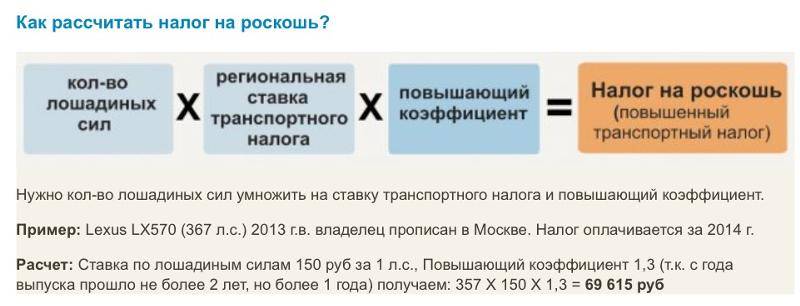

- повышающего коэффициента, применяемого для автомашин, стоимость которых превышает три миллиона рублей. Это так называемая «плата за роскошь». Перечень подобных авто утверждается ежегодно Минпромторгом России с учётом числа лет с момента изготовления. Список публикуется на официальном интернет-ресурсе этой организации ежегодно до 1 марта. В 2020 г. используется перечень за 2019 год, так как этот период является отчётным. Величина коэффициента находится в зависимости от стоимости авто на момент схода с конвейера и числа лет, минувших с того времени:

Стоимость (млн. руб.) Возраст авто (лет с даты выпуска) Повышающий коэффициент 3 — 5 до 3 1,1 5 — 10 до 5 2 10 — 15 до 10 3 от 15 и выше до 20 3

По истечении предельного возрастного ценза автомашины, увеличивающий множитель для того, чтобы рассчитать транспортный налог, не используется.

Пени

Это было все о транспортном налоге, осталось только разобраться с пеней. Просрочка, недоплата или неуплата происходят по разным причинам, и уважительных среди них мало.

Как только недостача будет обнаружена, ответственный орган формирует новое уведомление с требованием выполнить свое обязательство. Одновременно начинает капать неустойка по формуле:

СП = СН Х с/р:300 Х ДП

Где:

СП – сумма пени;

СН – сумма недостачи;

к/с – ключевая ставка Банка России на момент неуплаты, в процентах;

ДП – дни просрочки.

Вместо пени фискальному органу разрешено назначать штраф, составляющий 20% от неуплаченных средств.

На примерах все это выглядит так.

Пример 3. Мотовладелец Серов проигнорировал полученный вовремя счет об уплате госпошлины на сумму 5200 рублей. После 01 декабря ФНС отправила налогоплательщику требование погасить задолженность. На этот раз Серов внял голосу разума и внес средства 25.12.2016 г., однако платить пришлось с учетом пени. Она составила:

СП = 5200 Х 8,25%:300 Х 25 = 35,75 рублей.

Пример 4. Кузнецов И.В. заплатил госналог за свою Ладу, но только половину – из 8 тысяч перечислил 4 тысячи рублей. После нескольких напоминаний о долге, ФНС назначила Кузнецову штраф за неустойку:

(8000-4000) Х20:100 = 800 рублей.

Как видно из расчетов, пени одолеть еще можно, но если довести до штрафа, это может быть болезненный удар по карману.

Особенности и отличия уплаты транспортного налога для организаций и физических лиц

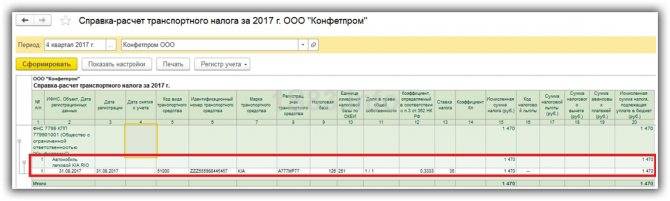

Ставки транспортного налога едины как для физических лиц, так и для организаций. Однако основным различием системы является то, что физическим лицам налог начисляет специализированный орган, а организации обязаны сами исчислять сумму транспортного налога и авансового платежа.

Как правило, уведомления налогоплательщикам начинают поступать в середине лета. Если специалисты налогового органа посылают уведомление по почте физическому лицу заказным письмом, то оно считается полученным через 6 дней (пункт 4 статьи 52 НК РФ). Если же письмо не дошло, и получатель не в курсе суммы своего платежа, то он может ознакомиться с примерной его величиной на официальном сайте Федеральной Налоговой Службы РФ. Сервис называется «Налоговый калькулятор – Расчет транспортного налога». На электронной странице автоматически определяется регион пользователя. Однако, при необходимости, его возможно изменить. Для расчета налогового платежа необходимо ввести требуемые данные с указанием существующих у гражданина льгот.

Обратите внимание! Расчет транспортного налога с помощью данного сервиса носит исключительно ознакомительный характер!

Налоговый период, как для физических лиц, так и для юридических составляет 1 год. Физические лица и Индивидуальные Предприниматели должны уплатить транспортный налог не позднее 1 декабря года, следующего за отчетным. Простыми словами — налог за 2017 год плательщик должен произвести до 1 декабря 2018 года. Срок уплаты транспортного налога для юридических лиц устанавливается на региональном уровне, но не ранее 1 февраля года, идущего за отчетным. В отличие от физических лиц, организации должны уплачивать и авансовые платежи (не позднее 10 числа второго месяца, следующего за отчетным периодом).

Напоминаем! Незнание суммы налогового платежа или элементарная забывчивость налогоплательщика не освобождает его от ответственности и последствий (начисления штрафов и пеней)!

Физическое лицо становится налогоплательщиком транспортного налога со дня регистрации транспортного средства на свое имя. Гражданин должен уплачивать налог по месту своей регистрации (пункт 5 статьи 83 Налогового Кодекса Российской Федерации).

Если же владелец транспортного средства меняет свое место жительства, и, соответственно, прописку, он обязан сообщить о данных изменениях в отделение налогового органа по прошлой прописке. То же правило касается и организаций (для их юридических адресов). В статье 85 Налогового Кодекса РФ указано, что организация обязана перерегистрировать все свои транспортные средства по новому юридическому адресу в течение 10 дней. И после этого, должна будет уплачивать транспортный налог по новому месту регистрации (письмо №БС-4-21/18669 от 19.09.2017 года).