Плюсы и минусы автокредитов

Теперь поговорим про целевой автомобильный заем.

Плюсы:

- заявка рассматривается быстрее, особенно, если ссуду вы берете в салоне – так анкета покупателя направляется сразу в несколько банков – партнеров автосалона;

- сумма зависит только от стоимости ТС;

- проценты по целевым, как правило, ниже, чем по потребительским.

Кроме того, заемщики могут воспользоваться программами господдержки, которые позволят приобрести машину на более выгодных условиях.

Есть и серьезные минусы:

- Первоначальный взнос. Чтобы получить целевой кредит, потребуется сделать взнос. Как правило, он составляет от 10−30% от суммы займа.

- Оформление КАСКО. Многие компании делают КАСКО желательным условием для получения автокредита – если вы откажетесь от этой страховки, банк поднимет ставку.

- Авто становится объектом залога. Вы не сможете распоряжаться им до тех пор, пока не выплатите долг полностью.

Наконец, господдержка доступна не всегда и часто на очень ограниченные категории автомобилей (например, только на ТС отечественных производителей), требования по льготным программам могут вам не подойти.

Что выгоднее?

На этот вопрос нет однозначного ответа. Как следует из расчета выше, целевой автокредит – оптимальный вариант для тех, кто уже имеет средства на приобретение авто и просто не хочет копить еще несколько лет (или даже десятилетий), чтобы наконец приобрести транспортное средство за миллион с копейками. Тогда можно подобрать программу кредитования с небольшим первоначальным взносом и использовать уже имеющиеся средства, чтобы снизить размер ежемесячных выплат, а значит, и нагрузку на семейный бюджет.

С другой стороны, не каждый может накопить даже небольшую часть для первоначального взноса, который требуется для многих продуктов автокредитования. В этом случае есть два варианта:

- найти целевой заем без строгих требований, но оформить дополнительно страховку КАСКО, чтобы снизить ставку;

- воспользоваться нецелевым займом, который, возможно, обойдется заемщику дороже, однако позволит свободно распоряжаться автомобилем.

Таким образом, выбор зависит только от того, какие у вас цели, какими средствами вы располагаете и на какой ежемесячный взнос рассчитываете. Чтобы подобрать автокредит под ваши нужды, рекомендуем воспользоваться сервисом подбора Выберу.ру. С помощью фильтров можно не только подобрать подходящую кредитную программу, но и рассчитать примерную стоимость кредита, ориентируясь на введенные вами данные.

По каким параметрам составляется

Рейтинг – это определенная оценка банка специалистами, которая основывается на финансовой отчетности, представленной в Центральный Банк РФ.

Наиболее значимыми при выборе кредитного учреждения являются:

- рейтинг активов банка. Активы складываются из оценки имущества, находящегося в собственности банка, уставного капитала, вкладов, обязательств перед банком, ценных бумаг и так далее. Чем большими активами обладает учреждение, тем выше рейтинг ему будет присвоен;

- рейтинг депозитов частных лиц. Определяется на основании суммы вкладов, открытых физическими лицами. Чем больше вкладов открыто в банке, тем выше уровень доверия к организации со стороны клиентов;

- рейтинг по кредитованию физических лиц. Соответственно определяется по количеству выданных кредитов и суммы заемных средств. Рейтинг кредитования сигнализирует о доступности существующих кредитных продуктов.

На основании отдельных рейтингов составляется общий рейтинг надежности кредитного учреждения.

Рейтинг надежности обозначается буквами:

| А | самый высокий рейтинг |

| В | средний рейтинг |

| С | минимальный рейтинг |

| D | банк находится на грани банкротства |

Показатели А и В могут варьироваться. Например, рейтинг ААА является максимальным, а рейтинг ВВ- больше приближен к показателю С.

Основные вида рейтинга, представленные выше, могут быть разбиты на более мелкие категории.

Например, рейтинг кредитования включает:

- рейтинг потребительского кредитования;

- рейтинг автокредитования;

- рейтинг ипотечного кредитования.

Более мелкие категории соответственно отображают спрос на банковские продукты.

Наиболее популярными рейтинговыми агентствами, специализирующимися на исследовании банков РФ, являются:

- Standard & Poor’s (S&P). Компанией преимущественно оценивается кредитоспособность финансовых организаций. Рейтинги составляются на краткосрочный и долгосрочный периоды;

- Moody’s. Компанией ежегодно поддерживается более 30 рейтинговых систем, составленных на основе различных показателей;

- Fitch Ratings. Основанное в 1913 году рейтинговое агентство впервые ввело шкалу оценивания банков в буквенном выражении. На сегодняшний момент преимущественно определяются риски устойчивости и стабильности банков;

- Национальное рейтинговое агентство. По показателям устойчивости банки РФ разделяются на несколько основных категорий: крупнейшие (Сбербанк, ВТБ), крупные (Банк Москвы), средние (Райффайзенбанк, ЮниКредит банк) и мелкие (региональные банки, например, «Левобережный»).

Рейтинговые исследования так же систематически проводятся журналами «Коммерсант» и «Эксперт».

ТОП 20 банков с лучшими предложениями автокредита в 2020 году

И так, о подводных камнях и нюансах оформления кредитного договора мы уже поговорили, теперь можно начинать определяться с выбором банка. Мы рекомендуем отдать предпочтение крупным известным банкам, которые дорожат собственной репутацией, предлагая по-настоящему прозрачные кредитные продукты.

В данном рейтинге представлены ТОП 20 банков, выдающих автокредит. В таблице представлены условия автокредитования при стоимости машины в 1 000 000 рублей, первоначальном взносе 300 000 рублей и сроке кредитования в 3 года.

| Банк | Ставка | Ежемесячный платеж | Переплата | Наименование Автокредита |

|---|---|---|---|---|

| Русфинанс Банк | 3,00% | от 20 356 | 32 804 | Автокредит «Lifan Direct промо» |

| Фольксваген Банк | 6,00% | от 21 293 | 66 540 | Автокредит «Audi Credit Comfort (A6)» |

| Совкомбанк | 7,00% | от 21 611 | 77 991 | Кредит «автостиль-особый (Ravon Direct)» |

| БМВ Банк | 7,77% | от 21 858 | 86 878 | Автокредит «Высшие ценности» |

| Мерседес-Бенц Банк | 7,90% | от 21 900 | 88 385 | Автокредит «С остаточным платежом (а, b , cla, gla, c (седан, купе, кабриолет), glc)» |

| Кредит Европа Банк | 7,90% | от 21 900 | 88 385 | Кредит «Автоэкспресс — Lifan драйв плюс» |

| РН Банк | 8,50% | от 22 093 | 95 360 | Автокредит «Программа box+» |

| Банк «Санкт-Петербург» | 8,88% | от 22 103 | 95 715 | Автокредит «Легкая покупка (у дилеров партнеров банка)» |

| Тойота Банк | 9,80% | от 22 517 | 110 599 | Автокредит «Комфорт» |

| ВТБ | 9,90% | от 22 549 | 111 778 | Автокредит «Свобода выбора (ин. автомобили)» |

| Тинькофф Банк | 9,90% | от 22 549 | 111 778 | Автокредит «Подержанное авто» |

| Локо-Банк | 10,40% | от 22 714 | 117 690 | Автокредит «под залог авто» |

| Банк зенит | 10,40% | от 22 714 | 117 690 | Кредит «на новый автомобиль» |

| Юникредит Банк | 10,50% | от 22 747 | 118 875 | Автокредит «Jaguar и Land Rover Restart» |

| Уралсиб | 11,90% | от 23 210 | 135 577 | Автокредит «Автопартнер (финансовая защита с GAP)» |

| ОТП Банк | 11,90% | от 23 210 | 135 577 | Автокредит «Зимний драйв» |

| РоссельхозБанк | 12,75% | от 23 262 | 137 429 | Кредит «Новый автомобиль» |

| Газпромбанк | 14,00% | от 23 636 | 150 902 | Автокредит «Новый автомобиль отечественного производства» |

| Сургутнефтегазбанк | 18,00% | от 25 296 | 210 640 | Кредит «на приобретение автомобиля» |

| Банк «Восточный Экспресс» | 19,00% | от 25 647 | 223 297 | Автокредит «Авто» |

Вы должны знать, что многие банки разработали свои собственные льготные программы кредитования, базирующиеся на государственной программе субсидирования автокредитования в России, согласно которой потребители могут приобрести автомашину как отечественного, так и зарубежного производителя, собранную на территории РФ.

В крупных банках, как правило, вы можете не переживать относительно комиссий и скрытых платежей. Вдобавок, клиенты имеют право досрочно погасить автокредит без дополнительных штрафных санкций, что позволит вам сэкономить деньги в будущем.

Советы по выбору кредитора для покупки автомобиля

Если собственных средств для приобретения автомашины не хватает, но необходимо подобрать банк, который выдаст автокредит.

На какие аспекты, кроме рейтинга, стоит обратить внимание при выборе банка – кредитора:

- Требования, предъявляемые к заемщикам. Большинство требований сводится к возрастным ограничениям и прописке. Ограничения по возрасту чаще всего составляют 21 – 65 лет, но есть банки (например, Сетелем банк), которые кредитую лиц с 18 лет и до 75 лет. Прописка заемщика должна быть в регионе нахождения официального представительства выбранного банка.

- Существующие кредитные программы. В настоящее время наиболее популярными являются:

- классический автокредит, выдаваемый при предоставлении полного пакета документов;

- экспресс автокредит. Для получения потребуется два документа: паспорт и водительские права. Однако ставки по такому виду кредитования будут выше, чем по классической программе;

- Трейд – ин. Программа подразумевает выкуп старого автомобиля автосалоном и зачет вырученных денежных средств в качестве первоначального взноса. Программа имеет свои преимущества и недостатки. Плюсом, несомненно, является возможность быстро реализовать имеющееся транспортное средство, а минусом – заниженная стоимость автотранспорта при быстром выкупе;

- Бай-бек или автокредит с обратным выкупом. Данная программа напоминает лизинг транспорта. По истечении срока автокредитования собственник транспортного средства имеет право вернуть авто продавцу без оплаты последнего взноса. При этом снижен размер ежемесячного платежа, так как выплата заемных средств производится по схеме первый платеж + ежемесячные платежи + последний платеж. Размер первого и последнего платежей приблизительно одинаковы и составляют 15% – 30% от стоимости автомашины.

- Условия автокредитования. Здесь существенное значение имеют:

- перечень машин, которые можно приобрести на заемные средства. Большинство банков предлагают автокредиты на новые и подержанные автомобили, а так же коммерческий автотранспорт. Принципиальное значение имеют возврат подержанной автомашины (7 – 15 лет) и продавец транспортного средства. Некоторые банки работают исключительно с автосалонами, другие кредитные учреждения выдают денежные средства и на покупку автомашины у частного лица;

- максимальная сумма кредита. Показатель определяется на основании стоимости автомобиля и необходимого дополнительного оборудования;

- срок кредитования;

- процентная ставка банка;

- необходимость и размер первоначального взноса;

- необходимость залога и оформления КАСКО. В большинстве случаев залог приобретаемого авто является обязательным условием. Страховой полис КАСКО не везде оформляется в обязательном порядке. Однако отсутствие страховки приводит к повышенным рискам банка и как следствие удорожанию автокредита.

- Наличие штрафных санкций за просрочку платежей. Как правило, пени за просрочку взимаются всеми банками, однако их размер может варьироваться в пределах 0,01% — 1% от суммы задолженности. Кроме этого штрафы могут взиматься и за другие действия:

- просрочка передачи ПТС банку;

- просрочка оформления страхового полиса;

- не предоставление банку документов для подтверждения платежеспособности в период действия договора автокредита и так далее.

- Правила изъятия залогового транспортного средства для покрытия задолженности. Большинство банков имеют право изымать автомобиль исключительно по судебному решению, но есть и такие кредиторы, которым решение суда не требуется.

- Рекомендации друзей, родственников. Рекомендации не должны быть определяющим фактором, однако именно по совету можно подобрать оптимальное кредитное учреждение.

Таким образом, рейтинг, присвоенный банку специализированным агентством, определяет степень надежности кредитного учреждения и степень доверия пользователей конкретной организации.

Несомненно, рейтинг необходимо принимать в учет при выборе банка – кредитора

Однако кроме рейтинга требуется обращать внимание и на другие основные аспекты кредитной программы

Сравнительный расчет

Для сравнения используем расчет по кредитам на авто в ВТБ. Условия по ним отличаются больше всего, поэтому разница будет наглядной.

Допустим, Алина хочет купить автомобиль за 1 155 000 рублей. Новый, в салоне. Ставка, которую предлагает ей банк по потребительскому кредиту, составляет 6,9%. В месяц по нецелевому займу она будет платить 25 752 рублей.

Оформление автокредита в ВТБ доступно при первоначальном взносе в размере минимум 20% от стоимости машины, то есть в случае Алины это 231 000 рублей. Алина округлила эту сумму до 240 000.

Ставка по автокредиту для Алины вышла выше – у нее нет карты «Автолюбитель», от КАСКО она отказалась, как и от страхования жизни. Зато подала заявку онлайн, а это 9,5% годовых. С учетом всех этих данных расчет получился следующим:

- стоимость авто: 1 155 000₽;

- первоначальный взнос: 240 000₽;

- срок – 5 лет;

- ставка – 9,5%;

- сумма кредита: 924 000₽;

- ежемесячный платеж – 19,406₽.

Как видите, первоначальный взнос играет большую роль – оформив целевой заем, Алина заплатит на 6000₽ в месяц меньше, чем по потребительскому.

Секреты и советы по оформлению кредита на автомобиль

Проанализировав финансовые условия кредита, заострите внимание на следующих моментах:

- Наличие филиалов банка в районе, где вы проживаете.

- Способы погашения кредита (наличными в кассе, через банкоматы и терминалы, онлайн).

- Отсутствие штрафов и ограничений на досрочное погашение кредита.

- Включена ли стоимость КАСКО в сумму кредита (хотя бы на первый год страхования).

Досконально изучив условия кредитования, не стесняйтесь задать менеджерам автосалона вопросы о действующих спецпредложениях, льготных программах, всевозможных акциях и скидках. Это может позволить вам существенно сэкономить деньги, приобретая автомобиль, пусть даже и в кредит.

Многие автолюбители озадачены вопросом, что выгодней взять — потребительский нецелевой кредит или автокредит? Отвечая на этот вопрос, скажем: в большинстве случаев лучшим вариантом будет автокредит, так как процентные ставки по нему гораздо ниже, что в случае потребительского кредитования. Не игнорируйте также и схему Trade-in, позволяющую приобрести новую машину путем продажи старого транспортного средства в автосалон, в зачет нового.

Самые выгодные для автокредитования банки в 2020 году

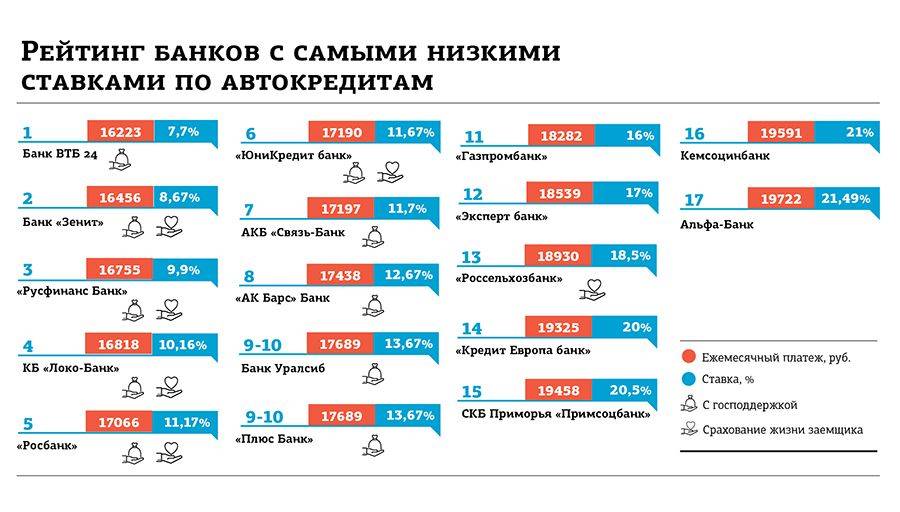

В 2020 году самый выгодный автокредит можно получить (рейтинг составлен на основе данных с сайта Сравни ру):

| Название кредитного учреждения | Процентная ставка, % годовых |

| Эксперт банк | 9,67 |

| Зенит | 10,17 |

| ЮниКредит банк | 10,57 |

| Локо-банк | 10,66 |

| Газпромбанк | 10,67 |

| Банк «Союз» | 10,67 |

| Кредит Европа Банк | 10,87 |

| ВТБ 24 | 11,13 |

| Меткомбанк | 11,17 |

| Сетелем банк | 12,6 |

| Уралсиб | 13,67 |

| Центр Инвест Банк | 16 |

Процентные ставки по автокредитам представлены с учетом программы государственного субсидирования, то есть:

| приобрести можно исключительно легковой автомобиль | массой менее 3,5 т и указанный в списке, который расположен на официальном сайте Минпромторга РФ |

| максимальная стоимость автомашины | 1 150 000 рублей |

| минимальный первый взнос | 20% от стоимости транспортного средства |

| максимальный срок кредитования | 3 года |

| залог и оформление КАСКО | обязательно |

По объему выданных автокредитов, а, следовательно, и степени доверия пользователей кредитных продуктов и условиям автокредитования, лидирующие позиции занимают следующие банки (рейтинг составлен компанией Банки ру):

| Наименование банка | Сумма выданных средств, тыс. рублей |

| Сбербанк (включая автокредиты, выданные Сетелем банком) | 111 656 397 |

| ВТБ | 91 772 915 |

| Русфинанс банк | 75 056 386 |

| ЮниКредитБанк | 53 000 761 |

| Росбанк | 36 705 333 |

| Тойота Банк | 35 988 336 |

| Меткомбанк | 19 954 420 |

| Плюс Банк | 17 865 640 |

| БМВ Банк | 16 131 611 |

| Уралсиб | 14 539 606 |

| БыстроБанк | 10 613 785 |

| Локо-банк | 9 367 943 |

| Газпромбанк | 8 410 161 |

| Московский Кредитный банк | 3 598 570 |

| Ак Барс | 3 430 096 |

| Банк «Санкт-Петербург» | 2 587 672 |

| Связь банк | 2 441 719 |

| Центр Инвест банк | 2 441 176 |

По возможности оформления автокредита без дополнительного страхования (КАСКО) лидируют (по статистике сайта Сравни ру):

| Название банка | Размер автокредита, руб. | Минимальный первый взнос, % | Диапазон годовых процентных ставок |

| Ак Барс | До 3 млн. | 15 | 19 – 21 |

| БФА банк | До 3 млн. | 20 | 20,5 – 23 |

| Росбанк | До 5 млн. | 20 | 24 – 27 |

| Балтинвест банк | До 3 млн. | 15 | 25 – 28 |

Условия

Чтобы оценить, что выгоднее – автомобильный или потребительский заем, мы сравним условия нескольких программ от разных банков в таблице, а также проведем сравнительный расчет.

Для расчета мы выбрали предложения от трех банков со страниц потребительских и автокредитов на Выберу.ру.

Для начала рассмотрим предложения от ВТБ.

Кредит наличными | Кредит на новый автомобиль | |

Суммы |

| от 300 000 до 7 000 000₽ |

Ставки | от 6,4% |

|

Сроки | от 1 года до 7 лет | от 1 года до 7 лет |

Дополнительная информация |

|

|

Следующий банк – Тинькофф.

Кредит наличными | Автокредит | |

Суммы | от 50 000 до 15 000 000₽ | от 100 000 до 3 000 000₽ |

Ставки | от 6,9% | от 7,9% до 21,9% |

Сроки | от 1 года до 15 лет | до 5 лет |

Дополнительная информация | Условия меняются в зависимости от того, используется ли залог. Заложить можно авто или квартиру. |

|

И, наконец, предложения от Альфа-Банка.

Кредит наличными | Кредит на автомобиль | |

Суммы | от 100 000 до 5 000 000₽ | от 100 000 до 5 000 000₽ |

Ставки | от 6,5% | от 6,5% до 24,4% |

Сроки | от 1 года до 5 лет | от 1 года до 5 лет |

Дополнительная информация | Первый платеж через 45 дней после оформления |

|

Как вы могли заметить, Альфа-Банк не оформляет договор залога, поэтому вы можете спокойно распоряжаться купленным транспортным средством.

Дело в том, что по сути отдельной программы автокредитования Альфа не предоставляет. Зато есть потребительский, заточенный под покупку автомобиля. Из этого и получается, что для него не нужны ни КАСКО, ни первый взнос, ни даже залог.

Исчерпали средства

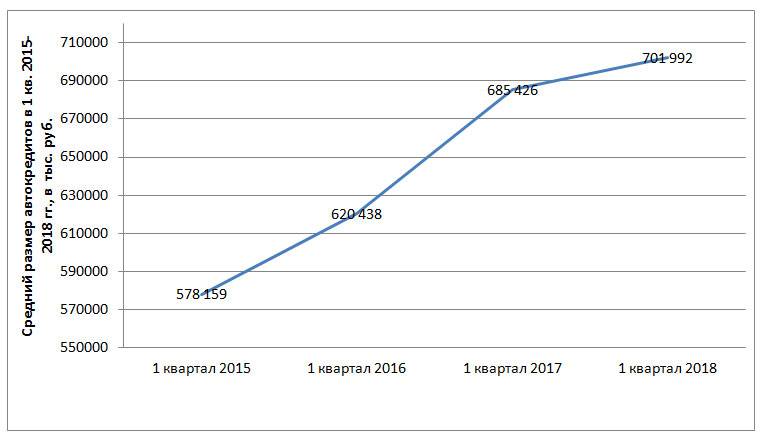

По словам заместителя председателя Локо Банка Андрея Люшина, средняя сумма автокредита в апреле составила 634 тыс. рублей, в мае она практически не изменилась и находится на уровне 620-630 тыс. рублей, считает эксперт.

«Если исключить влияние госпрограмм, то все большую популярность набирают потребительские кредиты на автомобили, поскольку данный вид займа подразумевает гарантию или поручительство, что снижает кредитный и процентный риск для банка», — ранее говорила младший аналитик инвестиционной компании «Фридом Финанс» Александра Овчинникова.

Сейчас ситуация на рынке автокредитования изменилась, считает директор по маркетингу НБКИ Алексей Волков.

«Снижению количества выданных кредитов на покупку автомобилей в мае 2019 года во многом способствовало фактическое исчерпание средств, предусмотренных госпрограммами льготного автокредитования», — пояснил он.

Волков добавил, что программы льготного кредитования оказывали высокий уровень поддержки для автомобильной отрасли РФ, а также стимулировали рост продаж. Заместитель председателя Локо Банка Андрей Люшин также уверен, что у снижения рынка автокредитования есть несколько причин.

«Во-первых, это связано с окончанием льготных государственных программ, которые значительно поддерживали рынок. Во-вторых, падение реальных доходов населения также негативно сказывается на объеме покупки автотранспорта для личных нужд», — пояснил Люшин.

Он добавил, что если государство не примет никаких мер, то количество автокредитов будет снижаться до конца 2019 года.

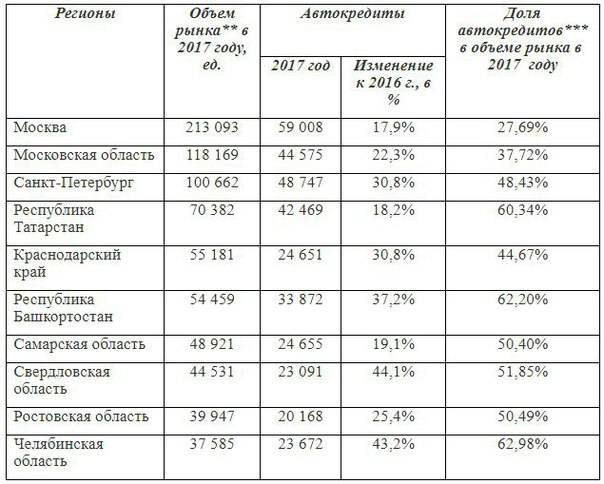

Всего за I квартал 2019 года было выдано 191,1 тыс. автокредитов. Эксперты отмечали, что, по данным за первые 3 месяца 2019 года, рынок достиг показателей докризисного 2014 года. Тогда в I квартале было выдано 194,1 тыс. автокредитов. В период с 2015 по 2018 год показатель находился на уровне от 60,4 тыс. до 168,3 тыс.

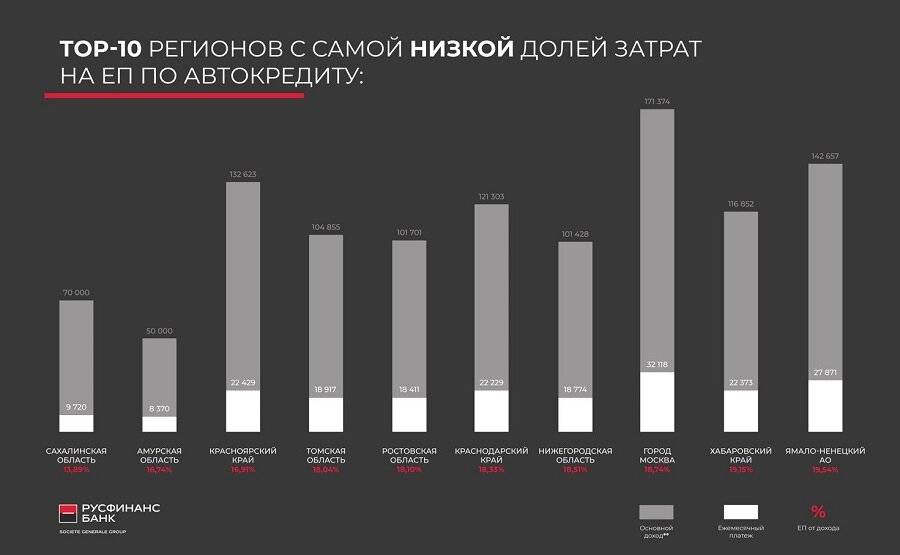

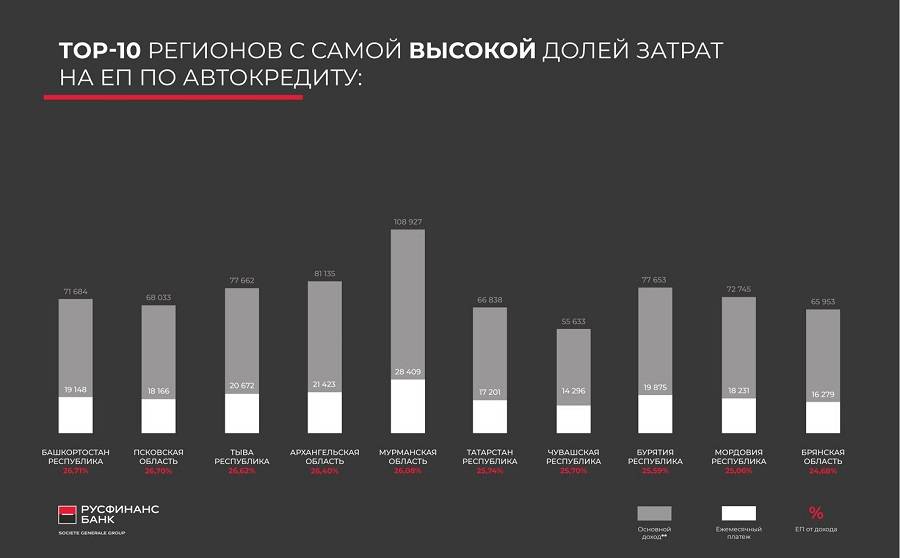

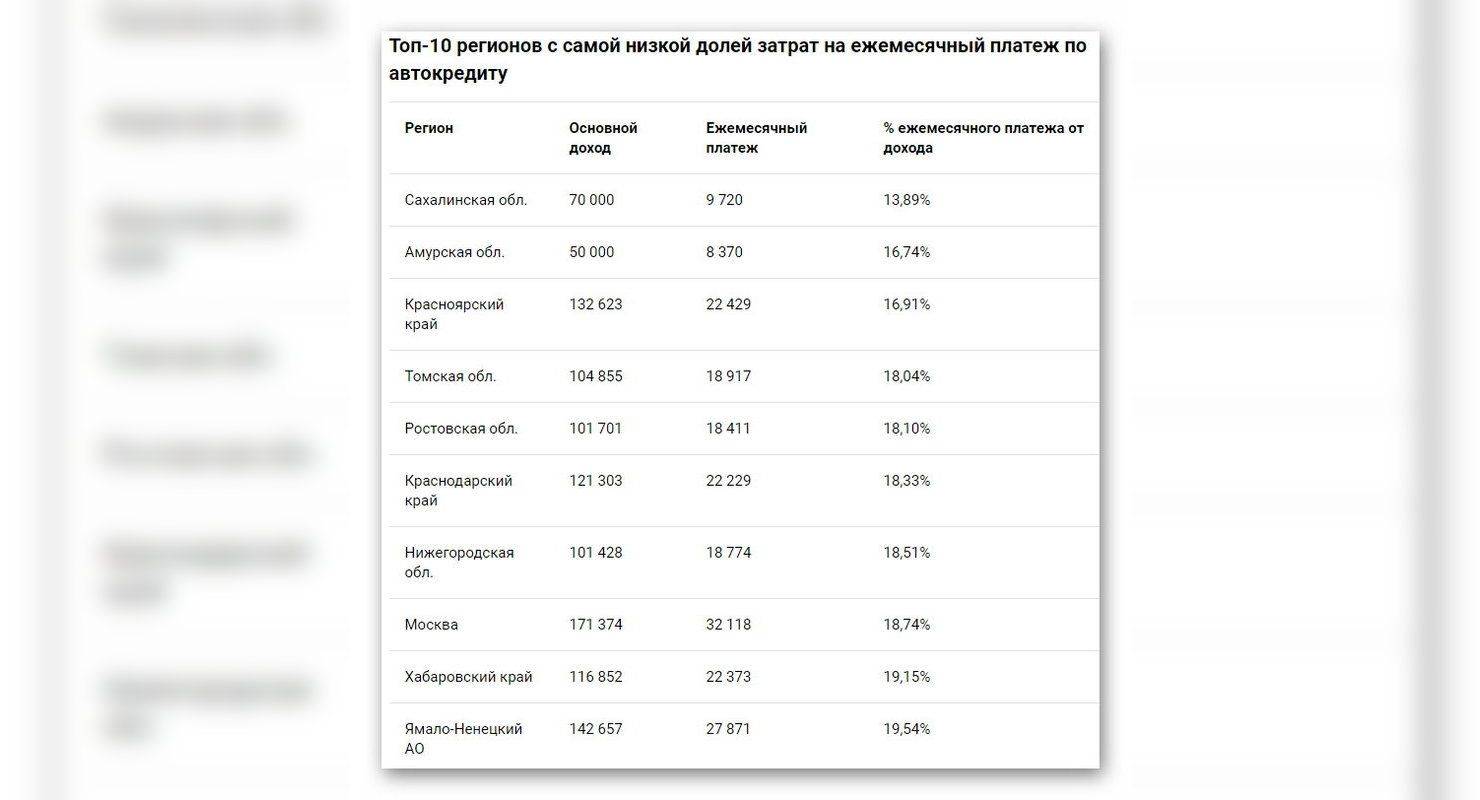

По данным НБКИ, средний размер автокредита в России в I квартале 2019 составил 756,2 тыс. рублей — это на 8,1% больше, чем за аналогичный период прошлого года. Эксперты утверждают что самый большой средний размер автокредита в регионах РФ был отмечен в Москве (1,1 млн рублей), Подмосковье (946,2 тыс. рублей), Петербурге (927 тыс. рублей), Иркутской области (883,9 тыс. рублей) и ХМАО (860,9 тыс. рублей). Наименьший показатель был зафиксирован в Кемеровской области (433,9 тыс. рублей), Удмуртской Республике (590,7 тыс. рублей), а также в Самарской области (622,7 тыс. рублей), Пермском крае (626,8 тыс. рублей) и Воронежской области (627,5 тыс. рублей).

По словам руководителя кредитно-страхового отдела компании Fresh Auto Дарьи Тимченко, средняя сумма кредита для покупки нового автомобиля в апреле составляла 811,5 тыс. рублей, в мае цифра выросла до 926,1 тыс. рублей. Она добавила, что в апреле и мае 2018 года цифра была существенно ниже — 766,8 тыс. рублей и 741,2 тыс. рублей соответственно.

«Автомобили продолжают дорожать, а реальные доходы населения уменьшаться. И это является основной причиной падения уровня одобрения по банкам и, соответственно, падения уровня кредитных продаж», — пояснила Тимченко.

Обсуждаем новости здесь.

Присоединяйтесь!

Самая низкая зарплата в 2020 году – в Ивановской области

Ивановская область стала регионом с самой низкой средней зарплатой по стране за первые девять месяцев 2020г. Самые низкие зарплаты зафиксированы также в Алтайском крае и КБР. Больше всего зарабатывают на Чукотке, в Магаданской области и Москве.

Российские регионы расставили по уровню средней заработной платы за январь – сентябрь 2020г. Соответствующие расчеты провел RT на основе данных Росстата.

Согласно этим данным, самая высокая средняя зарплата по итогам девяти месяцев – на Чукотке – 116 тыс. руб. Далее идут Магаданская область (96,2 тыс. руб.), Москва (95,9 тыс. руб.), НАО (91,5 тыс. руб.) и Сахалинская область (90,2 тыс. руб.).

Меньше всего зарабатывают в Ивановской области (27,4 тыс. руб.), Алтайском крае (28,7 тыс. руб.), Кабардино-Балкарии (28,8 тыс. руб.).

Плюсы и минусы потребительских кредитов

Начнем с положительных моментов:

- автомобиль сразу становится вашей собственностью – вам не придется ждать, пока вы выплатите долг, чтобы продать свое транспортное средство;

- полученные деньги можно потратить на любое авто, даже если оно не соответствует требованиям банков по автокредитам;

- без первого взноса, а значит, не обязательно привлекать собственные средства;

- не ограничивает вас в способах покупки: приобрести транспортное средство можно как в автосалоне или на рынке, так и с рук – и даже за границей;

- наконец, необязательно подавать заявку только на стоимость машины – можно взять денег сверху, чтобы потратить их на другие ваши нужды.

Несмотря на такое количество позитивных моментов, стоит упомянуть и недостатки, которые могут стать существенными для некоторых заемщиков:

- сумма потребительского займа может быть меньше автомобильного – она определяется доходом заемщика;

- процентная ставка может быть выше, чем у автомобильного кредита;

- заемщик самостоятельно оплачивает комиссию за перевод средств или снятие наличных.

Кроме того, стоит обратить внимание на то, что некоторые банки могут повысить ставку по займу, если вы купите машину на полученные деньги