«Государству малый бизнес не нужен»

Рассказывает Илья Болтунов, владелец похоронной компании и франшизы Guravli

Скоро в России бизнеса не будет. Я говорю о нормальной бизнес-модели, которая есть в других странах: когда бизнес может работать открыто и развиваться. Любые попытки создания нормальной бизнес-модели в России уничтожаются государством, поэтому у нас есть своя российская бизнес-модель: работай в черную и не высовывайся, а если высунулся, найди, с кем поделиться.

У нас есть своя российская бизнес-модель: работай в черную и не высовывайся, а если высунулся, найди, с кем поделиться

В России даже масштабируемый бизнес работает по этим правилам, но под красивой оберткой. Крупные международные франшизы в наших регионах договариваются с местной властью: мы вам, вы нам.

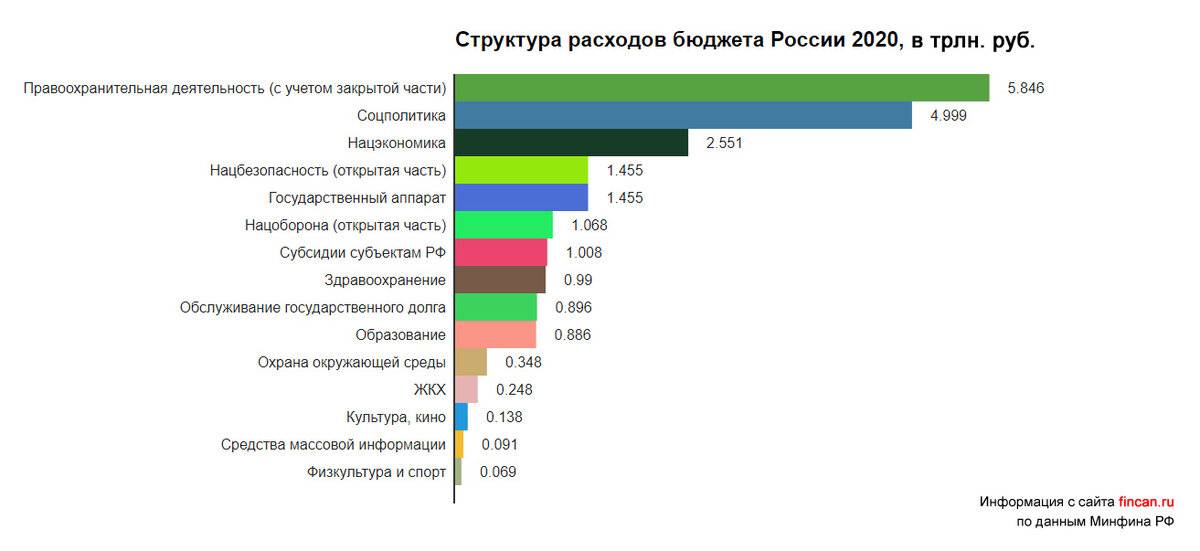

Государству малый бизнес не нужен, а деньги приносит крупный бизнес, который находится под контролем или создан кем-то из власти. У нас в стране всё, что делает власть, бьет по малому бизнесу, не по среднему или крупному.

Во время пандемии всё стало еще хуже: реальных мер поддержки как не было, так и нет. Я работаю в похоронном бизнесе, так государственные крематории подняли цены в два раза: хотите пользоваться, платите. Никакого повышенного спроса нет, просто решили воспользоваться ситуацией, вот и поддержка от государства.

Из-за отношений с государством бизнес вынужден работать в черную, он не может быть цивилизованным. И даже если пытается работать в открытую, приходит государство. Например, не дают строить частный крематорий, но говорят, что если дадите денег тому-то, мы разрешим. А где взять деньги, чтобы дать чиновникам во власти? Работать в черную.

В итоге остается, что мы или принимаем правила игры, или вынуждены уезжать из страны. Тяжело жить и думать, что будет завтра. Мы живем в модели «поломка — ремонт». Государство что-то придумывает и тем самым ломает бизнес, а бизнес подстраивается, ремонтирует. Государство снова ломает, мы снова ремонтируем.

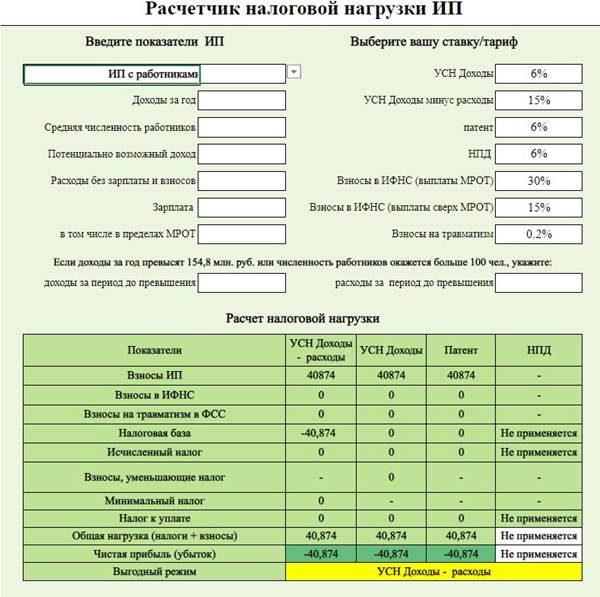

Выбор оптимального режима налогообложения на примерах

Для примера возьмем 3 индивидуальных предпринимателя.

Первый планирует работать парикмахером. За свою работу он планирует получить около 1 миллиона рублей в год. Также ему нужен специалист по маникюру, которого он трудоустроит к себе на работу.

Основные критерии, на которые следует обратить внимание, – это предполагаемый доход и количество сотрудников. Так как ИП в нашем примере, планирует использовать наемный труд в количестве 1 человека, то наиболее оптимальным режимом налогообложения для него будет ПСН (парикмахерские услуги входят в список разрешенных видов деятельности)

Однако предпринимателю предварительно необходимо будет узнать потенциальный доход, из которого будет рассчитывать сумма налога. Если он более 1 миллиона рублей (в регионе осуществления данного вида деятельности), то ПСН для данного ИП будет невыгодным. В этом случае будет выгоднее применять УСН (доходную или доходно-расходную – стоит определять по величине предполагаемых расходов).

Но если предприниматель пройдет курсы обучения на мастера по маникюру и не будет нанимать себе человека, то он сможет работать в качестве самозанятого и отчислять всего 4% от полученных доходов в бюджет. Кроме этого, ему даже не обязательно будет регистрироваться в качестве индивидуального предпринимателя, следовательно не надо будет отчислять взносы «за себя».

Второй предприниматель планирует заниматься продажей туалетной и парфюмерной воды. Примерное количество работников – 8 человек. За год ИП планирует получить 3 миллиона рублей, а сумма расходов на приобретение ассортимента составит примерно 2/3 от полученного дохода (из-за небольшой накрутки на цены).

Единственным выгодным режимом налогообложения является УСН, а точнее – доходно-расходная упрощенка. Так как стоимость ассортимента будет полностью включена в расходы, а также сумму дохода можно будет уменьшить на выплаченный размер заработной платы сотрудникам и стоимость аренды торгового помещения.

Даже если не брать в расчет «дополнительные» расходы, ИП на доходной УСН по данному примеру уплатил бы в бюджет 180 тысяч рублей, а предприниматель, выбравший доходно-расходную упрощенку – 150 тысяч рублей.

Применять ПСН такой предприниматель не может, так как парфюмерная продукция подлежит обязательной маркировки, что запрещено на патенте.

Третий предприниматель планирует работать в сельской местности. Его доход составит примерно 10 миллионов рублей в год, из которых от производства и продажи продукции он будет получать примерно 6 миллионов рублей и от сдачи в аренду другим предприятия амбаров и полей – 4 миллиона. Количество работников составит 40 человек.

Данный предприниматель может применять только УСН. Доходную или расходную – по желанию ИП и в зависимости от суммы расходов.

Применять ЕСХН данный предприниматель не сможет, так как размер его прибыли от сельскохозяйственной деятельности составит только 60% от всего полученного дохода. Если же ИП будет получать больше дохода от выращивания продукции и меньше арендных платежей (например, 750 тысяч рублей от сельского хозяйства и 250 тысяч рублей от сдачи в аренду недвижимости и земли), то он сможет применять ЕСХН.

УСН для ИП

Упрощенная система налогообложения применяется индивидуальными предпринимателями в отношении любых видов деятельности, но она имеет критерии по численности персонала, размере полученного дохода и стоимости основных средств.

На 2020 год критерии следующие:

- до 100 работников;

- до 150 миллионов рублей в год;

- до 150 миллионов рублей в год по основным средствам (недвижимости, машинам, оборудованию).

На 2021 год предельные цифры были увеличены (за счет повышения ставки налога):

- до 130 работников;

- до 200 миллионов рублей полученного за год дохода;

- до 150 миллионов рублей по основным средствам.

Для упрощенной системы налогообложения существует 2 варианта объекта налогообложения и ставки налога:

- доходная УСН;

- доходно-расходная УСН.

Итак, если ИП применяет УСН с объектом «доходы», то ставка налога составит 6% от общей суммы полученного дохода. При условии, что предприниматель выбрал в качестве объекта налогообложения «доходы, уменьшенные на величину расходов», ставка по налогу составит 15%.

Обратите внимание, что в 2021 году действует 4 ставки налога при УСН:

- 6% для доходной упрощенки с численностью работников до 100 человек и доходом до 150 миллионов рублей в год;

- 8% для доходной УСН с численностью работников от 100 до 130 человек и доходом от 150 до 200 миллионов рублей в год;

- 15% для доходно-расходной упрощенки с численностью работников до 100 человек и доходом до 150 миллионов рублей в год;

- 20% для доходно-расходной УСН с численностью работников от 100 до 130 человек и доходом от 150 до 200 миллионов рублей в год.

Сумма налога рассчитывается по следующей формуле:

Налоговая база определяется в зависимости от выбранного объекта налогообложения: доходы или доходы, уменьшенные на величину расходов.

Обратите внимание, что для ИП на доходно-расходной упрощенке применяется условие о минимальном размере налога, который исчисляется в размере 1% от полученных доходов. Более подробно поясним на примере

Предприниматель, применяющий УСН, освобожден от следующих видов налога:

- НДФЛ от суммы полученного дохода;

- НДС;

- налога на имущества, применяемого в предпринимательской деятельности.

ИП на упрощенке должен платить налог при УСН ежеквартально. Декларация по УСН сдается в ФНС 1 раз в год.

Более подробно об УСН, правилах его использования и перехода на него можно прочитать на сайте ФНС по этой ссылке.

Пример №1: ИП на УСН с объектом «доходы» получил 1 миллион рублей за год. Налог при УСН составит 60 тысяч рублей (1 000 000 руб. * 6%).

Пример №2: ИП, применяющий УСН с объектом «доходы, уменьшенные на величину расходов», за 2020 год получил прибыль в размере 2 миллионов рублей. Его расходы составили 1,3 миллиона рублей. Итого за 2020 год предприниматель должен перечислить 105 тысяч рублей налога при УСН ((2 000 000 руб. – 1 300 000 руб.) * 15%).

Пример №3: ИП на доходно-расходной упрощенке получил за 2020 год 1 миллион рублей, из которых 950 тысяч рублей были отнесены на расходы (например, покупка оборудования и станков). Сумма налога по основной формуле составит 7 500 рублей ((1 000 000 руб. — 950 000 руб.) * 15%).

Однако, для доходно-расходной УСН применяется условие о минимальном размере налога, который равен 1% от суммы полученного дохода. В нашем примере это 10 000 рублей (1 000 000 руб. * 1%). То есть налог при УСН не может составлять менее 10 тысяч рублей, следовательно ИП должен уплатить не рассчитанный по общей формуле налог при УСН (7,5 тысяч рублей), а минимальный (10 тысяч рублей).

Транспортный налог

На автомобиль КIA собранный в России до 150 л.с.

пенсионеру будет льгота по транспортному налогу? 16 Ноября 2013, 14:05, вопрос №297660 Татьяна, г. Санкт-Петербург

- , , , , ,

Свернуть Консультация юриста онлайн Ответ на сайте в течение 15 минут Ответы юристов (1) 2695 ответов 1298 отзывов Общаться в чате Бесплатная оценка вашей ситуации Гостеева Яна Юрист, г.

Москва Бесплатная оценка вашей ситуации

- 2695ответов

- 1298отзывов

Уважаемая Татьяна. Нет, не будет. От уплаты налога освобождаются следующие категории граждан, зарегистрированных по месту жительства в Санкт-Петербурге: Герои Советского Союза, Герои Российской Федерации, Герои Социалистического Труда, полные кавалеры ордена Славы, полные кавалеры ордена Трудовой Славы, ветераны Великой Отечественной войны, ветераны боевых действий на территории СССР, на

Транспортный налог для пенсионеров 2015-2019: платят ли пенсионеры?

Российское законодательство допускает, что заявка на снижение размера налога на автомобиль может быть подана как в форме бумажного документа, так и в виде электронного сообщения. Во втором случае лицо, достигшее пенсионного возраста, может отправить сообщение с приложенным заявлением и иными отсканированными документами на электронный адрес налоговой службы с помощью соответствующего сервиса ФНС РФ, предоставляющего гражданам государственные услуги. Сервис, разработанный для облегчения совершения налоговых операций, предполагает регистрацию граждан в личном кабинете.

«Люди, которые говорят, что государство душит бизнес, просто не умеют работать»

Рассказывает Роман Виноградов, юрист, владелец юридической фирмы «Виноградов и партнеры»

Чтобы говорить, развивается в России бизнес или нет, нужно понимать, о каком бизнесе мы говорим: всё зависит от отрасли и региона.

Мы работаем в сфере юридических услуг, и у нас всегда есть работа, а во время пандемии ее стало даже больше.

Не могу говорить за бизнес в целом, но нам несложно работать: несложно было открыть фирму, найти клиентов, сотрудников. Есть текущие проблемы, например, с поиском квалифицированных кадров, но это решаемо.

Думаю, что бизнес в России развивается, но всё зависит от конкретных людей. Например, я знаю предпринимателей, которые получили помощь от государства как пострадавшая от коронавируса отрасль. И они говорили, что государство их кинуло, им не помогают, налоги не списывают. А есть предприниматели, которые помощь не получили, но не жаловались, а быстро переквалифицировались, в итоге заработали деньги и репутацию.

Моя мысль такая: при всех минусах государства и общества всё упирается в конкретного человека.

Если я предприниматель, то должен быть готов ко всему, к любым печальным событиям. Что бы ни случилось, предприниматель должен уметь адаптироваться и подстроиться. И, конечно, не нужно ничего ждать от государства: нужно вариться самому, а любые преференции воспринимать как бонус. Дали льготы — хорошо, увеличили НДС — плохо, но работаем дальше.

Не нужно ничего ждать от государства: нужно вариться самому, а любые преференции воспринимать как бонус

Люди, которые говорят, что государство душит бизнес, просто не умеют работать, выстраивать процессы и перестраиваться под реалии. Кто-то делает их работу быстрее, он и преуспевает.

Например, пока одни кафе и рестораны во время коронавируса жаловались, что им не помогают, другие быстро перестроились на новое меню, доставки, какие-то мобильные приложения запустили, потом быстренько летние кафе поставили — нашли, как развиваться.

Сейчас лучшее время, чтобы начать бизнес, потому что любой кризис, когда с рынка уходят более слабые предприниматели, отлично подходит для старта.

Почему отменили ЕНВД?

ЕНВД действовал с 1998 года и отменить его пытались неоднократно. Главная причина кроется в том, что этот налоговый режим предусматривал взимание налога с предполагаемого дохода, а не с фактического. На момент ввода этой системы налогообложения такая методика подсчета доходов была оправдана, в то время как сейчас технологии шагнули далеко вперед и позволяют подсчитывать реальные доходы любого бизнеса, что делает их видимыми, а не предполагаемыми. Следовательно, сумма налогов по ЕНВД существенно ниже, чем по другим системам налогообложения.

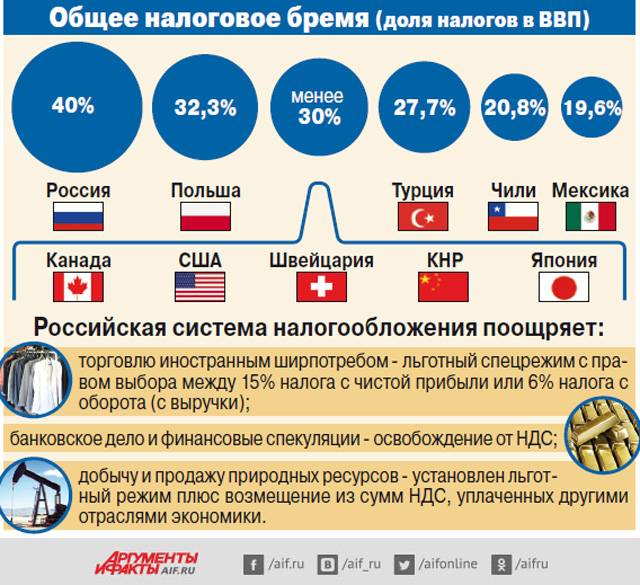

Иными словами, налогоплательщики по ЕНВД сильно не доплачивали в государственный бюджет.

По словам Михаила Мишустина, только в 2019 году компании по Упрощенной системе налогообложения (УСН) заплатили 422 млрд. рублей налогов, в время как примерно такое же число предпринимателей на ЕНВД положили в казну в 6 раз меньше средств – 65 млрд. рублей.

Чтобы сгладить переход с ЕНВД на новую налоговую систему, был введен ряд льгот для предпринимателей. Например, во многих регионах уменьшили ставку по УСН, а для патентной системы налогообложения (ПСН) увеличили количество видов деятельности – с 60 до 80 – а также позволили уменьшать сумму налога на страховые взносы.

Руководитель Федеральной налоговой службы Даниил Егоров рассказал, что на 18 января 2021 года из 1,3 млн. предпринимателей, работавших по ЕНВД, только 60 тыс. еще не определились с новым налоговым режимом. На то, чтобы принять решение, у них есть отсрочка до 1 февраля, иначе они так и останутся на ОСНО.

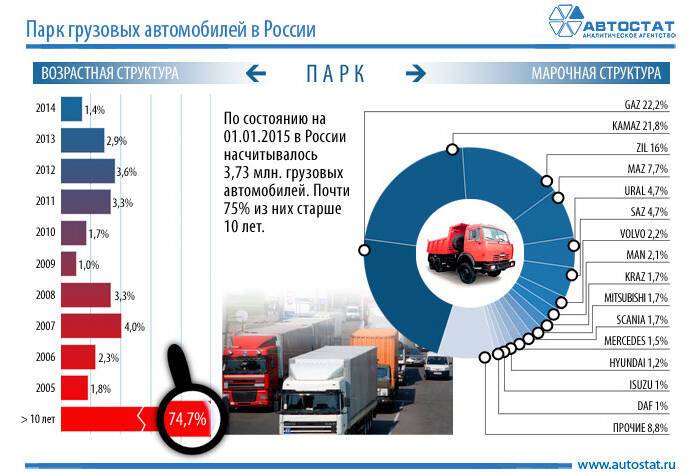

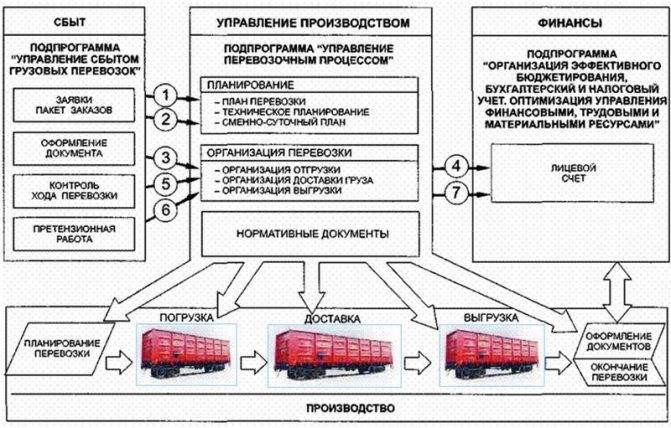

По оценкам Первой экспедиционной компании (ПЭК), отмена ЕНВД может увеличить налоговую нагрузку на мелких перевозчиков на 30%. Отмена налогового режима затронет около 2/3 малых транспортных компаний, в то время как малый бизнес составляет порядка 75% российского логистического рынка.

Как российская налоговая система делает наш автопарк скучным

Но, помимо очевидных финансовых затрат, налог выполняет еще одну функцию.

https://youtube.com/watch?v=uqmntJtVvko

Как он повлиял на развитие мирового автопрома между двумя мировыми войнами и сразу после, . Теперь попробуем проанализировать, как налог влияет на развитие рынка автомобилей в России. Казалось бы, прогрессивная ставка налога (которая и действует сейчас) должна способствовать смещению спроса в область маломощных машин, но абсолютная величина годового налога в размере цены одного бака бензина для машин с мощностью до ста сил явно показывает, что ничем таким заниматься не собираются.

И теперь эта странность так и будет кочевать из редакции в редакцию, обрастая поправками и коэффициентами. Все немного меняется при переходе планки в 150 сил, а потом и 200, вроде как суммы налогов в большей части регионов уже будут сопоставимы со средней зарплатой.

Чем был удобен ЕНВД?

Многие небольшие перевозчики, чей автопарк не превышает 20 автомобилей, а в штате числится не более 100 сотрудников, выбирали ЕНВД. Этот налоговый режим действительно пользовался популярностью среди предпринимателей и транспортных компаний. В первую очередь это связано с тем, что система налогообложения была довольно простая и понятная: налог начислялся не от реальных доходов, а от фиксированной, установленной государством суммы.

Для грузоперевозок вменённая базовая доходность одного грузовика равнялась 6000 рублей в месяц. При умножении этой суммы на годовой инфляционный коэффициент (2,005) получается 12030 рублей – такой ежемесячный доход в теории должен был приносить один автомобиль. От этой суммы предпринимателю нужно было уплатить 15% налога. В случае, если в автопарке числилась всего одна машина, ежемесячный налог составлял всего 1805 рублей. Этот платёж предприниматель мог сократить на сумму взносов на пенсионное и медицинское страхование наёмных работников или самого себя. Фактически, если предпринимателем является ИП, работающий на собственном автомобиле, налоги платить ему не приходилось: он лишь совершал социальные отчисления, большая часть которых шла на его же счёт в Пенсионном фонде.

Еще одним плюсом ЕНВД было несложное заполнение отчетности, хоть и сдавать её приходилось 4 раза в год.

Почему не стоит связываться с несколькими поставщиками

До 2014 года мы заправлялись по топливным картам различных операторов, по нескольким прямым договорам. Разные региональные представительства были привязаны к разным поставщикам по региональному удобству.

По каждому договору приходилось взаимодействовать с контрагентами, отслеживать сроки и исполнение финансовых обязательств. Чтобы изменить лимиты, просмотреть транзакции, распечатать отчеты, нужно было переключаться между разными личными кабинетами. У некоторых поставщиков и вовсе не было личных кабинетов, и возникала необходимость лично связываться с менеджером — это значительно удлиняло процесс, страдала оперативность принятия решений.

Все топливные компании работали только по предоплате и без скидок. Скидку можно было получить за определенный объем выкупленного топлива, который у нас никак не получалось выбрать совокупно из-за работы с разными поставщиками.

Если водитель заезжал на заправку, где карту его оператора не принимали, он расплачивался наличными. Потом писал служебную записку на возмещение затрат на ГСМ, бухгалтеры тратили много времени на оформление, деньги приходили на счет сотрудника только в следующем месяце. Причем расходы сотрудников на топливо мы нередко возмещали из чистой прибыли, не списывая на затраты. Иногда чеки терялись или выцветали, и люди оставались без компенсации, что не прибавляло им лояльности к компании.

ПСН для ИП

Патентная система налогообложения предусмотрена как раз для индивидуальных предпринимателей. На этот спецрежим ИП могут перейти только по заявлению. Срок патента составляет от 1 месяца до 1 года, по истечению которых предприниматель может подать еще одно заявление на применение патента на срок до 12 месяцев.

Патент выдается на применение одного конкретного вида деятельности из списка тех, которые утверждены пунктом 2 статьи 346.43 Налогового кодекса РФ, в том числе:

- услуги химчистки и парикмахерских;

- бытовые услуги населению;

- ремонт и пошив одежды;

- ветеринарные услуги;

- проведение экскурсий;

- автоперевозки;

- услуги общепита;

- другое.

ИП на ПСН не могут заниматься продажей подакцизных товаров или товаров, подлежащих обязательной маркировке согласно подпункту 1 пункта 3 статьи 346.43 НК РФ.

Если индивидуальный предприниматель планирует заниматься несколькими видами деятельности, которые подходят для применения ПСН, то ему необходимо получить несколько патентов и вести учет доходов и расходов по каждому виду деятельности отдельно.

Также, основным критерием для применения ПСН является численность наемных работников. Количество сотрудников не должно превышать 15 человек на протяжении всего срока действия патента.

Сумма налога не зависит от реально полученного дохода и рассчитывается по следующей формуле:

Налоговая база определяется как потенциально возможный доход от предпринимательской деятельности. Ее размер утверждается региональными властями ежегодно.

Сумма налога подлежит уплаты двумя частями. Первую часть налога необходимо перечислить в бюджет не позднее 90 дней с даты применения ПСН в сумме 1/3 от общей суммы налога. Вторая часть в размере 2/3 от суммы налога подлежит перечислению в бюджет до окончания срока действия патента.

ИП на патенте освобождается от уплаты следующих налогов:

- НДФЛ;

- НДС;

- налог на имущество.

Предприниматель, применяющий патентную систему налогообложения, не должен сдавать в налоговую инспекцию никаких деклараций. Однако налоговый учет вести необходимо (книгу учета доходов и расходов).

Более подробно о ПСН, правилах его использования и перехода на него можно прочитать на сайте ФНС по этой ссылке.

Пример: ИП занимается ремонтом компьютеров и разработкой ЭВМ. Он оформил 2 вида патента срок действия полгода и 1 год соответственно. Осуществление деятельности будет проводиться на территории Москвы. Для облегчения расчета суммы налога в примере будем рассматривать срок патента не в днях, а в месяцах.

По Москве потенциально возможный доход по выбранным видам деятельности составляет 5 миллионов рублей в год для каждого. Итого за 2020 год ИП должен будет уплатить ПСН в сумме 450 тысяч рублей (300 тысяч рублей по ремонту компьютеров (5 000 000 руб. / 12 мес.*12 мес. * 6%) и 150 тысяч рублей по разработке ЭВМ (5 000 000 руб. / 12 мес. * 6 мес. * 6%)).

Четвертая проблема: сложно проверить, чем занят водитель в рабочую смену

Причина

Системы GPS-трекинга, электронные путевые листы, датчики объема топлива и подобные программные решения дают лишь поверхностную информацию о рабочем дне водителя. Трек не расскажет, почему водитель поехал по этому адресу, а путевой лист не гарантирует соблюдения маршрута. Можно выделить два проявления проблемы.

1. Управление поездками становится неэффективным. Например, диспетчер видит на онлайн-карте, что автомобиль стоит, и назначает на него заявку поблизости. Но водитель находится на обеде, он не сможет оперативно выполнить поездку. Придется согласовывать другое время поездки или искать другого водителя. Время выполнения заявки увеличится.

2. Водитель или сотрудник использует автомобиль в личных целях. Даже если диспетчер заметит, что автомобиль отклонился от маршрута, он не сможет выяснить точно, куда и зачем едет водитель. Возможно, он решил съездить на корпоративном авто в магазин за продуктами, возможно, выполняет личную просьбу сотрудника. Компания несет убытки из-за нецелевых поездок.

Решение

Отслеживать статусы работы водителя. Водитель отмечает, когда он на заказе, когда освободился, когда на обеде. Это разделит весь пройденный за день путь на промежутки выполнения заявок. Любое перемещение без отметки будет расцениваться как нарушение.

Эффект

Управление поездками станет прозрачнее. Заявки будут назначаться только свободным и ближайшим водителям. Нецелевые поездки будут исключены, поэтому расходы на автопарк сократятся.

Инструмент для решения

Программа «ТМ: Корпоративные поездки» упрощает диспетчеризацию транспорта на предприятии. Система отслеживает статусы работы водителей. В мобильном приложении каждый водитель должен отмечать начало и завершение поездки, перерывы на обед или ремонт. Статусы и GPS-координаты автоматически передаются из приложения в программу.

Как нефтегазовая компания сэкономила миллионы на автопарке

С перечисленными проблемами столкнулось и крупное нефтегазовое предприятие России. Всего в компании 90 машин, 30 из которых приняли участие в автоматизации управления парком. Расходы на тестовую группу авто до внедрения системы составляли примерно ₽22,8 млн за полгода. После внедрения они сократились до ₽16 млн, экономия составила ₽6,8 млн.

Как проходило внедрение

Система «ТМ: Корпоративные поездки» внедряется в работу предприятия поэтапно. Сейчас завершен второй этап внедрения, автопарк автоматизирован на 30%.

Поэтапное внедрение необходимо для того, чтобы минимизировать сопротивление переходу на новую систему в коллективе водителей и сотрудников предприятия. Также это позволяет руководству плавно оценить эффективность программного решения.

Перед стартом внедрения аналитики «ТМ: Корпоративные поездки» рассчитали средние затраты нефтегазового предприятия на автопарк.

● Каждое ТС работает по 11 часов 5 дней в неделю

● С учетом стоимости топлива, зарплаты водителя, обслуживания и амортизации автомобиля, всех налогов и сборов час использования стоит ₽531

● Стоимость дня работы составляет ₽5 841

● Стоимость недели использования ₽29 205

● Год использования обходится в ₽1 518 660

● Содержание 90 парковых авто обходится предприятию в ₽136 679 400

Первый этап внедрения системы был ознакомительным для компании. К работе на «ТМ: Корпоративные поездки» были подключены 100 сотрудников из трех подразделений и 8 автомобилей. Эти сотрудники могли создавать заявки на поездки только через приложения «ТМ: Корпоративные поездки». Их заявки могли выполнить только 8 автомобилей. Этап прошел успешно, все заявки вывозились 8 машинами.

Второй этап должен был показать основной эффект от внедрения. С программным комплексом стали работать уже 300 сотрудников из восьми подразделений и 30 автомобилей. Очень скоро стало ясно, что с объемом заказов от 300 служащих справляется 21 машина. Предприятие сократило автопарк на 9 авто и уменьшило расходы за полгода примерно на ₽6,8 млн.

В результате даже при внедрении системы только на 30% автопарка нефтегазовое предприятие экономит более ₽13 млн в год на содержании автопарка. Когда использование системы будет масштабировано на все 90 парковых машин и всех сотрудников предприятия, экономия будет еще более значительной.

Программный комплекс для цифровизации транспорта на предприятиях «ТМ: Корпоративные поездки» помогает сэкономить на содержании автомобилей и делает управление поездками прозрачным. Эффект от внедрения системы уже оценили такие компании, как «Газпромнефть-Ямал», «Алроса», «Концерн «Калашников» и другие организации и транспортные подразделения правительств нескольких регионов России.

Как выбирали нового оператора топливных карт

В какой-то момент стало понятно: проблему надо решать — переходить на сотрудничество с одним оператором. Но с каким именно?

Отдел закупок провел анализ рынка, и мы обратились к нескольким операторам.

Основные требования:

- Максимальная география АЗС. У нас есть представительства по всей России: от Санкт-Петербурга до Южно-Сахалинска.

- Возможность заправляться на АЗС разных брендов, чтобы водителям не пришлось тратить время и бензин на поиски нужной заправки.

Из нескольких коммерческих предложений мы выбрали одно — от компании «Передовые Платежные Решения»

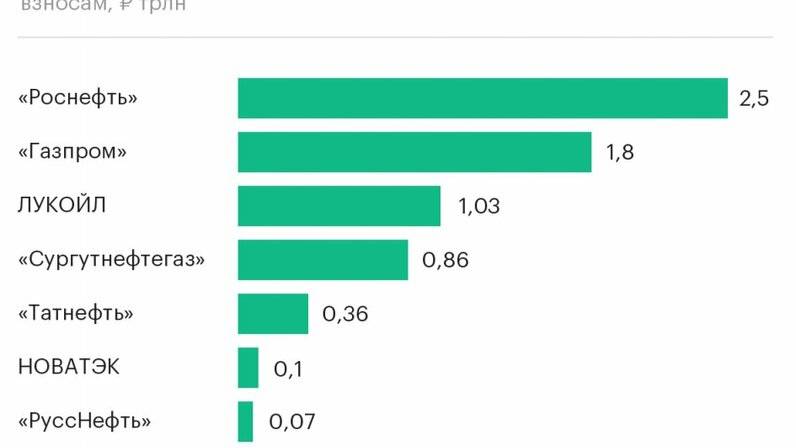

На тот момент она была единственной компанией, чьи топливные карты принимали на 13 тысячах АЗС в России и, что немаловажно, в Белоруссии тоже, — у нас есть необходимость заправляться в Минске. Доступны крупные и известные сети АЗС: «Роснефть», «ЛУКОЙЛ», «Газпромнефть», «Башнефть», «Сургутнефтегаз», «Татнефть», «Шелл», а также многие независимые операторы

Договорились о постоплатной системе расчетов, отсрочке платежа и пришли к взаимовыгодным коммерческим условиям работы.

Сейчас мы используем карты «Транзит CARD Ultra» компании «ППР». Для каждой карты установлен лимит в зависимости от должности. Например, у сервисных инженеров — до 500 литров в месяц. Можно было установить лимит в рублях, но в литрах оказалось удобнее. Так люди не выгадывают каждую копейку и не заправляются некачественным бензином. Ведь если сотрудник не доедет до клиента и не выполнит условий контракта, компании придется платить неустойку.

Налог на автомобиль – кто не платит и как его можно снизить?

Если двигателя в средстве передвижения нет, тогда оплату высчитывают за количество единиц и вместительность.

Кроме этого, существует так званый «налог на роскошные машины», где пошлина взимается и за бренд автомобиля.

Платеж необходимо оплачивать каждому физическому либо юридическому лицу, на которое зарегистрирована в ГИБДД машина. Оплата проводится вне зависимости от того, пользуются автомобилем или нет. По закону Российской Федерации к средствам передвижение, за которые назначен налог, относятся:

- теплоходы;

- яхты;

- автомобили;

- другие морские, воздушные средства передвижения.

- снегоходы;

- мотоциклы;

- автобусы;

- мотороллеры;

- моторные лодки;

- скутера;

- вертолеты;

Однако плата не взимается

Зачем вообще нужны топливные карты

Сотрудники постоянно в разъездах: менеджеры встречаются с потенциальными партнерами, инженеры посещают объекты, которые могут находиться в сотнях и даже тысячах километров от представительства компании. Представьте, сколько чеков с заправок привозили бы сотрудники и сколько документации пришлось бы оформлять. Поэтому мы уже давно работаем с топливными картами.

Карта похожа на банковскую и оснащена микрочипом. За картой фиксируются государственный номер автомобиля, ФИО сотрудника с контактной информацией и подразделение компании, а также устанавливаются лимиты: суточная норма потребления и доступные виды топлива.

Вот какие преимущества топливных карт особенно важны для меня:

- Прозрачный учет расхода топлива. В личном кабинете видны все транзакции: кто, когда и на какой АЗС заправился, сколько топлива и какой марки залил в бак.

- Лимиты на топливо. По каждой карте можно установить ограничение на суточное потребление топлива — в рублях или литрах — и контролировать превышение.

- Без бумажной волокиты. Водителям не надо собирать чеки и сдавать их в бухгалтерию, а нам не надо выдавать им наличные.

- Анализ статистики и отчетность. Система отобразит среднюю стоимость километра пути, сравнит показатели по всем транспортным единицам и покажет водителей, которые тратят больше топлива, чем другие.

Абонентская плата окупается за счет скидок, налогового вычета — 20% НДС — и сокращения расхода бензина, ведь теперь использовать топливо в личных целях будет затруднительно.

Какие дыры для слива денег мы заткнули с помощью топливных карт

1. Уменьшили затраты на бухгалтерию

Нагрузка на бухгалтеров заметно снизилась: теперь они работают с одним договором и получают единый счет. Больше никаких бумажных чеков. Образно говоря, там, где с трудом справлялись двое сотрудников, теперь достаточно одного человека.

3. Вовремя оплачиваем штрафы с 50% скидкой и без исполнительных сборов от судебных приставов

Иногда люди забывали оплатить штрафы или увольнялись, и через некоторое время судебные приставы возбуждали исполнительное производство. Бывало, что дело доходило до наложения ареста на ТС. Собрались продать машину, а не можем ее переоформить в ГИБДД.

Мы подключали юристов и тратили время на разбор каждого случая. Если не позаботиться о своевременной оплате штрафов, то в дальнейшем можно понести серьезные убытки, ведь за каждый неоплаченный вовремя штраф на компанию начисляется исполнительный сбор — 10 000 рублей. Нехитрые расчеты показывают, что, даже если вы не успели оплатить вовремя всего 10 штрафов, ваши дополнительные затраты составят 100 000 рублей.

Сейчас я вижу все штрафы в личном кабинете, и компания успевает их оплачивать со скидкой 50%. За прошлый год пропустили только один штраф. Поскольку мы удерживаем штрафы из зарплаты сотрудников, их потери тоже стали меньше.

Еще мы контролируем, кто и какие правила нарушил. Одно дело — неправильная парковка, и совсем другое — проезд на красный свет. Мы уделяем много внимания безопасности и соблюдению правил дорожного движения: оцениваем риски и беседуем с нарушителями.

4. Тратим меньше бензина

Водители могут заправиться практически на любой станции по пути. Им не нужно колесить по городу или по району в поисках подходящей АЗС. Достаточно открыть карту в мобильном приложении, которая показывает ближайшие АЗС и строит оптимальный маршрут, или задать вопросы чат-боту в мессенджере. Если у водителя старый кнопочный телефон, он может воспользоваться клиентской службой для уточнения адреса ближайшей АЗС или решения любого другого вопроса, связанного с работой карты.

5. Заправляемся только по делу

Как менеджер по корпоративному транспорту, в личном кабинете я могу отслеживать операции в реальном времени, быстро менять лимиты и виды топлива без поездок в офис «ППР». Не нужно контролировать водителей круглосуточно, SMS-сообщения о подозрительных транзакциях приходят на телефон. Например, если сотрудник заправляется слишком часто или на слишком большую сумму за раз, обслуживается в нерабочее время или в чужом регионе. При необходимости можно быстро заблокировать карту прямо в мобильном приложении.

Еще можно заблокировать на картах более дорогие виды топлива, но мы не стали этого делать — опять же в целях экономии времени сотрудников. Если на заправке по пути нет АИ-95, водителю не придется ехать на другую АЗС, он может залить АИ-98.

Три года по нулям

В Санкт-Петербурге планируют на три года отменить транспортный налог для автомобилей, произведенных в России. В других регионах к идее отнеслись без энтузиазма. Но были и те, кто ее поддержал.

Трехлетнее освобождение от транспортного налога может стать хорошим подарком к новой машине. Фото: PHOTOXPRESS «Организации и жители города будут на три года освобождены от уплаты транспортного налога на новые легковые автомобили, произведенные в России. Основное условия получения льготы — авто должны быть зарегистрированы в период с 1 апреля по 31 декабря 2016 года и приобретены у петербургских организаций», — говорится в сообщении Смольного.

Такая мера, считают законодатели, позволит сохранить объемы производства.

«РГ» выяснила у профильных экспертов, стоит ли эту инициативу распространить на всю территорию страны.

Мнения разделились. Сегодня налогообложение автомобилистов — двойное, напоминает автомобильный эксперт Игорь Моржаретто.