Чем отличается лизинг от кредита автомобиля

Чтобы понять, что лучше, кредит или лизинг автомобиля, мы должны рассмотреть преимущества и недостатки каждого варианта.

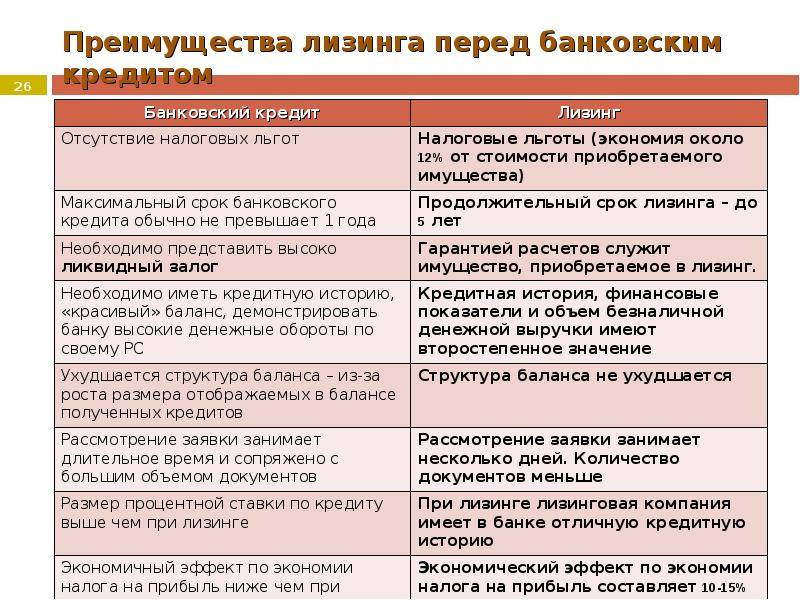

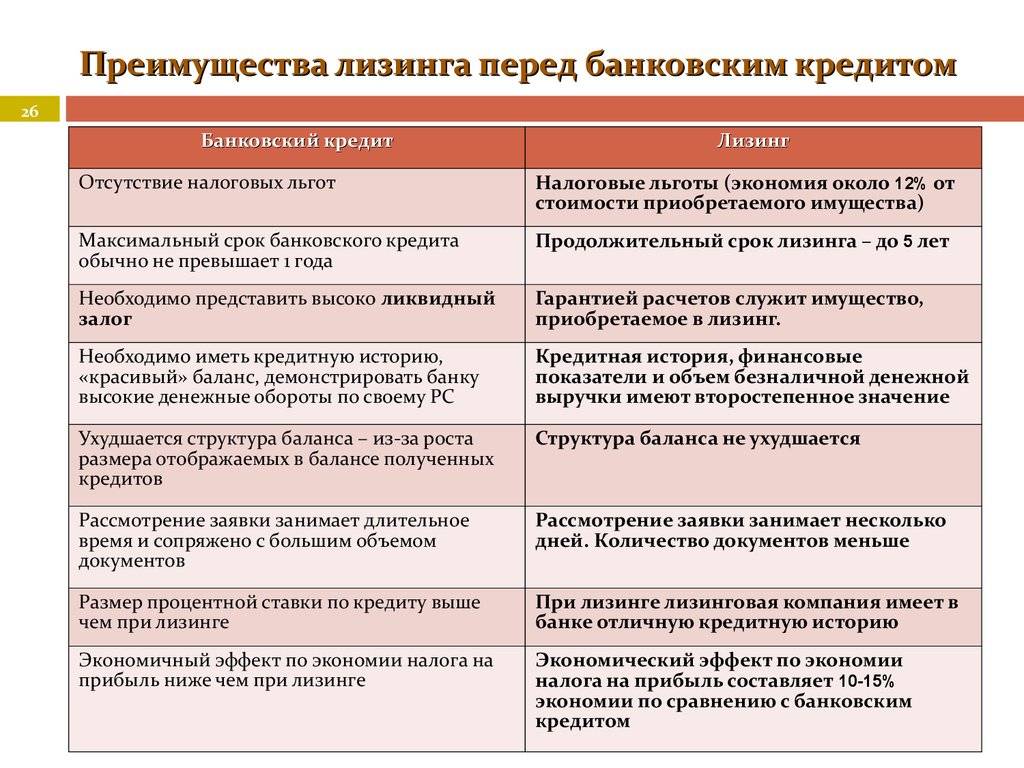

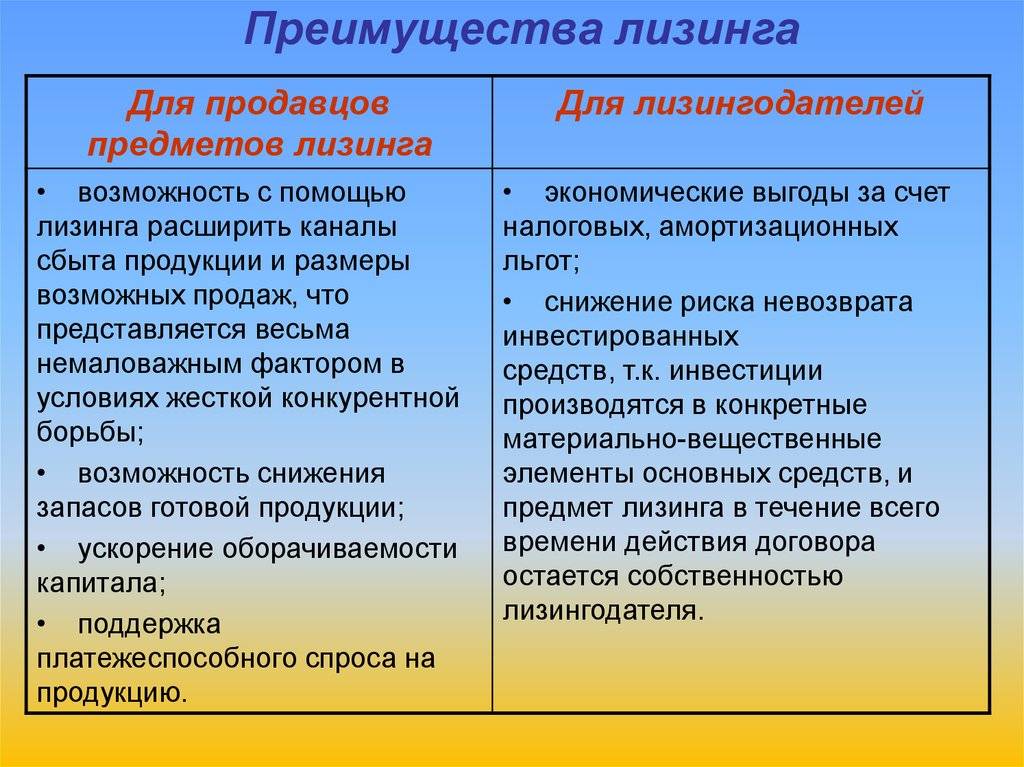

Плюсы лизингового договора перед автокредитом

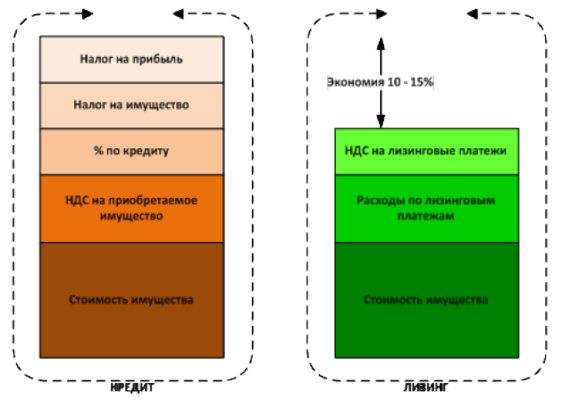

- Вы ощутите, чем такой контракт отличается от кредита, когда увидите экономию на налогах;

- Вам не потребуется залог и справка о подтверждении дохода;

- Лизингодатель относится к клиенту лояльнее, нежели банк;

- Техобслуживание, ремонт, страховка и другие действия по эксплуатации машины лежат на кредиторе;

- Договор возможен в случае низкого официального дохода, плохой кредитной истории;

- Расторжение контракта подразумевает простой возврат предмета лизинга, не требуется заключать договор купли-продажи;

- Этот вариант гораздо дешевле простой аренды;

- Клиент имеет право не выкупать транспортное средство по окончании контрактных отношений.

Минусы лизинга перед кредитом

Ознакомьтесь с перечнем недостатков лизинга по сравнению с кредитом, чтобы лучше понять, чем они друг от друга отличаются:

- Собственник авто – лизингодатель, до окончания срока действия контракта. Клиент не имеет право совершать действия над имуществом. А значит, никакой покраски, тюнинга, тонировки, замены дисков и т.д. Все это возможно только с разрешения владельца.

- Преимущества лизинга перед кредитом для юридических лиц меркнут перед лицом данного недостатка: предмет может подлежать взысканию по обязательствам фирмы. Говоря простым языком, если у лизингодателя возникнут финансовые проблемы, его кредиторы придут и заберут автомобиль, числящийся на его балансе. Если договор заключается на большой срок, лизингополучатель должен быть уверен в стабильности и процветании фирмы арендодателя. Иначе, в один прекрасный день он рискует лишиться техники, оборудования или транспортного средства, на вполне законных условиях.

- Итак, что же выгоднее, лизинг или кредит для ИП (которые работают по упрощенной схеме налогообложения) и физ.лиц, — давайте раскроем еще один недостаток. При первом варианте им придется самостоятельно оплачивать НДС, а значит, расходы увеличатся.

- Лизинг, в конечном счете, стоит дороже автокредита.

Итак, наш сравнительный анализ показал, что и для ООО, и для ТОО, и для ИП, и для всех других форм предпринимательской деятельности, лизинговые договора более выгодные. Хотите знать почему, читайте выводы ниже:

- Даже при условии низкого дохода, вы сможете купить новые виды техники, любые автомобили, оборудование для ресторанов, любые дорогие станки для организации или производства, арендовать помещения и т.д.;

- Это идеальный вариант для физ.лиц, которые получают «серую» зарплату;

- Вы получите машину, не обременяя себя убытками — расходами на ремонт, автостраховку, рисками на случай угона;

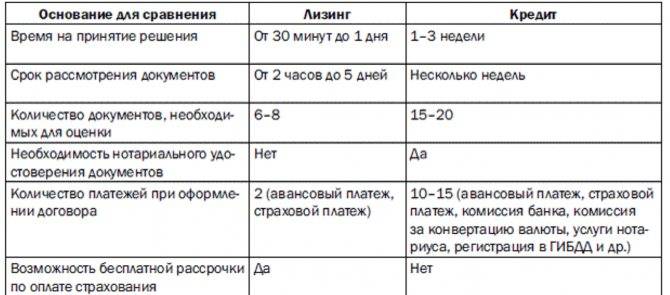

- Вашу заявку рассмотрят молниеносно, то есть, вам не придется целый месяц ждать решение банка;

- В любой момент договор можно расторгнуть (но деньги не возвращаются), а по его завершении, вы вольны передать отслужившую свое «старушку» обратно.

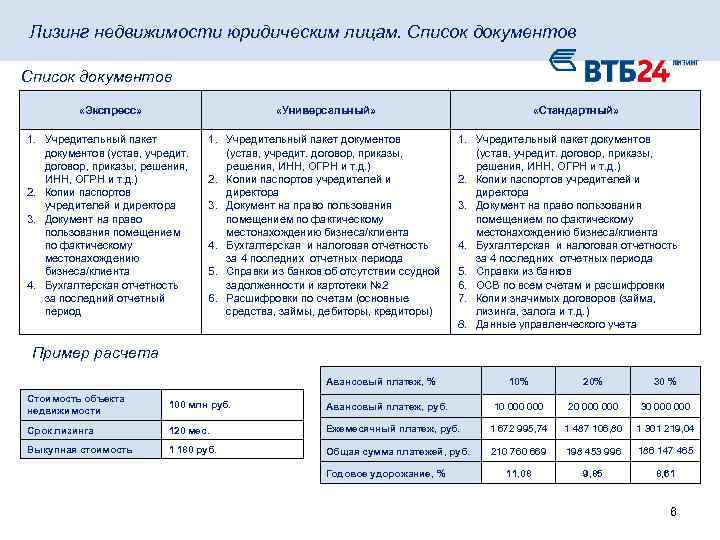

Особенности оформления лизинга для организации не сильно отличаются от условий для физ.лиц, только бумажек нужно собрать немного больше. В остальном – требования не завышаются, решение чаще всего выносится положительное.

Ну что же, мы рассмотрели различия между автокредитом и лизингом, теперь вы знаете, чем они отличаются, а теперь, давайте наглядно разберем, что же выгоднее.

Недостатки лизинга

Стоимость финансирования

Так как длительная аренда не является бесплатной для самой лизинговой компании, а лизингодатели, как известно, сами привлекают заемное финансирование, то в среднем стоимость финансирования у лизинговых компаний выше, чем ставка кредитования у банка. Что, впрочем, обычно компенсируется скидками от поставщиков, налоговыми выгодами, а также увлечением срока договора.

Начисление НДС на УСН

НДС облагаются лизинговые платежи в полном объеме. Если предприятие работает по упрощенной системе налогообложения и не платит НДС, этот налог в составе лизинговых платежей увеличивает сумму затрат по оплате обязательств лизинга. Если же система налогообложения лизингополучателя предусматривает оплату НДС, недостаток аннулируется, а, напротив, становится налоговой оптимизацией.

Предмет лизинга — собственность лизинговой компании

Заключение договора лизинга означает лишь передачу его предмета во временное пользование клиенту, при этом он остается собственностью лизингодателя. Арендуемое имущество может эксплуатироваться в полном режиме, однако, несвоевременная оплата лизинговых платежей и просрочки без согласования с лизингодателем могут привести к его изъятию.

Компания, владеющая правами на собственность, имеет право забрать предмет договора без судебного решения в связи с грубым нарушением условий договора и эксплуатации.

И лизинг, и кредит применимы в современной практике компаний. Чтобы сделать верный выбор, внимательно изучите рынок предложений, задавайте вопросы, сделайте сравнительный расчет и привлекайте компетентных специалистов.

Это может быть полезным:

Калькулятор расчета платежей по лизинговому договору

Лизинг для юридического лица

Хочется отметить, что финансово лизинг выгоден только юридическим лицам, которые пользуются общей системой налогообложения. Для компаний на УСН и ЕНВД привилегий не будет, да физическим лицам по сравнению с кредитом автолизинг обойдется дороже. Продолжая тему, чем отличается кредит от лизинга, остановимся на таких аспектах:

- во-первых, у банков в случае оформления сделки на покупку автомобиля требования к заемщику гораздо жестче;

- во-вторых, суммы ежемесячных платежей по сделке не могут проходить по балансу как затраты;

- в-третьих, суммы по погашению процентов должны оплачиваться из полученной лизингодержателем прибыли.

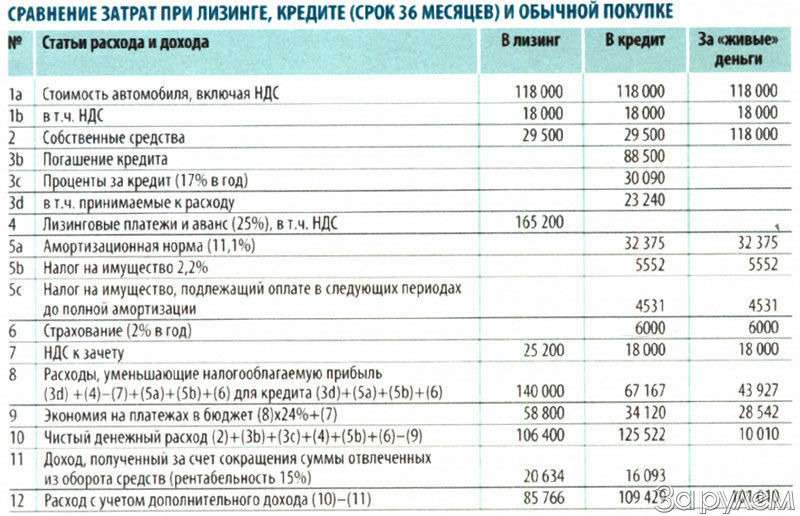

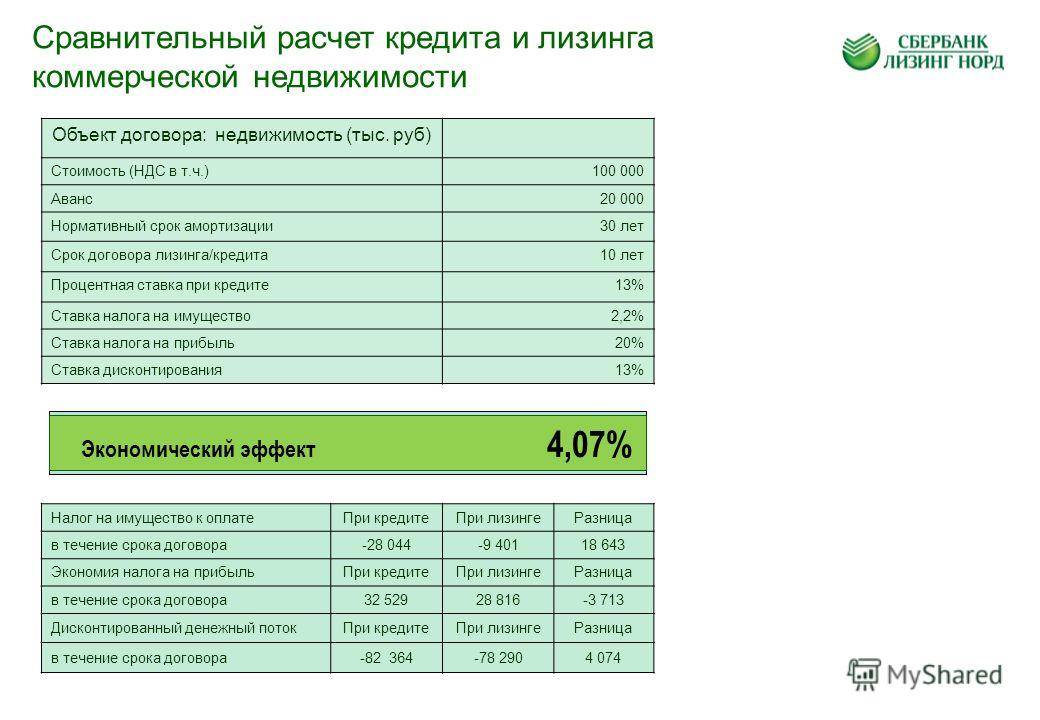

Для того чтобы более детально разобраться, что же лучше, кредит или лизинг, рассмотрим конкретный пример с динамикой затрат. Рассчитаем покупку автомобиля с помощью лизинговой компании для юридического лица, которое оплачивает налоги по общей ставке. За основу возьмем стоимость автомобиля в размере 3 млн 100 тысяч рублей, сумму оформленного кредита в размере 2480 тысяч рублей сроком на 3 года и процентной ставкой в 16,5% годовых. Также учтем ускоренный срок амортизации на 36 месяцев и погашение долга ежемесячными равными долями. Не забудем и о первоначальном взносе за счет собственных средств в размере 20%.

В ходе несложных арифметических расчетов получим:

- за счет ускоренной амортизации экономия средств за 36 месяцев составит 666 тысяч рублей;

- так как налог на имущество включен в лизинговые платежи, а они учитываются при возмещении НДС, суммарное уменьшение налогооблагаемой базы составит 614 тысяч рублей.

Попытаемся слегка изменить условия приобретения транспорта и вместо лизинга предпочтение отдадим банковскому кредитованию. Основные параметры сделки мы оставим на прежнем уровне, изменим только в сторону уменьшения процентную ставку с 16,5% до 12% годовых. Добавим единоразовую банковскую комиссию за выдачу кредита в размере 1% и увеличим срок амортизации до 84 месяцев.

Применив формулу расчета кредитного платежа, вот что получится:

- за счет того, что транспорт приобретается в кредит, налогооблагаемая база предприятия по НДС уменьшится на 473 тысячи рублей;

- как налог на имущество организации необходимо будет уплатить в бюджет 302 тысячи рублей;

- по налогу на прибыль в течение 3 лет будет наблюдаться положительная динамика и всего за 36 месяцев экономия средств составит 377 тысяч рублей.

Конечные результаты для наглядности разместим в сводной таблице:

| № п/п | Основные характеристики сделки | Лизинг, тысяч рублей | Кредит, тысяч рублей |

|---|---|---|---|

| 1 | Основная сумма сделки | 3100 | 3100 |

| 2 | Сумма первоначального взноса | 0.2 | 0.2 |

| 3 | Сумма собственных средств | 620 | 6 |

| 4 | Процентная ставка по сделке | 0.162 | 0.12 |

| 5 | Сумма переплаты | 926 | 683 |

| 6 | Размер экономии по налогу на прибыль | 666 | 377 |

| 7 | Размер возмещения НДС | 614 | 473 |

| 8 | Налог на имущество | 302 | |

| 9 | Общая сумма затрат предприятия (1+5-6-7+8) | 2746 | 3235 |

Как видим, в этом случае преимущества лизинга перед кредитом налицо, так как предприятие может сэкономить средства в размере 489 тысяч рублей.

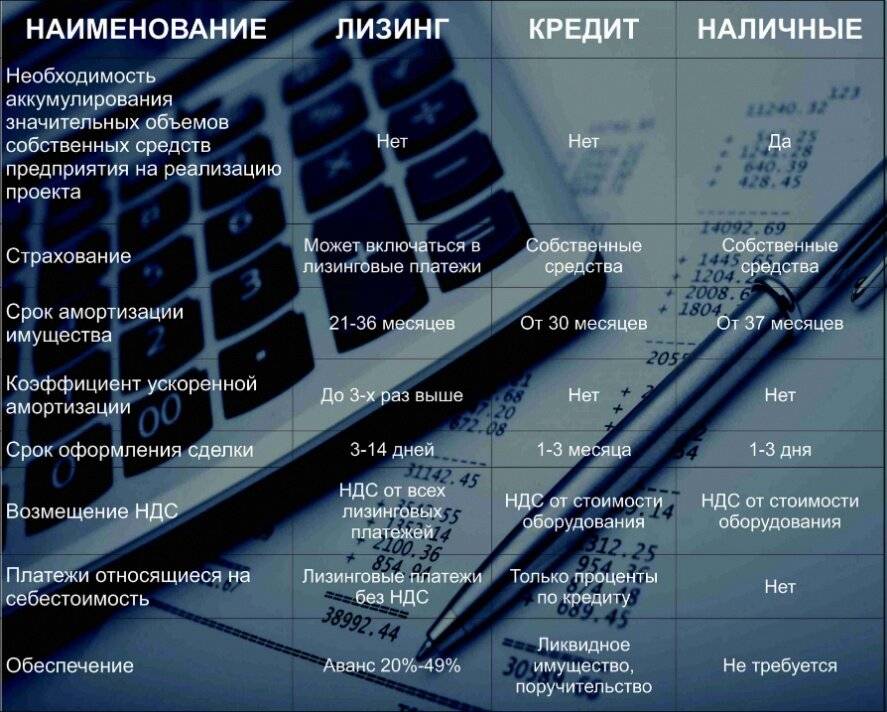

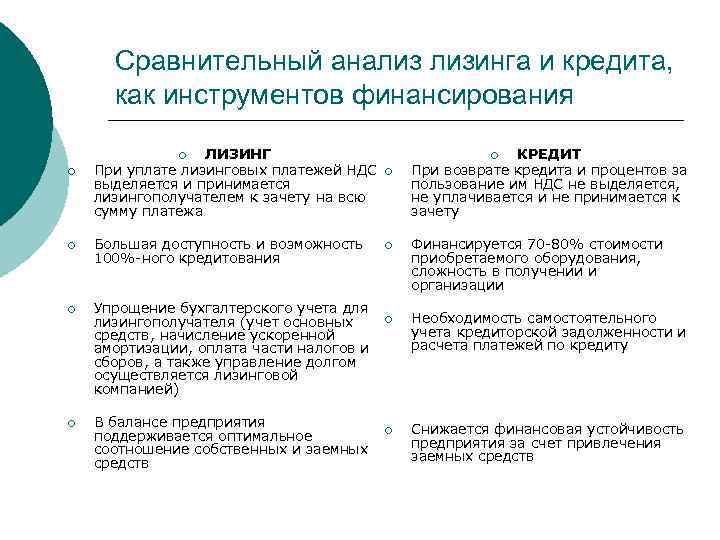

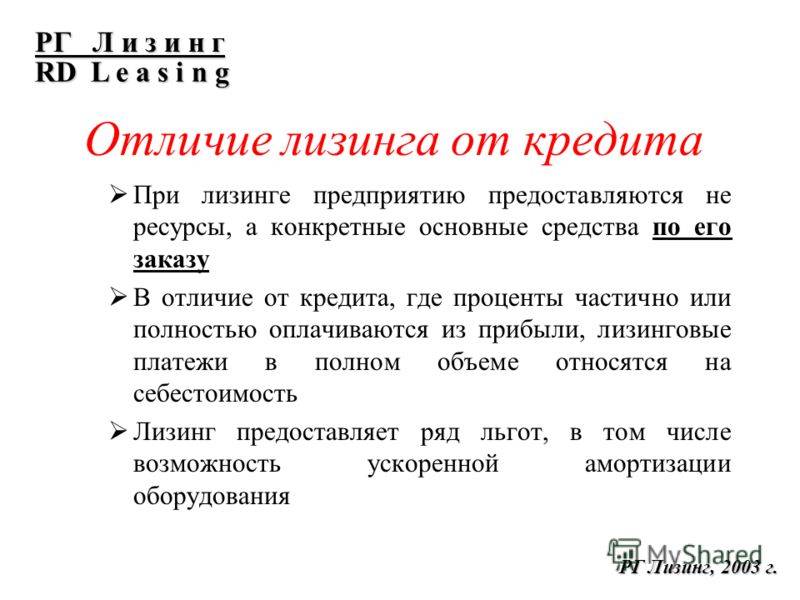

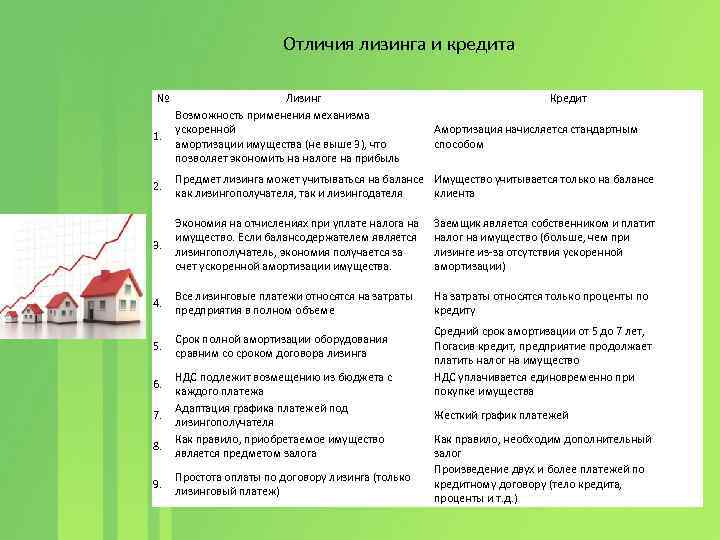

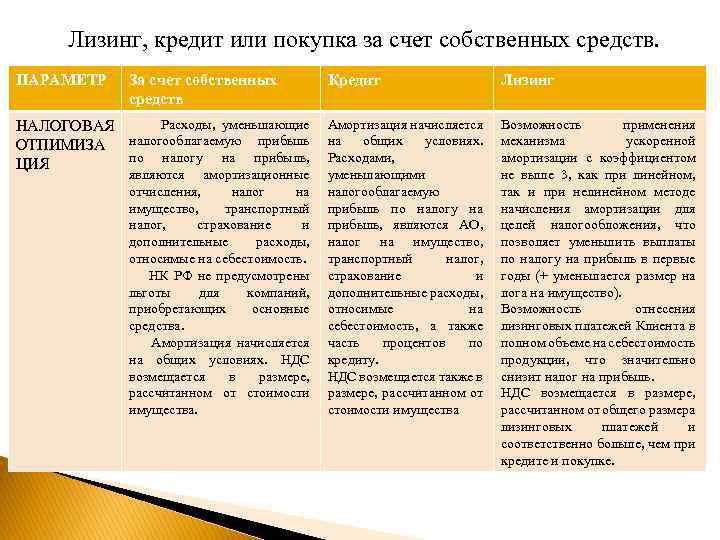

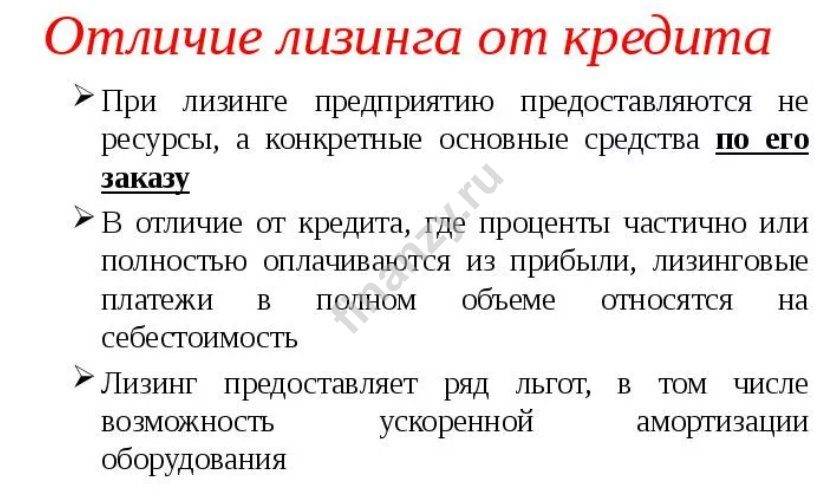

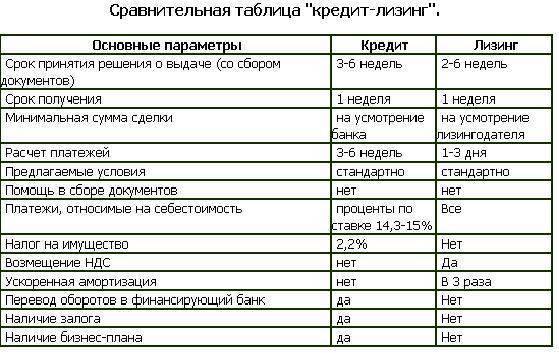

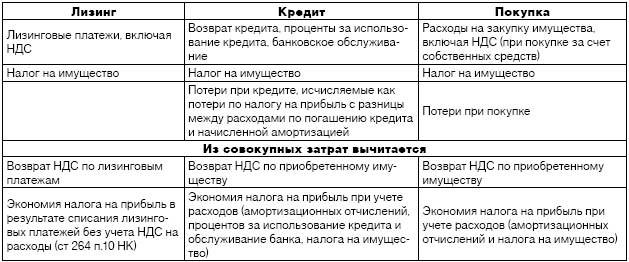

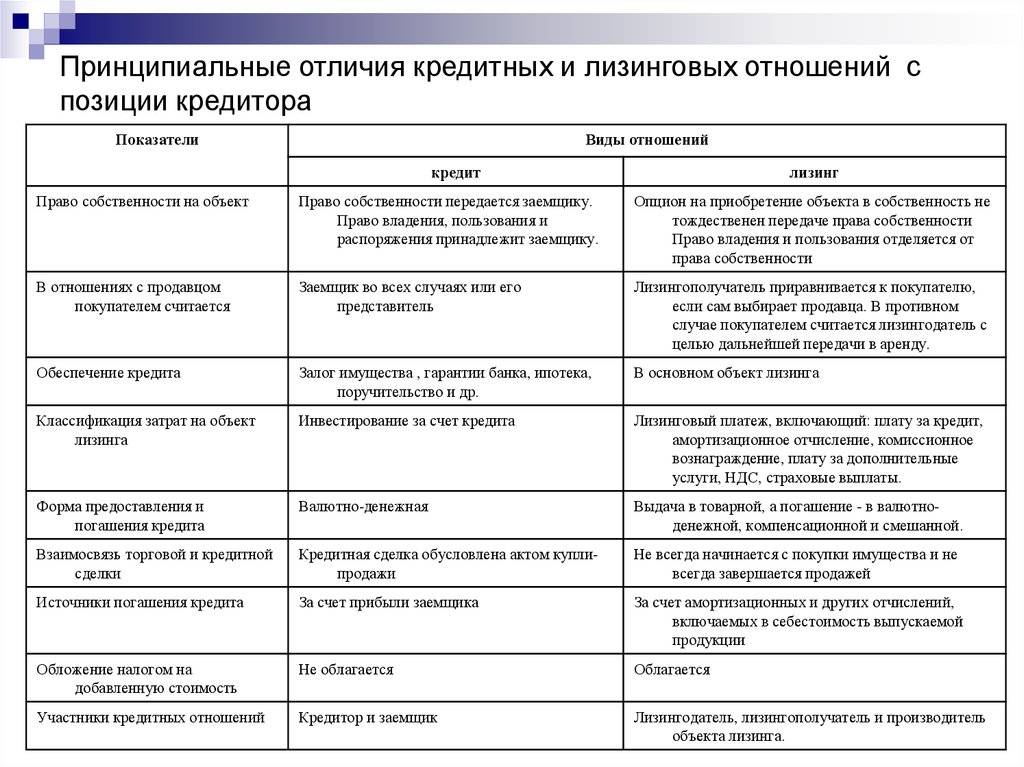

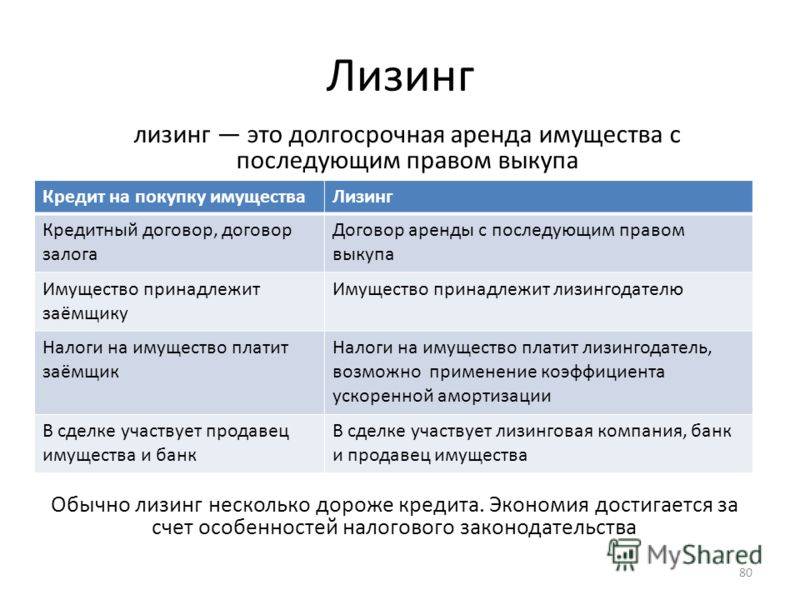

ОСНОВНЫЕ ОТЛИЧИЯ ПРИОБРЕТЕНИЯ ИМУЩЕСТВА В КРЕДИТ И ЛИЗИНГ

Рассмотрим основные отличительные черты приобретения имущества в кредит и лизинг:

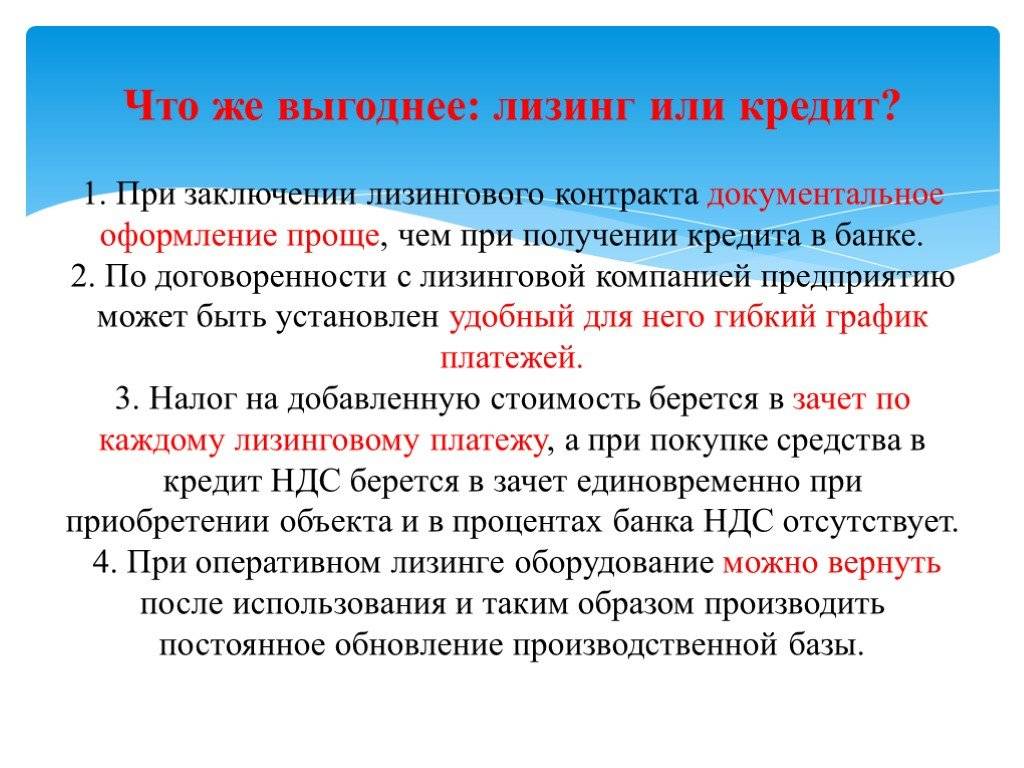

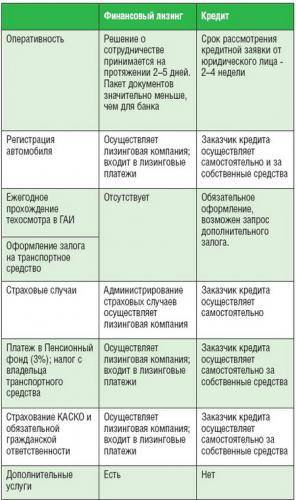

1. Требования кредитных и лизинговых организаций. Чтобы приобрести имущество в кредит, нужно собрать и подготовить много документов (в том числе учредительные документы, бизнес-план, бухгалтерскую отчетность и др.), в то время как для оформления лизинга такой объем документов не нужен. Заявление покупателя на кредит рассматривают приблизительно два месяца, на лизинг — несколько дней.

2. Право собственности. При оформлении кредитной сделки собственником является покупатель, приобретаемое имущество может идти в качестве залога для кредита. В случае приобретения имущества в лизинг собственником является лизингодатель, однако по окончании действия лизингового договора и выплаты всех лизинговых платежей лизингополучатель имеет право договориться о выкупе имущества по остаточной стоимости. В таком случае собственником имущества становится лизингополучатель.

Важный нюанс: даже если балансодержателем является лизингополучатель, собственником он все равно не считается до момента приобретения имущества по остаточной стоимости.

В договоре лизинга может быть прописано, что по окончании его действия право собственности переходит получателю (в таком случае остаточная стоимость обычно равна 0 или приближается к этому значению).

3. Наличие залога. Для оформления кредита необходим залог, в качестве залога может выступать имущество, приобретаемое за счет кредитных средств. Для лизинга залог не нужен, так как имущество и так принадлежит лизингодателю по праву собственности (иногда нужно оформлять залог и при лизинговых сделках, в том числе при учете имущества на балансе лизингополучателя).

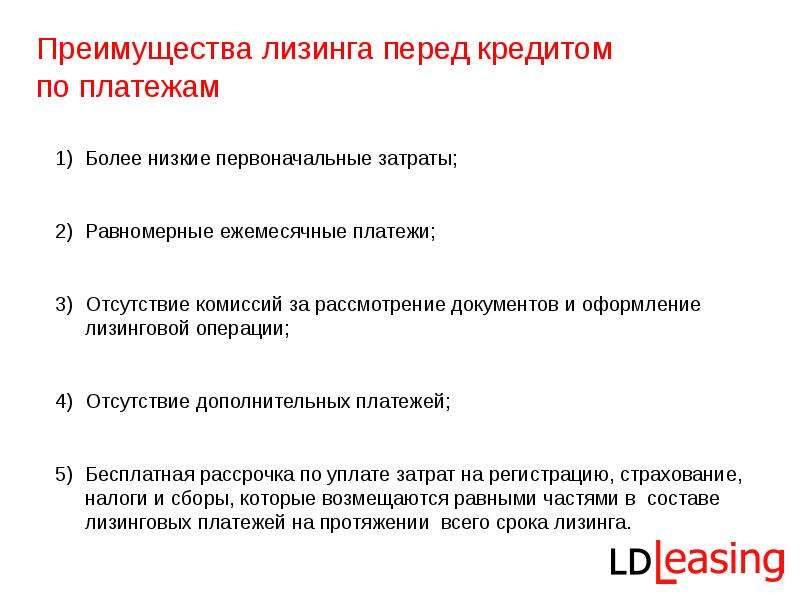

4. Наличие переплаты. В обоих случаях покупатель переплачивает, причем по лизингу переплата больше. Понятно, что имущество выгоднее было бы приобретать за счет собственных средств, минуя третью сторону.

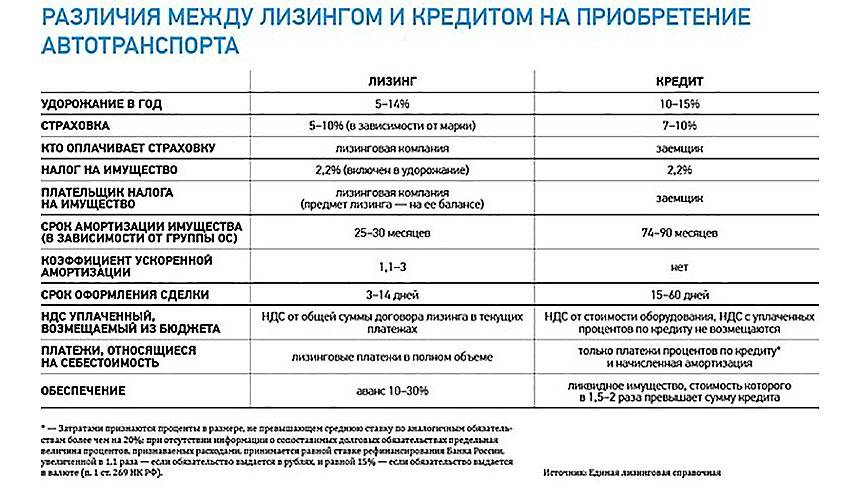

5. Отнесение затрат в состав расходов предприятия с целью налогообложения. При кредитной сделке в состав расходов включают только проценты по кредиту, в отличие от возможности отнести все лизинговые платежи в расходы в случае приобретения имущества в лизинг.

6. Амортизация. Приобретая имущество в лизинг, покупатель вправе применить ускоренную амортизацию и сократить расходы по налогу на прибыль. Для имущества, приобретенного за счет кредита, законодательством не предусмотрены какие-либо особенности применения амортизации. Как и в любом другом случае, возможна ускоренная амортизация при эксплуатации этого имущества в агрессивной среде и (или) в условиях повышенной сменности.

7. Уплата налога на имущество и НДС. По имуществу, приобретенному в кредит, начисляют налог на имущество. В случае с лизингом лизингополучатель не оплачивает налог на имущество в течение всего срока действия договора лизинга, так как собственником имущества является лизингодатель. После выкупа имущества налог будет оплачиваться с его остаточной стоимости.

Лизинговые платежи облагаются налогом на добавленную стоимость, выплаты по кредитам обложению НДС не подлежат. Если предприятие-покупатель платит НДС, то оно имеет право предъявить уплаченный налог к зачету; если предприятие работает по упрощенной схеме налогообложения и освобождено от уплаты НДС, то расходы увеличиваются.

Несмотря на то что лизинговые платежи обычно выше выплат по кредиту, лизинг считается наиболее выгодной сделкой для юридических лиц за счет возможности сократить налогооблагаемую базу и особых условий, предусмотренных Федеральным законом № 164-ФЗ. В целом экономически выгодные условия по лизинговым сделкам напрямую связаны с политикой Правительства РФ по развитию финансовой аренды на территории страны.

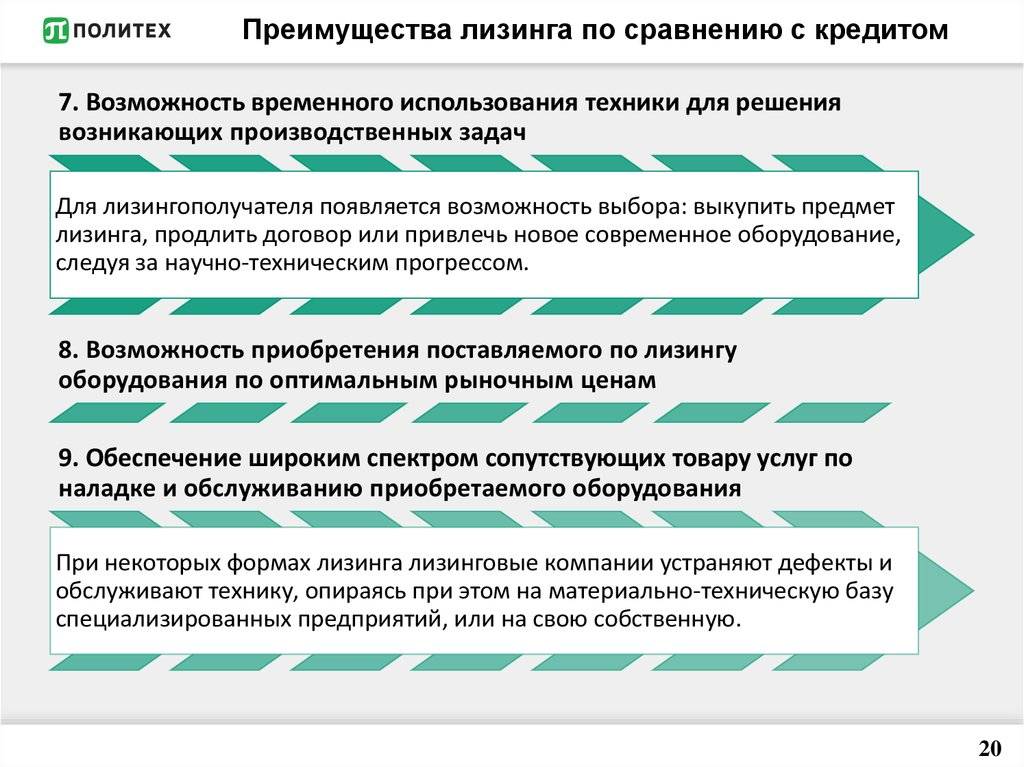

7 гейм. Оказание дополнительных услуг

Если вы решите оформить автокредит, то банк предоставит вам исключительно денежные средства на покупку и страхование транспортного средства. При этом услуги лизинговых компаний касаются не только покупки и страховки авто, но и многих других вопросов: регистрация, сервисное обслуживание, использование выгодных топливных программ, оказание помощи на дороге. При этом также можно заключать оперативный лизинг, при котором после истечения срока действия договора клиентам не нужно выкупать автомобили и самим их продавать на вторичке. В такой ситуации клиенты оплачивают только некую долю стоимости авто, а размер лизинговых платежей будет на 40-100% меньше, чем в случае с финансовыми лизингами или кредитами. Также лизинговые компании часто полностью берут на себя обязанность контролировать автопарк фирмы, своевременно выполняя техобслуживание, оплачивая топливо и т. д.

Итог: лизинг является более удобным предложением, поскольку позволяет получать комплексное обслуживание, упрощать получение и эксплуатацию как отдельных машин, так и всего автопарка. Ещё один гейм остаётся за лизингом. 6:1 в матче.

Из чего выбирать

Как известно из курса экономики, спрос порождает предложение, а в случае лизинга выигрывают обе стороны – и автодилер наращивает объем продаж, и представители бизнеса получают возможность воплотить в реальность задуманное. Хотя, если разобраться, особых принципиальных отличий между автокредитованием и автолизингом нет. Представленные финансовые инструменты в обоих случаях предусматривают наличие ежемесячных взносов за автомобиль и уплату первоначального взноса при заключении сделки.

Если сравнивать лизинг с кредитом, то можно с уверенностью сказать, что в данной сделке все финансовые риски лизингодержателя сводятся к следующему:

- до окончательной выплаты имущество находится в собственности лизинговой компании и в случае нарушения договорных отношений его могут изъять;

- в лизинговом договоре предусматриваются условия, согласно которым полученный транспорт не может сдаваться в субаренду.

В то же время значительным минусом для собственника автомобильного транспорта (лизингодателя) является сумма платежей, которые в результате сделки не могут превысить стоимость автомобиля.

Выгоды лизинга

Положительные аспекты для клиента при выборе лизинга:

- сроки принятие решения и оформление сделки короче, чем в случае банковского кредита;

- срок, на который заключается лизинговый договор, больше, чем у финансово-кредитных организаций;

- предусматривается различная схема погашения лизинговых платежей – компании готовы идти навстречу своим клиентам и учитывать все факторы финансовых потоков лизингодержателя;

- все расходы по оплате таможенных платежей и процедуры страхования лизинговая компания берет на себя;

- нет необходимости оплачивать налог на имущество;

- за лизингодержателем сохраняется право обмена автомобиля, а также расторжения договора и возврата транспортного средства.

Как видим, разница между лизингом и кредитом в том, что в первом случае вам предоставляется комплекс услуг (выделение финансирования на покупку автомобиля, регистрация и страхование транспортного средства, техосмотр и круглосуточная техническая поддержка). Также лизинговая компания готова в случае ДТП самостоятельно уладить все вопросы со страховой компанией, правда, если страхователь отказывает в компенсации страхового случая, все расходы ложатся на лизингодержателя.

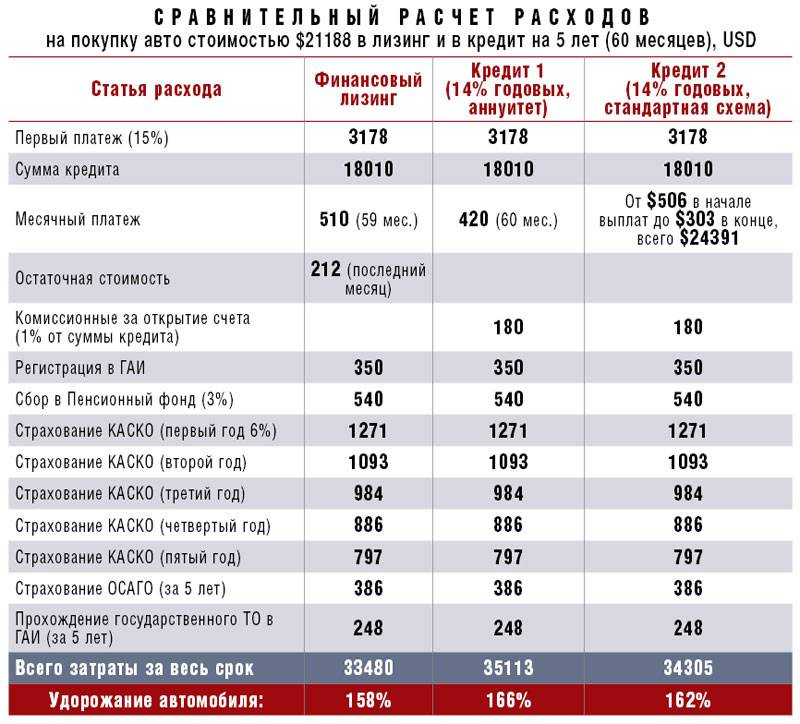

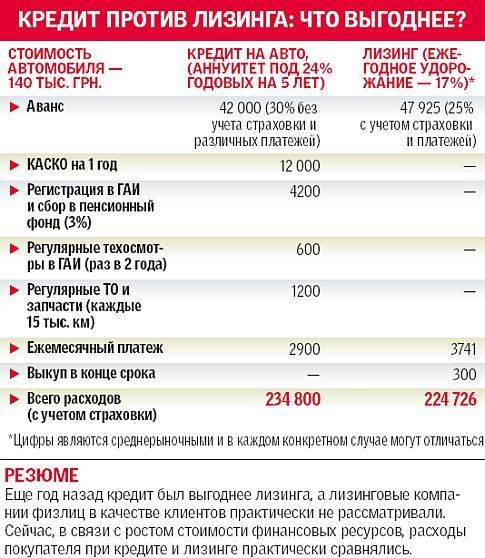

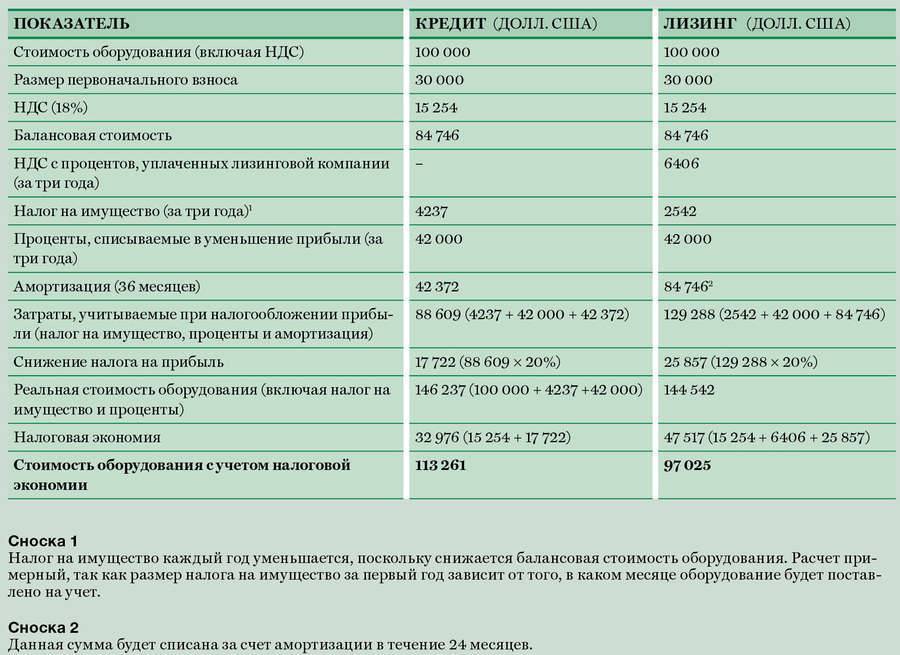

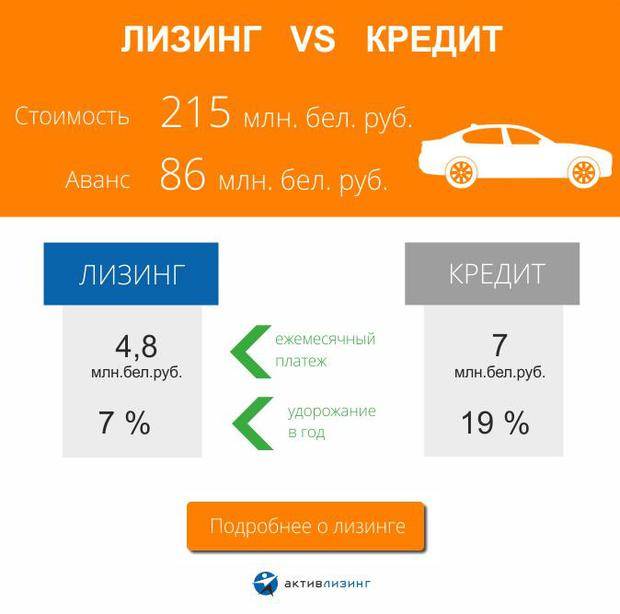

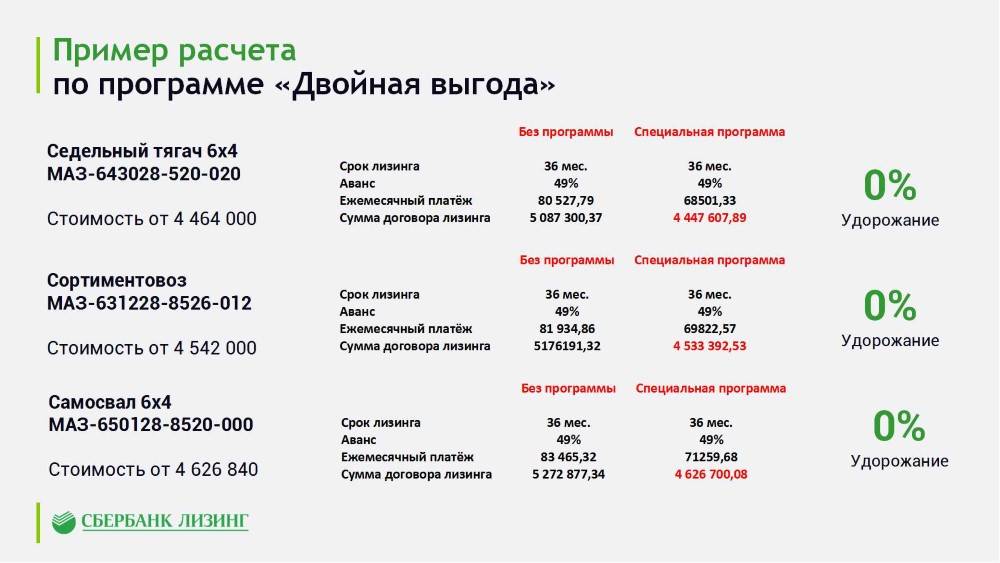

Сравнение кредита и лизинга: пример расчета

Чтобы понять, что дешевле – лизинг vs кредит, мы должны сделать расчет обоих вариантов, отталкиваясь от их принципиальных условий.

Мы выполнили для вас расчет, рассмотрев в таблице такие формы финансирования, как кредит, лизинг и собственные «живые» деньги.

| Лизинг | Автокредит | Собственные средства | |

| Сумма сделки | 10 000 000 | 10 000 000 | 10 000 000 |

| Первоначальный взнос | 30% | 30% | 100% |

| Собственные деньги | 3 000 000 | 3 000 000 | 10 000 000 |

| Эффективная ставка % | 18% | 18% | 18% |

| Остаток суммы сделки | 7 000 000 | 7 000 000 | |

| Переплата, руб | 5 197 806,9 | 3 665 239,5 | |

| Удорожание | 10,40% | 7,33% | 0,00% |

| Коэффициент ускоренной амортизации | 3 | 1 | 1 |

| Экономия по налогу на прибыль | 2 541 442,4 | 1 443 975,2 | 711 452,6 |

| НДС к возмещению | 2 318 309,5 | 1 524 643,7 | 1 524 463,7 |

| Налог на имущество | В составе лизинговых платежей | 779 485,4 | 779 485,4 |

| Конечная реальная цена | 10 338 055,5 | 11 476 106,6 | 8 543 389,9 |

Как видите, популярность лизинговых условий легко объясняется последней сравнительной характеристикой – общая сумма выплат ниже чем при кредите. Сумма отличается больше, чем на 100 тысяч рублей.

Конечно, выгоднее всего купить тачку за живые деньги, но не всегда есть возможность их накопить, поэтому люди вынуждены прибегать к кредитно возвратным механизмам.

Мы рекомендуем тщательно взвесить все плюсы и минусы обоих вариантов, разобраться, чем они отличаются, проконсультироваться с менеджерами в финансовых организациях. Принимайте решение взвешенно и осознанно – помните, именно вы берете на себя финансовые обязательства, а значит, мнение тещи, друга или коллеги стоит лишь принимать к сведению, и ни в коем случае не считать за руководство к действию. Перед подписанием договора, вы должны четко знать, чем данные программы финансирования отличаются друг от друга.

Прочтите, что такое капитализация вклада — вам это точно пригодиться!

Так же напоследок можете посмотреть интересное видео о различиях лизизинга и кредита:

Что такое лизинг

Лизинг (leasing) по-русски означает «аренда». Это вид финансовой сделки, при которой лизинговая компания (или банк) передает во временное пользование предмет лизинга, при условии дальнейшего выкупа или возврата. Такие услуги пользуются широкой популярностью в Европе. По статистике, на территории Европы в лизинг покупают 33% транспорта, в то время как в России это всего 10%.

Принцип работы лизинга на примере транспорта такой:

- Лизингополучатель (клиент) обращается в компанию с желанием оформить лизинг на конкретный транспорт.

- Лизингодатель (компания) за свои деньги выкупает этот транспорт у производителя, и ставит его на свой баланс.

- Приобретенный транспорт передается заказчику по договору лизинга. В соглашении прописываются ежемесячные взносы и сумма аванса, которая вносится при получении техники и документов, а также условие возврата или выкупа транспорта после окончания срока лизинга.

Лизинг бывает нескольких видов:

| Финансовый | По запросу клиента выкупается техника, после чего передается заказчику по договору. После окончания оговоренного срока клиент выкупает технику. |

| Оперативный | Предмет лизинга передается без права дальнейшего выкупа – после окончания договора техника возвращается лизингодателю. |

| Обратный | Используется в большинстве случаев в сфере недвижимости. При таком виде сделки одна компания приобретает активы, после чего передает в лизинг другой. После передачи принимает их обратно по договору лизинга. Таким образом, можно сэкономить на налогах и получить определенную сумму денег сразу. |

Какой именно тип лизинга прописать в договоре – это согласовывается по решению сторон и прописывается в договоре. Внести изменения в договор после его подписания и изменить разновидность можно также по согласованию сторон сделки.

5 гейм. Налогообложение

В случае оформления автокредита на себестоимость придётся списать амортизацию машины, сумма которой рассчитывается по правилам бухучёта, которые установило Министерство финансов. Стоит учесть, что кредитный процент, превышающий ставку рефинансирования Центробанка России, с коэффициентом 180%, выплачивается за счёт заёмщиков.

Лизинг же при покупке транспортного средства (без учёта легковых машин, объём мотора которых является меньше 3,5 литров) позволяет использовать ускоренную амортизацию, коэффициент которой не превышает 300%. Если покупать грузовую и спецтехнику(4 и 5 амортизационные категории), то период амортизации составит 21 и 29 месяцев. Если же применять стандартное кредитование, то данный период будет равен от 5 до 10 лет.

Лизинговый платёж (в том числе авансы, налоги на авто и имущество, страховые выплаты и др.) уже включён в себестоимость покупки. Фирма, приобретающая «лизинговое» авто, также получает возможность выбирать размер авансовых и лизинговых платежей так, чтобы максимально снизить налог на получаемую прибыль.

Итог: в случае с лизингом большую часть расходов можно отнести к затратам, что позволит хорошо сэкономить на налогообложении в отношении получаемой прибыли. Разрыв в выигрышных геймах увеличивается — 4:1.

Преимущества и недостатки кредита

У кредита также есть свои плюсы и минусы. К преимуществам можно отнести:

- оформляется покупка имущества, оно сразу становится собственностью заёмщика (но в случае если оно является залогом по кредитному договору, то человек не может его продать);

- собственность, взятая в кредит, не может быть забрана у заёмщика, если он выполняет свои обязательства;

- быстрое освобождение от долговых обязательств (небольшой срок выплаты займа).

Основной недостаток кредита – это жёсткие условия, в которые ставит заёмщика финансовая организация. Он должен платит в точно указанную дату определённую сумму ежемесячно.

ЛИЗИНГ

Согласно ст. 2 Федерального закона от 29.10.1998 № 164-ФЗ (в ред. от 26.07.2017) «О финансовой аренде (лизинге)» (далее — Федеральный закон № 164-ФЗ) лизингом является совокупность экономических и правовых отношений, возникающих в связи с реализацией договора лизинга, в том числе с приобретением предмета лизинга.

В соответствии с договором лизинга лизингодатель обязуется приобрести в собственность указанное лизингополучателем имущество у определенного им продавца и предоставить лизингополучателю это имущество за плату во временное владение и пользование. Лизингодатель может быть как отдельной лизинговой компанией, то есть коммерческой организацией, которая предоставляет услуги по лизингу, так и выступать в качестве продавца и лизингодателя в одном лице.

Предметом лизингового договора могут быть любые непотребляемые вещи, кроме земельных участков и других природных объектов, а также имущества, которое запрещено федеральными законами для свободного обращения.

Замечания

- Предмет лизинга, переданный во временное владение и пользование, является собственностью лизингодателя, а право владения и пользования им переходит к лизингополучателю в полном объеме.

- По окончании срока действия договора лизинга лизингополучатель обязан возвратить предмет лизинга или приобрести его в собственность на основании договора купли-продажи по остаточной стоимости.

- В случае приобретения и по окончании действия договора лизинга право собственности на предмет лизинга переходит от лизингодателя к лизингополучателю.

Нюансы, связанные с лизинговыми платежами

Под лизинговыми платежами понимается общая сумма платежей по договору лизинга за весь срок его действия. В эту сумму входят:

- возмещение затрат лизингодателя, связанных с приобретением и передачей предмета лизинга лизингополучателю;

- возмещение затрат, связанных с оказанием других услуг, предусмотренных договором лизинга;

- доход лизингодателя.

В общую сумму договора лизинга включают выкупную цену предмета лизинга, если договором предусмотрен переход права собственности на предмет лизинга к лизингополучателю.

ОБРАТИТЕ ВНИМАНИЕ

В договоре лизинга в обязательном порядке указывают информацию о размере, способе осуществления и периодичности лизинговых платежей. При этом в состав расходов предприятия с целью налогообложения относят полный размер лизинговых платежей, а не размер переплаты.

Нужно уделять внимание учету лизингового имущества, ведь от этого зависит размер налогов. Согласно Приказу Минфина России от 17.02.1997 № 15 (в ред

от 23.01.2001) «Об отражении в бухгалтерском учете операций по договору лизинга» условия постановки лизингового имущества на баланс лизингодателя или лизингополучателя определяются по согласованию между сторонами договора лизинга.

Для лизингополучателя выгодно, когда имущество учитывается на балансе лизингодателя. В таком случае лизингополучатель не платит с него налоги. Для лизингополучателя стоимость предмета лизинга учитывается либо на забалансовом счете 001 «Арендованные основные средства» (учет на балансе лизингодателя), либо по дебету счета 08 «Капитальные вложения», субсчет «Приобретение отдельных объектов основных средств по договору лизинга» (учет на балансе лизингополучателя).

Еще одна особенность приобретения имущества в лизинг — возможность применить ускоренную амортизацию на коэффициент не выше трех. Поскольку ускоренную амортизацию применять не обязательно, то в учетной политике предприятия стоит указать условие об использовании специального коэффициента в отношении предмета лизинга. Таким образом, если лизингополучатель воспользуется возможностью применения ускоренной амортизации, то он сократит расходы по налогам.

Согласно Приказу Минфина России от 13.10.2003 № 91н (в ред. от 24.12.2010) «Об утверждении Методических указаний по бухгалтерскому учету основных средств» начисление амортизации по объектам основных средств, являющимся предметом договора финансовой аренды, производится лизингодателем или лизингополучателем в зависимости от условий договора. В случае учета имущества на балансе лизингодателя амортизационные отчисления осуществляет лизингодатель, в случае учета на балансе лизингополучателя отчисления производит лизингополучатель.

Автокредит и его особенности

Автокредит – ссуда, которая предоставляется для целевого использования, а именно приобретения автомобиля. Как правило, предоставляется под залог приобретаемого автомобиля, реже – под залог имеющейся недвижимости.

Условия

Автокредит позволяет приобрести автомобиль, то есть получить на него право собственности. Это значительное преимущество кредитования перед лизингом. Однако, практически всегда, приобретаемый автомобиль становится залогом.

Кредиты на приобретение автомобилей дают банки и банковские организации. А это означает, что к вам, как к заемщику, будет предъявлен ряд требований:

- Регистрация в регионе получения кредита.

- Функционирование юридического лица не менее года.

- Определенный уровень дохода.

- Отсутствие задолженностей по кредитам и налоговым выплатам.

А также кредит на покупку автомобиля недоступен только что открывшемуся бизнесу.

Преимущества и недостатки

Недостатки кредита:

- Привязка к географическому региону – вы не можете взять кредит в любом понравившемся отделении банка, бизнес должен быть зарегистрирован в регионе нахождения банка.

- Обязателен рабочий стаж заемщика не менее полугода.

- Обязательна покупка страховки (страхование жизни и бизнеса).

- Необходимо документальное подтверждение доходов заемщика.

Преимущества кредита:

- К заемщику переходит право собственности.

- Вы можете выбрать любой товар и любую страховую компанию.

- Большой выбор кредитных продуктов.

- Небольшой первоначальный платеж.

Как оформить

Первое, что необходимо сделать – найти подходящий банк

Стоит обратить внимание на надежность банка, условия предоставления кредита. Выбрать автомобиль, на который берете кредит, вы можете уже после одобрения заявки

Обратитесь к сотруднику выбранного банка. Он более подробно расскажет об условиях кредитования и распечатает список документов, необходимых для подачи заявления. Мы приведем его здесь:

- Учредительные документы.

- Документы об экономической и хозяйственной деятельности предприятия.

- Финансовые отчеты.

- Копии налоговых деклараций.

- Заявление на получение кредита.

После того как вы подадите пакет документов в банк, вам останется дождаться одобрения. После этого приезжайте в банк, там вам оформят договор. Денежные средства перечислят на счет компании или сразу на счет продавца автомобиля.

ТОП-5 банков, выдающих автокредит

Мы составили сравнительную таблицу лучших банков, предоставляющих автокредит.

| Банк | Ставка | Сумма, руб. | Срок, мес. |

| Сбербанк | от 12,1% | от 150 000 | до 84 |

| ВТБ-24 | 20,9% | до 10 000 000 | до 60 |

| Альфа-Банк | от 15,99% | до 3 000 000 | до 60 |

| Росбанк | от 16,09% | от 150 000 | до 36 |

| Уралсиб | от 13,1% | до 170 000 000 | до 60 |

Какая разница между лизингом и кредитом

Итак, мы рассмотрели, чем отличается лизинг от кредита простым языком, прошлись по самым ярким пунктам. А теперь, давайте углубимся в детали – рассмотрим, какой вариант выгоднее для физических и юридических лиц.

Чтобы лучше понять, чем лизинг отличается от кредита, простыми словами и наглядно, мы составили для вас таблички.

Как отличаются условия для юридических лиц

Внимательно изучите критерии сравнения, — вы увидите, в ряде случаев, лизинговый договор отличается кредита условиями, которые гораздо выгоднее:

| Лизинг | Кредит | |

| Срок рассмотрения заявки | 2-5 дней | 3-6 недель |

| Первоначальный взнос | Требуется не всегда | Обязателен |

| Новые и б/у авто | Да | Да |

| Налог на имущество | Платит лизингодатель | Платит заемщик в размере 2,2% от цены |

| Срок амортизации | До 3 лет | До 7 лет |

| Залог и поручительство | Не требуется | Обязательно |

| Справка о доходах | Не требуется | Чаще всего нужна (для более выгодны условий ссуды) |

| Нужно ли ставить авто на баланс фирмы | Нет, так как вы не становитесь ее владельцем | Нужно, как собственное имущество |

| Срок договора | От 1 до 15 лет (для авто обычно от 1-5 лет) | На усмотрение банка |

| План платежей | Клиент может платить по своему усмотрению – помесячно, поквартально, ежегодно. Разумеется, согласовав это с лизингодателем. | Фиксирован, утвержден банком |

Итак, что же все-таки лучше, лизинг или кредит – решать вам, а пока, ознакомьтесь с перечнем документов для подачи заявки для юридических лиц:

- Заполненная анкета;

- Заявка;

- Устав и его копия;

- Паспорт и копии страничек директора фирмы, документ о его назначении;

- Свидетельство о взятии на налоговый учет;

- Финансовый отчет, баланс предприятия;

- Выписка по всем открытым счетам.

В тему: как оплатить госпошлину на постановку автомобиля на учет — все свежие способы.

Как отличаются условия для физических лиц

Чтобы точно определить преимущества лизинга по сравнению с кредитом для физических лиц, а также, чем они отличаются, мы подготовили для вас наглядную таблицу:

| Лизинг | Кредит | |

| Срок рассмотрения заявки | 2-5 дней | 3-6 недель |

| Требования к лизингополучателю | Низкие, иногда даже закрывают глаза на плохую кредитную историю | Высокие – справка о доходах, справка с места работы за последние 6 месяцев, документы иждивенцев и т.д. |

| Общая стоимость | Дешевле аренды, но дороже кредита | Дешевле аренды и кредита, но заемщик сам страхует авто, ремонтирует, отвечает за сохранность. |

| Налог на имущество | Платит лизингодатель | Оплачивает заемщик (2,2% от общей суммы) |

| Залог и поручительство | Не нужно | Обязательно |

| Возможность купить технику для коммерческих целей | Да, лизингодателю без разницы, для чего вы оформляете аренду | Банк не выдаст кредит физ. лицу на коммерческие цели |

| Права на собственность | У лизингодателя | У заемщика |

| Первоначальный взнос | Требуется | Требуется |

Все остальные условия не отличаются и совпадают с критериями, указанными в таблице для юридических лиц.

Подведём итоги

Лизинг

Это способ финансирования, при котором одна сторона, лизингодатель (ЛК), берет на себя обязательство выкупить конкретное имущество у определенного продавца и передать его в долговременное пользование другой стороне сделки — лизингополучателю, за определенную в договоре плату. Лизингодателем может быть как отдельная компания, так и финансовая организация, созданная при банке.

В лизинг можно приобрести любое непотребляемое имущество — офисные здания, складские сооружения, производственные линии, специализированную технику, автомобили, оборудование. Приобрести на условиях лизинга невозможно земельные участки и запрещенное законом РФ имущество.

Характерные особенности лизинга

- Выкупленное имущество передается лизингополучателю во временную долгосрочную эксплуатацию, но оно остается собственностью финансовой организации (ЛК) на все время действия договора.

- Лизингополучатель обязан согласовывать с лизинговой компанией любые действия, связанные с имуществом. Он отвечает за его безопасную эксплуатацию и хранение. Если правила пользования будут нарушены, ЛК имеет право изъять имущество, оформленное в лизинг, без суда.

- Запрещено использовать лизинговое имущество в качестве залога для получения кредита в банке.

- В конце срока действия договора лизингополучатель обязуется вернуть имущество его владельцу или выкупить его, внеся последний выкупной платеж (если это предусмотрено условиями сделки).

- Если лизингополучатель выкупает предмет лизинга по остаточной стоимости, то право собственности переходит к нему.

Внесение регулярных платежей

По договору получатель лизингового имущества обязан выплачивать платежи за пользование в течение всего срока сделки. Сумма этих платежей включает:

- Расходы, которые понесла ЛК на покупку и передачу имущества получателю;

- Оплату услуг — страховка, регистрация и много другое. Лизинговые компании предлагают дополнительные услуги клиентам для максимально комфортного владения имуществом.

- Прибыль компании-лизингодателя.

Если лизингополучатель оформляет финансовый лизинг, то по окончании договора предусмотрен выкуп имущества. Цена выкупного платежа может входить в регулярные платежи или стороны могут договориться о другой схеме выкупа. Также как и о размере регулярных выплат и графике.

Кто учитывает имущество в бухгалтерии

Предмет лизинга может встать на баланс ЛК или на баланс предприятия, оформившего лизинг, — по соглашению сторон. Тот, кто берет на баланс основные средства, отчисляет амортизационные суммы.

Можно выбрать способ ускоренного расчета амортизации с коэффициентом износа не больше трех, и оптимизировать расходы и отчисления по налогам.

Кредит

Это способ финансирования, согласно которому кредитор дает заемщику определенную сумму на оговоренный срок. При этом заемщик возвращает сумму, которую он получил от кредитора, плюс проценты. Эти условия фиксируются в кредитном договоре.

Чтобы оформить кредит, заемщик должен подтвердить свою платежеспособность и предоставить немалый список документов. При этом банк может отказать в предоставлении средств, если у него возникают сомнения в финансовой стабильности и состоятельности заемщика.

В классическом договоре кредитования указываются:

- Процентная ставка.

- Cроки сделки и график внесения платежей.

- Юридическая и финансовая ответственность сторон.

- Условия, на которых расторгается договор.

Характерные особенности банковского кредита

- Банки учреждают индивидуальную ставку по процентам за выданную сумму для конкретного клиента, но не меньше, чем ставка Центрального банка РФ.

- Ставка по процентам на протяжении срока кредитного договора не меняется.

- Кредит для бизнесменов предоставляется при наличии залога — таким образом обеспечивается возврат денежных средств. Чаще всего залогом выступает имущество, приобретенное на кредитные средства.

Нюансы бухгалтерского учета

Проценты по предоставленному кредиту учитываются в расходах заемщика.

Амортизация рассчитывается по стандартной схеме, без каких-либо налоговых преимуществ.