Выбор лучшего

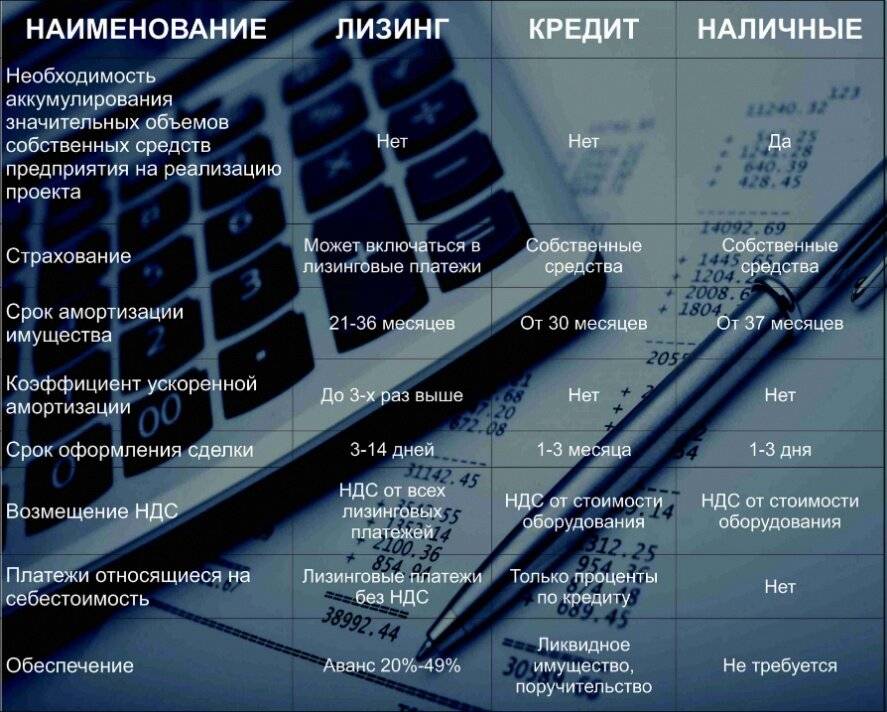

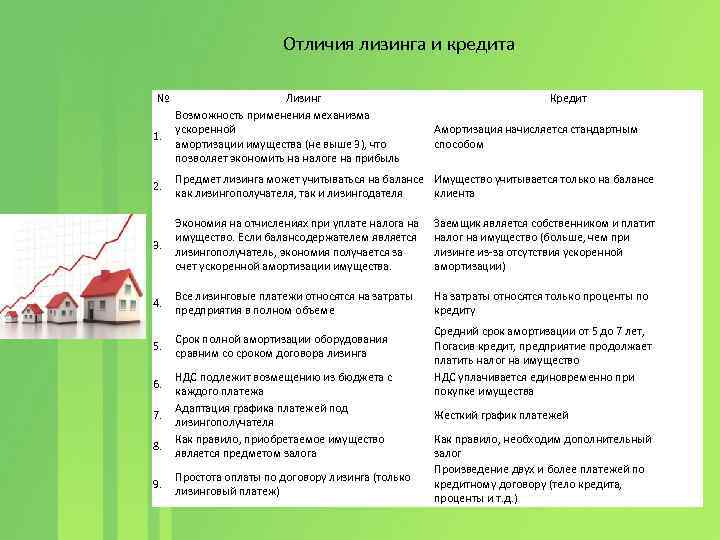

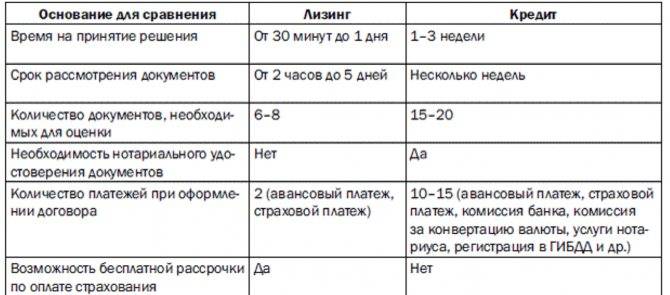

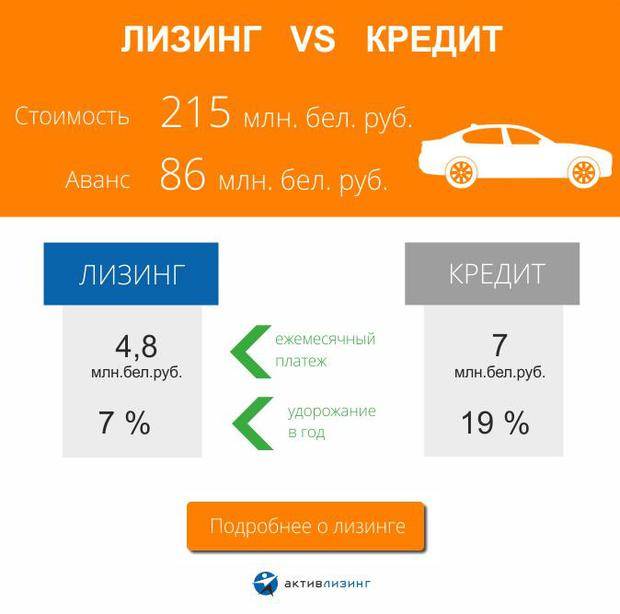

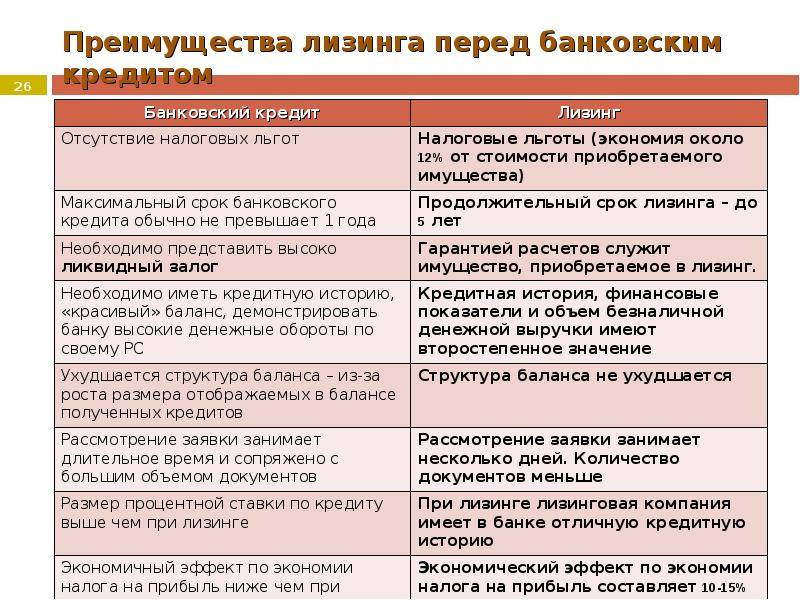

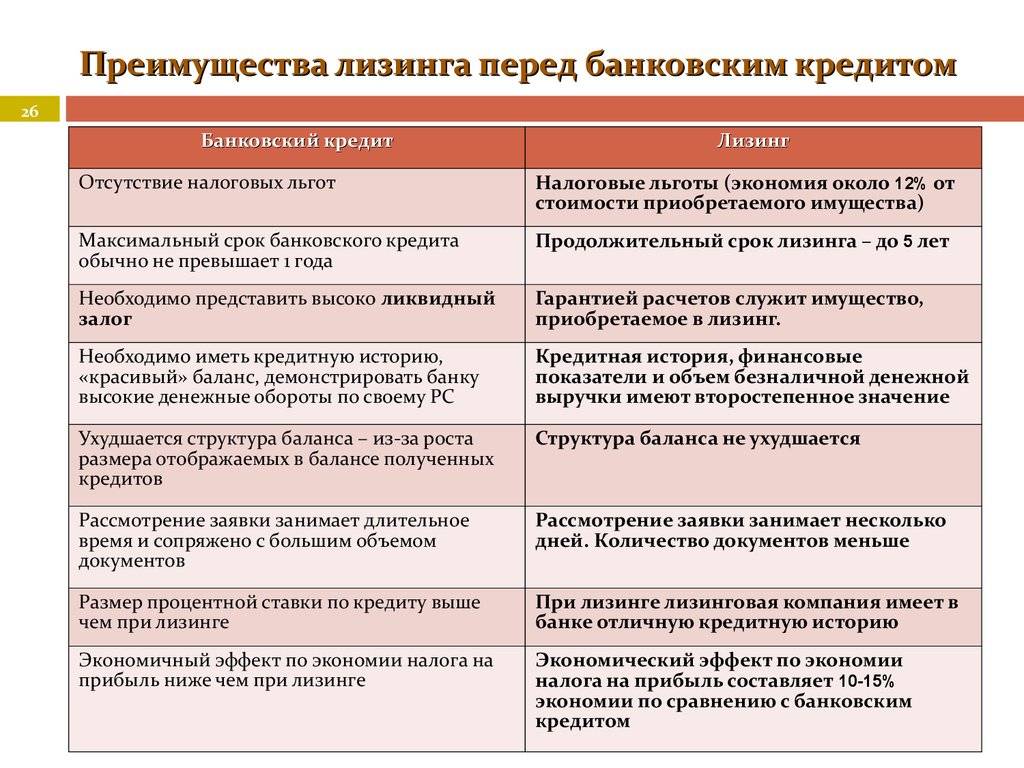

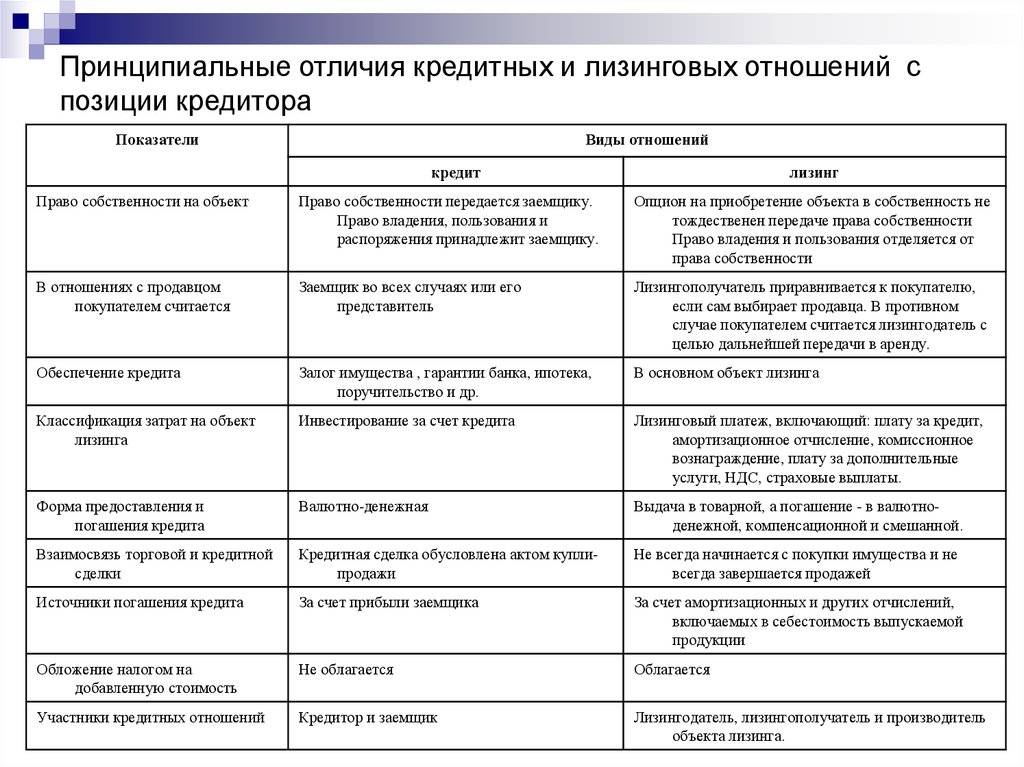

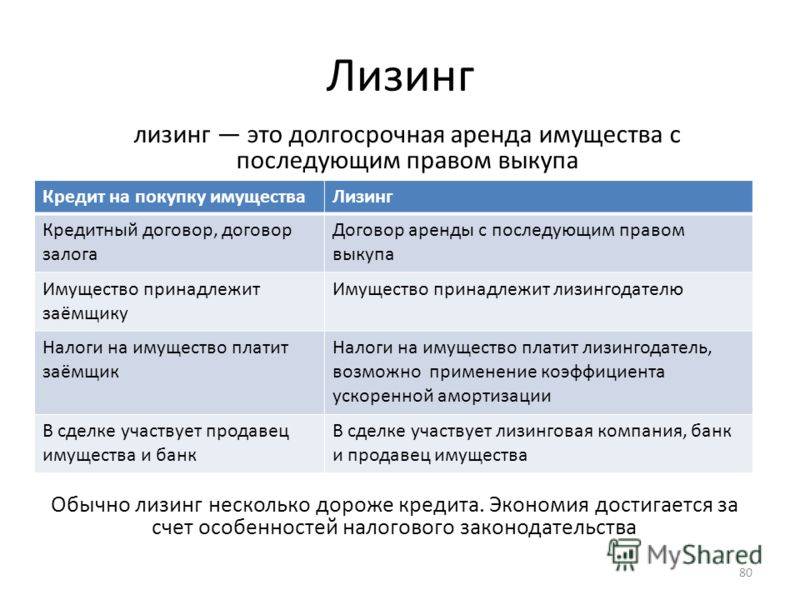

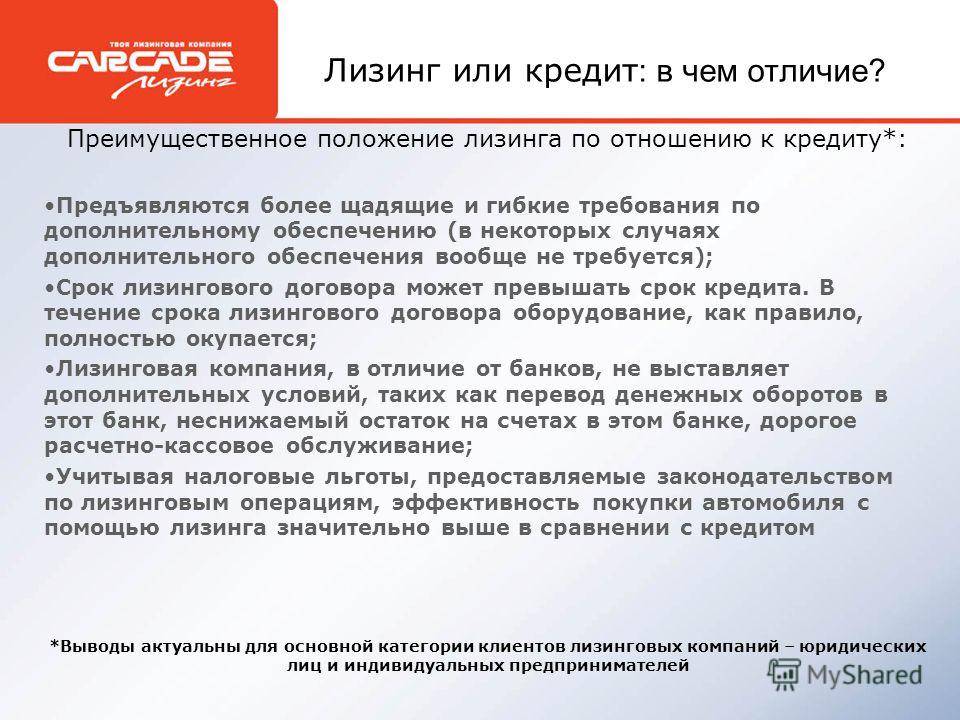

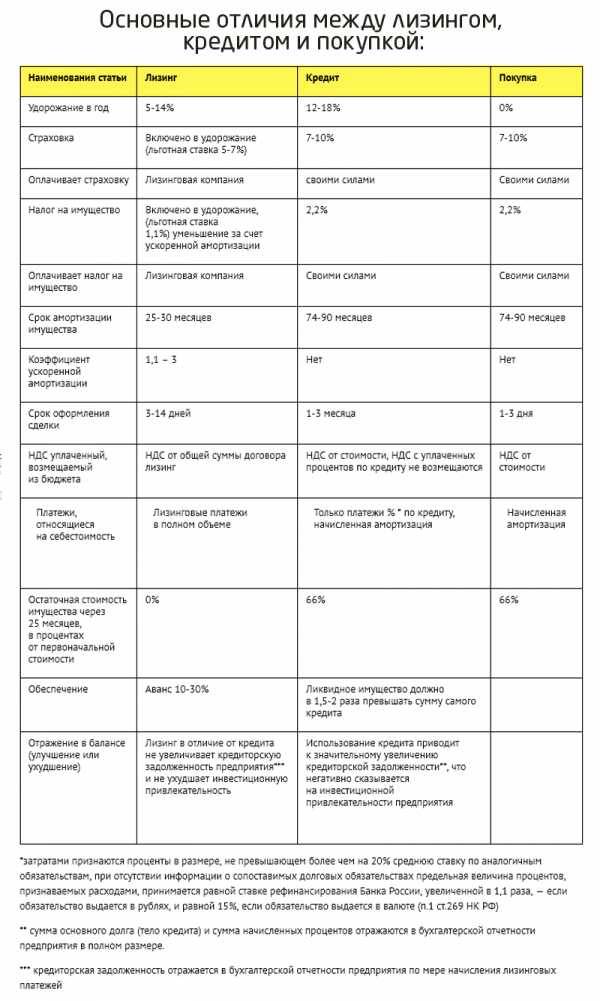

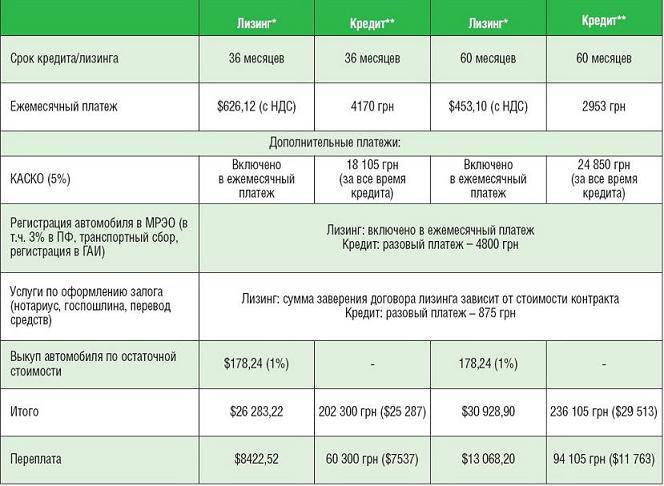

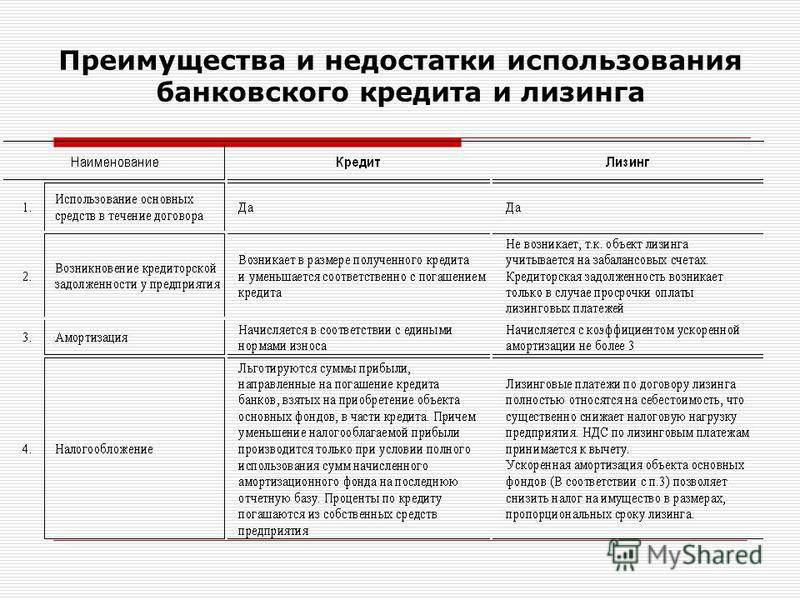

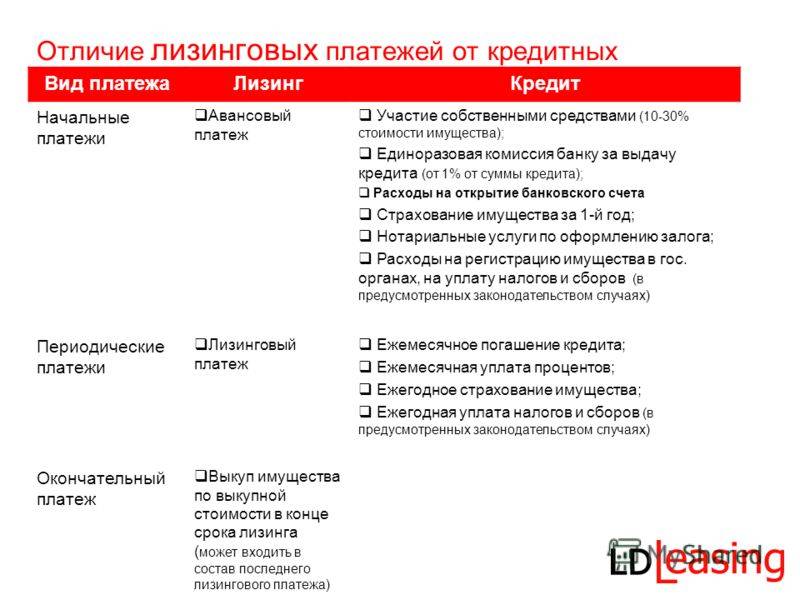

В чем разница между кредитом и лизингом, ясно. Похожими чертами являются платность и срочность. В любом случае банк или лизинговая компания получит полную стоимость машины и некоторый дополнительный заработок. Теперь рассмотрим основные отличия лизинга от кредита:

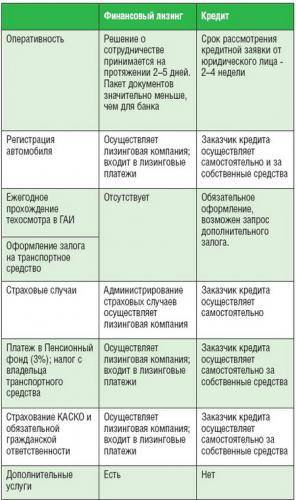

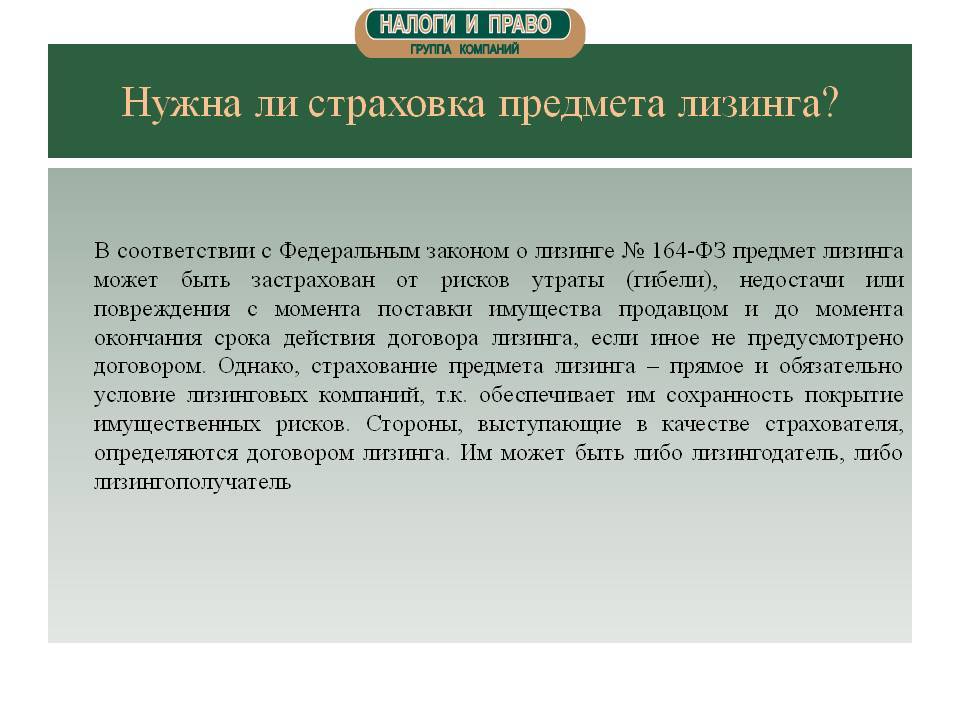

- Если вы взяли машину в кредит, то перед банком у вас возникает обязательство по страхованию автомобиля на случай ущерба или хищения. Если вы страхуете автомобиль без КАСКО, то первоначальный взнос возрастает в 2-3 раза от планируемого. Лизинг автомобиля же предполагает, что страхование на себя берёт лизингодатель.

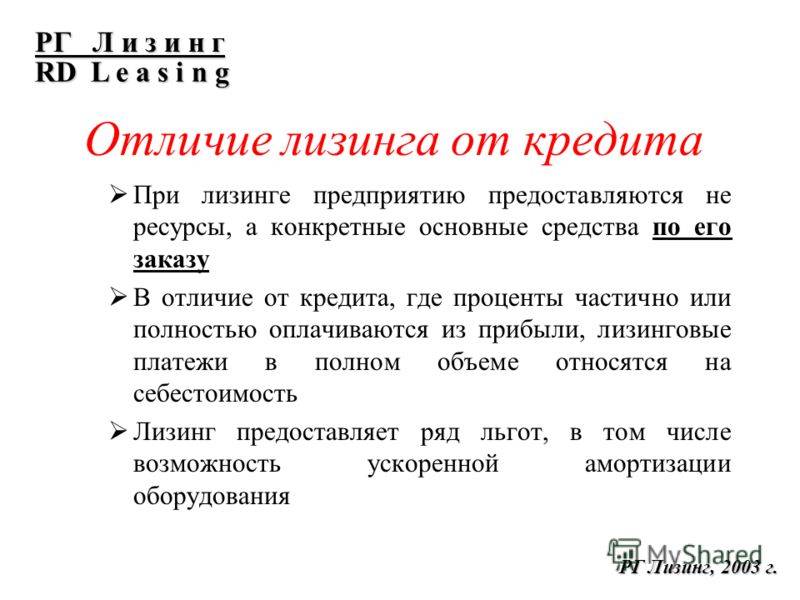

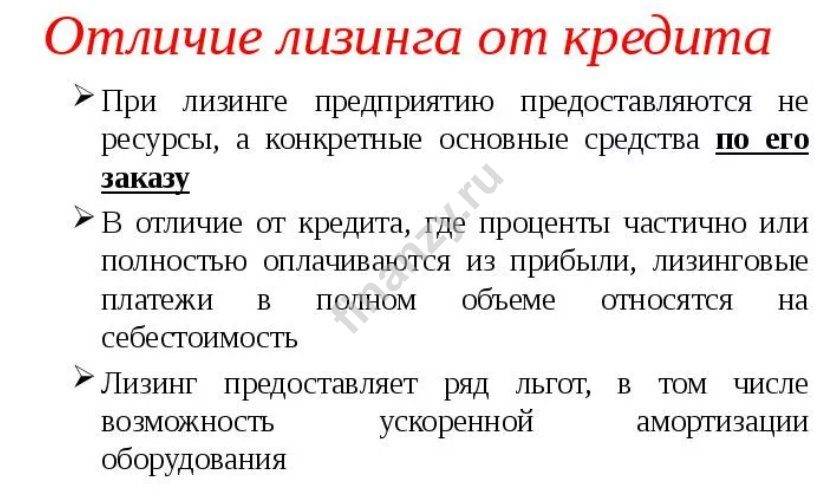

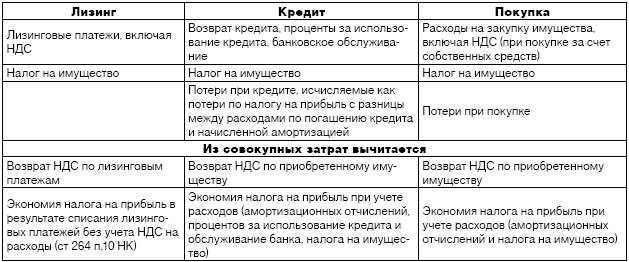

- Если вы решили взять в финансовую аренду не автомобиль, а что-либо для своего бизнеса, то вправе рассчитывать на финансовые льготы от государства, т. е. уменьшение налогооблагаемой базы. Это главное преимущество и отличие лизинга от кредита.

- Лизинг для бизнеса также предполагает ускоренную амортизацию имущества, что ведёт к существенной экономии.

- Если вы купили какое-либо средство производства, то лизинговые платежи могут осуществляться продукцией, произведённой на нём, т. е. иметь натуральную форму. Однако это скорее исключение.

- Договор при оформлении финансовой аренды зачастую куда более прозрачен. Он отличается от договора по кредиту. Конечно, любой такой документ имеет подводные камни, но в данном случае выявить их куда проще.

- Лизинг похож на аренду. Вы получаете право пользоваться каким-либо средством на срок, равный примерно 50% периода полной его амортизации. После этого вы можете либо вернуть вещь лизингодателю, либо выкупить её по остаточной стоимости. Для юридических лиц это хороший способ сократить свои расходы на предметы производства.

Преимущества финансовой аренды вполне очевидны. Недостатками такого удобного способа приобретения автомобиля или средства производства являются:

- высокая итоговая стоимость по сравнению с кредитной;

- срок, который иногда не совсем удобен клиенту;

- право владения средством переходит к клиенту только после полного выкупа первого;

- если в договоре оговорена привязка к курсу валют, то в случае коллизий (например, девальвации) все риски несёт клиент;

- если по какой-то причине лизингополучатель не сможет платить за средство, последнее придётся вернуть лизингодателю при условии полного невозврата уже уплаченной суммы.

Нельзя однозначно сказать, что лучше — лизинг или кредит. Однако можно сделать вывод, что для юридических лиц лизинг является оптимальным вариантом из-за возможности уменьшить налогооблагаемую базу. Для физического лица нет большой разницы, приобретать вещь в лизинг или в кредит. В первом случае договор немного проще, простому обывателю легче понять все его условия. Однако процентная ставка при лизинге иногда превышает таковую при кредите.

Чтобы определиться с тем, что подходит больше — лизинг или автокредит, нужно исходить из целей. Если требуется выкуп приобретенного на заёмные деньги имущества, то целесообразнее выбрать кредит. Если же целью является использование заёмного имущества, то предпочтительнее лизинг.

Какое имущество можно взять в лизинг, а какое нельзя

Согласно Федеральному Закону «О финансовой аренде (лизинге)» от 29.10.1998 N 164-ФЗ, в лизинг можно взять любые непотребляемые вещи, в том числе предприятия и другие имущественные комплексы, здания, сооружения, оборудование, транспортные средства и другое движимое и недвижимое имущество.

Иными словами, это непотребляемое имущество, которым можно пользоваться даже после его изнашивания. Такое, как:

автотранспорт

Например, автомобиль для представительских целей, несколько машин для обновления таксопарка или спецтехнику для производства.

Преимущества и недостатки лизинга автотранспорта

| Преимущества | Недостатки |

| Можно приобрести любой автотранспорт — легковые, грузовые авто и спецтехнику | Процентная ставка при лизинге нередко выше, чем при кредите |

| Можно выбрать любой тип авто (новый или б/у автомобиль) и продавца (физическое или юридическое лицо) | Просрочки по оплате лизинговых платежей могут привести к изъятию авто лизинговой компанией |

| Минимальный пакет документов в сравнении с кредитом | До получения машины в собственность её нельзя продать, а сдать в аренду можно лишь с разрешения лизинговой компании |

| Лояльные требования к клиенту в сравнении с банковскими организациями | Проводить ТО будут специалисты лизинговой компании или компании-партнера |

| Можно выкупить автомобиль или вернуть лизингодателю после окончания срока договора | |

| Автотранспортом можно пользоваться сразу после внесения авансового платежа |

оборудование

В лизинг можно взять офисную технику, сложное IT-оборудование или оборудование для промышленного производства. Когда компаниям нужно обновить имущество на более современное или расширить производство, они, чаще всего, делают это именно в лизинг.

Преимущества и недостатки лизинга оборудования

| Преимущества | Недостатки |

| Не нужен большой объем вложений — по сути, это рассрочка под процент | Процентная ставка при лизинге нередко выше, чем при кредите |

| Можно договориться на индивидуальный график платежей, подстроенный под бизнес клиента, чего не предложат банковские организации | Просрочки по оплате лизинговых платежей могут привести к изъятию оборудования лизинговой компанией |

| Оборудованием можно пользоваться сразу после внесения авансового платежа | |

| Прибыль, которую клиент получает за счет оборудования, может покрывать лизинговые платежи | |

| Лизинговые платежи относятся на себестоимость — по итогу уменьшается налог на прибыль | |

| При применении механизма ускоренной амортизации можно сэкономить на имущественных налогах |

недвижимость

Которую также можно выкупить или вернуть лизинговой компании. Чаще всего клиенты используют лизинг, когда им нужно арендовать крупный офис или большую производственную площадь. Учитывая, что в итоге недвижимость можно приобрести в собственность, лизинг получается выгодней коммерческой ипотеки.

Преимущества и недостатки лизинга недвижимости

| Преимущества | Недостатки |

| Лояльное отношение к разовым просрочкам платежей, ведь имущество находится на балансе лизингодателя | Процентная ставка при лизинге нередко выше, чем при ипотеке |

| Лояльные требования к клиенту в сравнении с банковскими организациями | Чаще всего клиент сам оплачивает стоимость оформления лизинговой сделки. Кроме того, она подразумевает еще одну сделку — заключение договора купли-продажи между лизинговой компанией и продавцом недвижимости |

| Можно не афишировать наличие недвижимости и экономить по налогам на имущество |

В лизинг нельзя взять:

- продукты питания;

- сырье;

- стройматериалы;

- земли, леса, водоемы и др. природные объекты;

- военную технику;

- оборудование без заводских номеров.

У этих предметов либо есть «срок годности», либо их финансовая аренда запрещена законом.

Чем лизинг отличается от кредита: сравнение, отличие лизинга от банковского кредита простыми словами

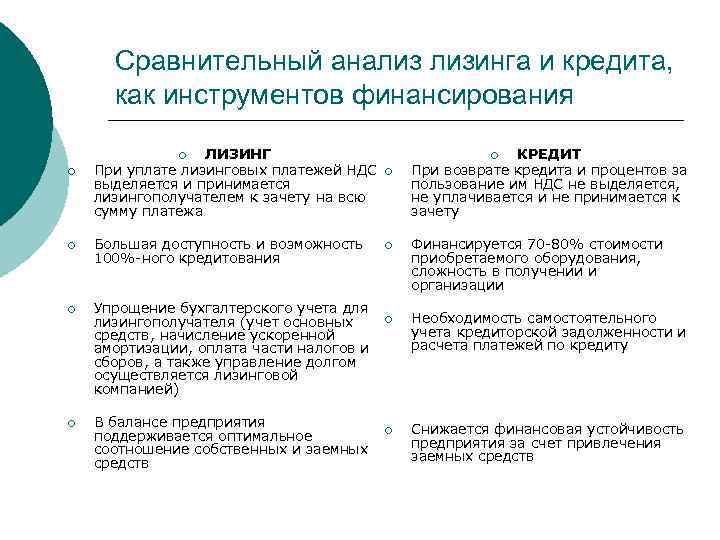

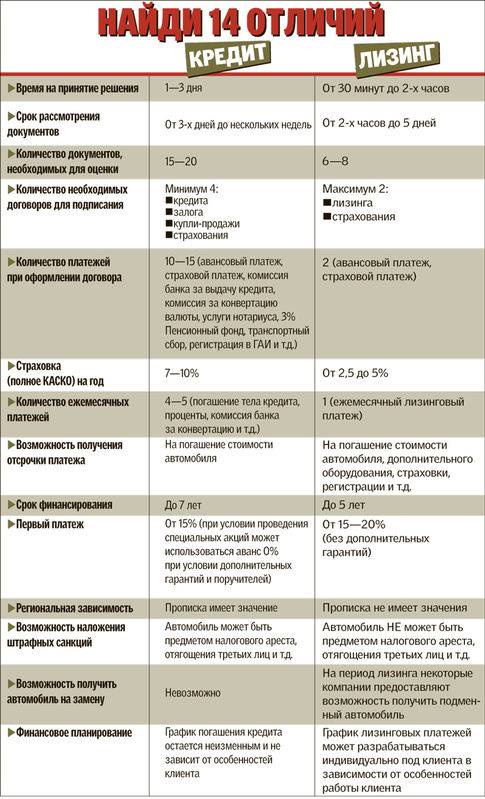

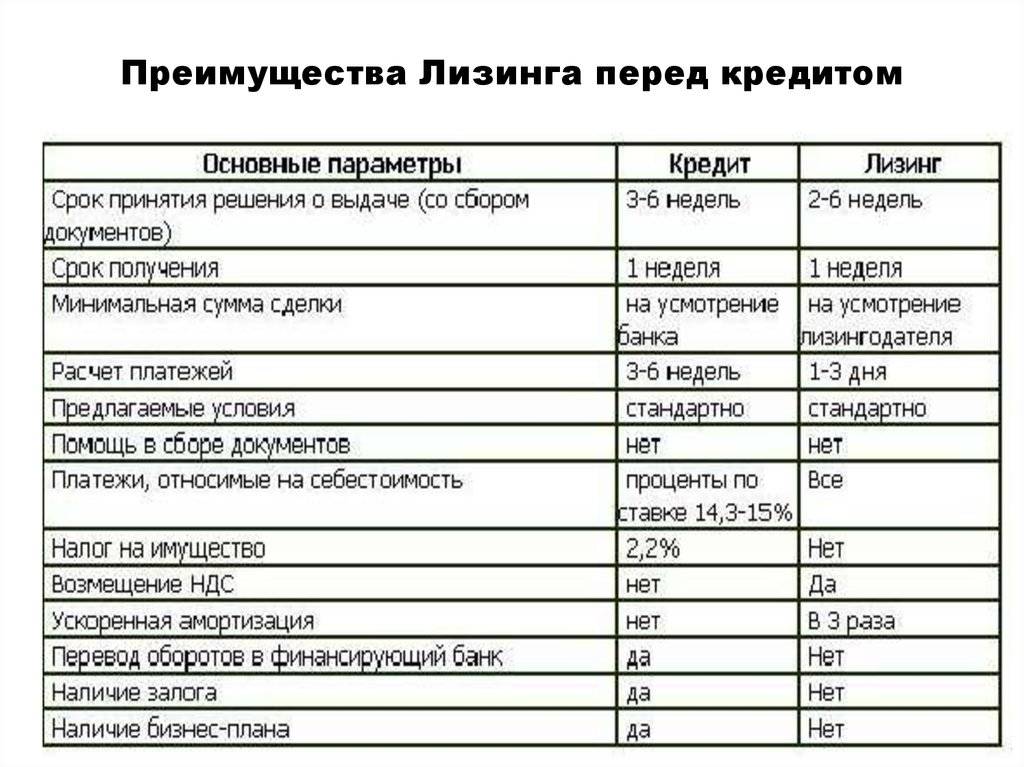

Лизинг и кредит имеют ряд отличий, основываясь на которых, человек может принять решение о наиболее выгодном способе оформления покупки. Для того чтобы понять в чем разница между данными видами заключения сделки, необходимо проанализировать достоинства и недостатки каждого из них. Существенными преимуществами лизинга являются:

- Предметом договора для заключения лизинга может служить большее количество доступных объектов, нежели при оформлении кредита

- Срок рассмотрения поданного заявления варьируется от 1 до 4 недель

- Поиск и выбор товара ложится на плечи представителей лизинговой компании

- Время, затраченное на амортизацию, не превышает 3 лет

- Срок осуществления ежемесячных выплат может достигать 5 лет

- Оформление страхового полиса и технического осмотра автомобиля входит в пакет услуг лизингового договора

- До момента полного выкупа желаемого объекта у компании, человек освобождается от уплаты имущественного налога

- В начале оплаты обязательной ежемесячной суммы, физическое или юридическое лицо выступает в роли арендатора, поэтому покупку комплектующих деталей и техническое обеспечение транспортного средства оплачивает фирма, с которой был заключен договор

- При возникновении финансовых неудобств, арендатор может согласовать изменение суммы ежемесячной оплаты, а также продлить или уменьшить срок действия соглашения

- Поскольку НДС входит в сумму ежемесячной выплаты, в некоторых случаях ее могут вернуть плательщику

- Возможность приобрести поддержанное транспортное средство

- Отсутствие минимальной залоговой суммы

Лизинг

К негативным характеристикам лизинговых услуг относят:

- Перед оформлением соглашения сотрудники компании проверяют кредитную историю

- Арендатор не имеет права распоряжаться и владеть лизинговой покупкой до момента последней выплаты

К положительным сторонам кредитования относят:

- Возможность быстрого оформления покупки в отделении банка

- Человек может владеть и распоряжаться автомобилем, если он не выступает в роли залога

- Возможность самостоятельного выбора срока действия соглашения и суммы ежемесячной выплаты

- Минимальная сумма аванса может варьироваться от 10 до 30%

- При оформлении разрешения в банке, человек имеет право выехать за границу на кредитованном автомобиле

- По соглашению транспортное средство можно продать

- В случае досрочного погашения дополнительная комиссия и проценты не начисляют

Кредитование

Однако кредитование имеет и ряд негативных характеристик. Среди них выделяют:

- При оформлении кредитного договора сотрудники банка не занимаются решением вопросов о поиске и выборе товара

- Отсутствие возможности приобретения подержанного транспортного средства

- Время, затраченное на амортизацию, варьируется в пределах 6-7 лет

- Отсутствие возврата НДС

- Срок рассмотрения заявки от 3 до 6 недель с момента подачи

- Страховой полис необходимо выбирать по соглашению обеих сторон

- Сотрудники проверяют кредитную историю

- Изменить условия договора и продлить срок выплат нельзя

- Переоформить автомобиль на другое лицо можно, однако для этого потребуется разрешение компании, выдавшей кредит

- При покупке обязательным фактором является уплата имущественного побора в размере 2,2% от общей стоимости машины

- Оплата технического осмотра и покупка комплектующих запчастей не оплачивается банком

Стоит отметить, что проценты за использование кредитных или лизинговых услуг могут существенно отличаться, в зависимости от каждой отдельной компании. Поэтому данный фактор невозможно отнести к положительным или отрицательным характеристикам.

Плюсы автолизинга

Тем не менее есть и у лизинга свои плюсы. Так, эта схема приобретения легковушки подойдет для тех, кто намерен менять автомобиль каждые несколько лет. В этом случае водитель сможет вернуть лизинговой компании старое ТС и взять новое По словам экспертов, лизинг идеально подойдет для людей, хотят платить только за пользование машиной и не мучиться потом с его продажей. Второй плюс лизинга заключается в том, что владелец получает машину, которая уже зарегистрирована в Госавтоинспекции и на ней установлены номера. Кроме того, в процессе использования автомобиля клиенту будут доступны автопомощь на дорогах, а также ТО от партнеров лизинговой компании. Также еще одним существенным плюсом являются более низкие ежемесячные платежи, чем за кредитный автомобиль. Не стоит забывать еще один важный момент: оформить машину в лизинг гораздо проще, чем получить кредит. Для этого нужны водительские права, паспорт и СНИЛС.

Фото: Татьяна Константинова, «Мир24» Комментируя перспективы развития лизинга в России, специалисты не пришли к единому мнению. Одни полагают, что эту схему россияне по достоинству оценят, и она будет стремительно развиваться, причем как у отдельных граждан, так и компаний. Другие полагают, что программа лизинга как не пользуется, так и не будет пользоваться спросом у потребителей и не сможет конкурировать с автокредитом.

Подписывайтесь и читайте нас в Telegram.

Положительные и отрицательные стороны лизинга

Покупка транспортного средства с привлечением средств краткосрочного займа является основным преимуществом лизинга. К ним же относятся и другие факторы, такие как:

- Расходы на покупку ТС, в том числе и страховку, включаются в лизинговое соглашение и являются издержками организации. Это дает возможность сэкономить средства на налогах.

- Положительное решение о лизинге выносится быстрее, а имеющиеся в данном банке счета клиента ускоряют процесс еще в большей степени.

- Индивидуальный подход к определению графика регулярных платежей.

Отрицательные моменты:

- Ограничения клиента в выборе: можно рассматривать предложения исключительно тех салонов, с которые взаимодействует финансовая организация.

- Зачастую заключается договор оперативного лизинга, который имеет срок действия, ограниченный тремя годами. В связи с этим регулярные взносы в счет погашения долга высоки.

- Более высокие ставки.

- ТС остается в собственности кредитора и может изыматься при несоблюдении условий соглашения.

Что выгодней предприятиям и физическим лицам

Если разбираться в вопросе что выгодней предприятиям кредит или лизинг, ответ будет очевидным: конечно лизинг. Предприятие может арендовать любое необходимое оборудование или нужный для производственных целей транспорт. При этом выплаты производятся в режиме, наиболее удобном для предприятия. Выплаты можно проводить в качестве расходных операций и включать в баланс. Так можно минимизировать налогообложение. К окончанию срока лизинга, когда полностью спишется амортизация имущества, им станет владеть лизингополучатель.

Ответ на вопрос что более выгодно для физического лица лизинг или кредит неоднозначен. Например, заёмщик может оформить автокредит с довольно лояльными условиями кредитования. Он сразу станет собственником автомобиля, только не сможет продать его, пока не погасит кредит. Часто, в кредит можно приобрести только новое транспортное средство.

В случае, когда транспортное средство берётся в лизинг, предоставляется возможность арендовать даже подержанный автомобиль с дальнейшим его выкупом. Составляется график платежей и расчёт амортизации. Главным минусом этого варианта являются высокие налоги для физических лиц и то, что юридически человек не считается собственником имущества.

Прежде чем сделать окончательный выбор, следует учесть множество факторов. То, что является оптимальным решением для одного человека, может не подойти другому. Необходимо учитывать:

- Состояние кредитной истории;

- Характеристики имущества (новое или б/у, стоимость, сроки эксплуатации и пр.);

- Процентные ставки;

- Кредитоспособность и статус заёмщика (является юридическим или физическим лицом, платит НДС или нет);

- Сроки рассмотрения заявки;

- Сроки погашения задолженности.

Что выбрать – лизинг или автокредит

После изменений, которые были внесены в закон «О лизинге» спрос на такую программу повысился как у компаний, так и среди физических лиц. Выгоды использования такого продукта – отсутствие поручительства, упрощенная процедура оформления, корректировка выкупной стоимости в зависимости от состояния транспортного средства.

Автокредит не уступает своих позиций. Целевой заем характеризуется более длительным сроком финансирования, возможностью купить новую или подержанную машину. К тому же лизинг дороже кредита, а это важнейший показатель, которым руководствуются граждане при выборе программы по приобретению транспорта.

Важно! Главным преимуществом займа, оформленного в банке, является доступность. Если юридические лица могут при помощи лизинга снизить налоговую нагрузку, то обычные граждане ежемесячно оплачивают НДС, который включает лизингодатель в платежи

Выбирая между автокредитом и лизингом, необходимо учитывать свои потребности. Второй вариант подойдет клиентам, которые хотят регулярно менять машину. Гражданам, которым нужен транспорт на много лет, следует воспользоваться кредитованием.

Что выгодней для покупателя

Выяснение вопроса о том, чем отличается лизинг от кредита автомобиля, обусловлен тем, что выгоднее. Решая, что выбрать, кредит или лизинг, нужно уяснить некоторые е моменты, касающиеся особенностей лизингового кредита. И обязательно выяснить, чем лизинг отличается от кредита для физических лиц, а также отличие кредита от лизинга автомобиля для юридических лиц.

Субъектный состав договоров – важно для выяснения, что выгоднее для приобретателя автомашины, нужно учитывать, кто является покупателем. Попробуем объяснить простым языком

Выбор юридических лиц

Лизинг выгоден юридическим лицам:

Благодаря договору компания получает на хороших условиях необходимые для работы и коммерческой деятельности основные фонды; Срок рассмотрения возможности заключения договора лизинга значительно короче, чем по кредитному договору; Возможна оптимизация выплату: их включают в баланс как расходные и уменьшают налогообложение совершенно законным образом; По договору лизинга приобретенное имущество не облагается налогами (в отличие от кредитов, по которым нужно платить НДС); Режим выплат обычно достаточно гибкий и удобный для организаций, при этом допускается изменение, как и другие условия

Это важная особенность, учитывая динамику рынка, нельзя предсказать с достоверностью, не изменится ли деятельность предприятия или условия ее осуществления; После окончательного списания амортизации имущества покупатель сможет оформить собственность, что немаловажно

Таким образом, отвечая на вопрос, чем лизинг отличается от кредита для юридических лиц в целом, и чем отличается лизинг от кредита автомобиля для юридических лиц в частности, нужно уяснить вышесказанное, определив для себя плюсы и минусы.

Выбирая лизинговое кредитование, предприятия получают вполне ощутимые льготы.

Что выбирают граждане

Выгоды лизинга для них не столь очевидны. Автокредит для человека, не занимающегося коммерцией, имеет плюсы. Учтите, принимая решение:

- Заключив соглашение с компанией, предоставляющей аренду с выкупом, возможно приобретение автомашины, бывшей в употреблении, что полностью исключено при кредите.

- При кредите возможно оформление машины в собственность сразу после приобретения. Машина будет в залоге у банка до конца срока действия договора.

- Как правило, любое соглашение с банком предусматривает возможность выплатить деньги досрочно, что может существенно уменьшить окончательную сумму из-за того, что отпадет необходимость платить проценты.

- Гражданам по договору лизинга придется платить налоги. Впрочем, это сложно назвать минусом, они платят налоги и по автокредиту.

Выясняя, чем отличается лизинг от кредита, что выгоднее для физических лиц, нужно руководствоваться особенностями договоров и учитывать множество факторов.

Необходимо сказать несколько слов про индивидуальных предпринимателей – в чем отличие лизинга от кредита для ип и что выгодней. Как известно, индивидуальные предприниматели несут ответственность всем своим имуществом – это основное отличие ИП от юридических лиц. Решая вопрос, что предпочесть – кредит или лизинг, нужно руководствоваться этим соображением и понимать, что все льготы, которые имеют юрлица, на ИП в полном объеме не распространяются. Это обстоятельство обязательно нужно учитывать, делая выбор.

Нужно остановиться на вопросах, чем лизинг отличается от рассрочки, чем лизинг отличается от кредита и рассрочки, и чем лизинг отличается от аренды, которые достаточно часто задают:

- При рассрочке выплачивается сумма товара, которая разделена на конкретные равные суммы.

- При кредите делается то же самое, но в оплату включены высокие проценты.

- Товар, который приобретен в рассрочку, сразу становится собственностью покупателя, отсутствует необходимость выкупать его впоследствии, как при лизинге.

- При лизинге до момента выкупа имущество остается в собственности лизингодателя.

- Изменять условия рассрочки или размер выплат нельзя. Кредитный договор изменений тоже не допускает.

- При договоре аренды имущество берется в пользование без возможности его приобретения в дальнейшем. Аренда краткосрочна.

- Состав лизингового платежа включает налоги, о чем мы подробно говорили выше. Этим лизинговые выплаты принципиально отличаются от выплат по иным договорам.

- Отличия лизинга и кредита для ИП такие, как для иных участников договора, никакой специфики нет.

Недостатки покупки в авто в лизинг

Несмотря на преимущества, которые есть у лизинга, недостатками такая программа также обладает. Во-первых, она характеризуется высокими процентными ставками для физических лиц. Во-вторых, правила для лизингополучателей достаточно строгие. При просрочке платежей по договору компания имеет право вернуть транспортное средство в свою собственность на вполне законных основаниях. Среди других недостатков можно отметить:

- переход права собственности на машину возможен после окончания действия договора лизинга и выкупа транспортного средства по остаточной стоимости;

- в России действует запрет на передачу машины в субаренду;

- некоторые программы не предусматривают переход автомобиля в собственность;

- льготы на покупку автомобиля в лизинг не предусмотрены.

Недостатки и преимущества лизинга перед кредитом стали понятны. Условия для физических и юридических лиц отличаются. Несмотря на разницу, лизинг пользуется спросом у простых граждан, которые находят выгоды в применении такой программы.

Важная информация! Достоинства и недостатки лизинга зависят от особенностей договора, который заключается между сторонами. Каждый случай индивидуален. Поэтому необходимо внимательно относится к условиям, которые предлагает лизингодатель.

Преимущества лизинга перед автокредитом

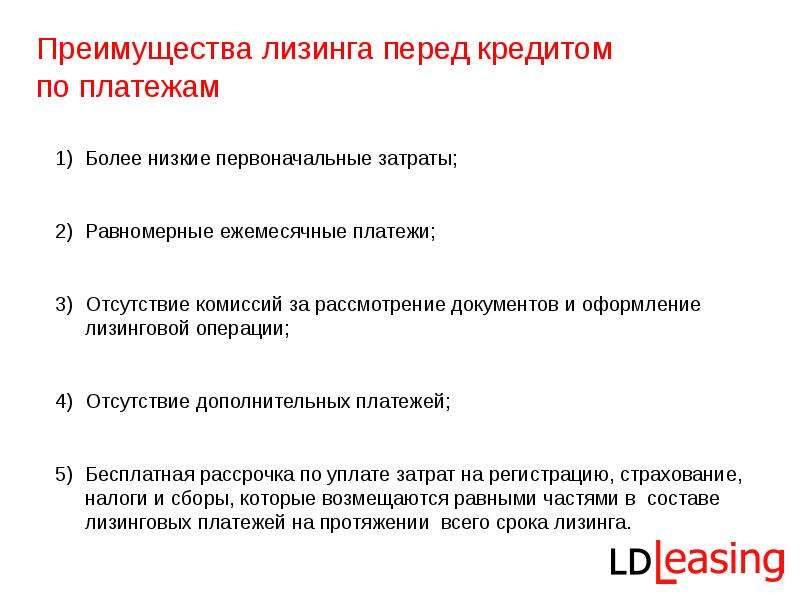

Отличие лизинга от кредита для юридических лиц заключается в возможности сэкономить время и деньги. Ведь все выплаты по закону можно отнести на себестоимость имущества, которое находится в собственности компаний. В чем же заключаются достоинства для граждан? Преимущества следующие:

- лизингодатель более лояльно относится к гражданам из-за того, что право собственности на автомобиль не переходит к клиенту;

- некоторые компании не требуют от физических лиц подтверждение доходов, справку с места работы;

- возможна отсрочка погашения суммы;

- процент по лизингу в большинстве случаев ниже, чем по автокредиту (такие предложения в основном действуют для юридических лиц);

- оформляя сделку, клиент получает машину, которая полностью готова к использованию (нет необходимости страховать, ставить на учет в ГИБДД);

- отсутствие дополнительных сборов и комиссий.

Лизинг лучше кредита для организации, для ИП и физических лиц, которые любят менять машину по истечении пары лет. В этом случае транспортное средство необходимо вернуть, а затем оформить договор на другое. В развитых странах такая модель взаимоотношений между сторонами очень развита. В ближайшие годы в России можно ожидать роста популярности лизинга, выгоды которого мы перечислили.

Важно! Водитель автомобиля, оформленного в лизинг, должен бережно и аккуратно эксплуатировать транспортное средство. Планировать модернизацию машины не стоит

Проводить серьезные изменения, например, перекраску, тюнинг и т.д., можно только после согласования с лизингодателем.

Чем отличается лизинг от автокредита

Оформление потребительского или целевого кредита – привычный для россиян способ покупки машины. Однако у этого способа есть недостатки – значительная переплата и длительный период погашения займа. Альтернатива – лизинг. Сущность этого продукта заключается в финансировании использования транспортного средства с возможностью его дальнейшего выкупа. Лизинговая компания приобретает автомобиль у дилера в свою собственность. После этой процедуры она передает его физическому лицу в аренду с правом покупки.

Автокредит – предоставление займа на приобретение машины. Физическое лицо ежемесячно проводит выплаты в пользу банка или салона по продаже транспорта. Все расходы, которые связаны с обслуживанием предмета договора, то есть автомобиля, берет на себя гражданин. Лизинг от кредита отличается не только этим. Если объяснять простым языком, то разницу между двумя программами можно оформить в виде таблицы.

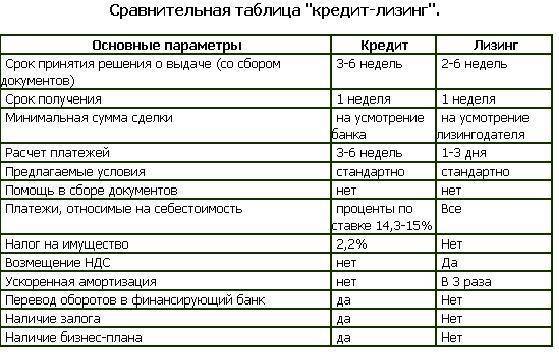

Сравнительная таблица

Параметры | Автокредит | Лизинг |

Привязка к региону | Да | Нет |

Время, требуемое для одобрения заявки | От одной до нескольких недель | 1-2 рабочих дня |

Платеж | Ежемесячно | Возможность осуществлять переводы по индивидуальной программе |

Заверение документов у нотариуса | Да | Не обязательно |

Первоначальный взнос | От 10 до 40% | Примерно 35% |

Комиссии за обслуживание, открытие и ведение счета и др. | Да | Нет |

Страхование | 7-10% | Включено в удорожание (примерно 5-7%) |

Оплата страховки | Клиент | Лизинговая компания |

Средний срок | 3 года | 2-3 года |

НДС | Единовременная уплата при приобретении автомобиля в кредит | С каждого лизингового платежа можно возместить налог из бюджета |

Налог на имущество | Стандартная оплата клиентом, так как он является собственником | Оплату проводит лизингодатель (пока машина находится у него на балансе) |

Дополнительное обеспечение | Да | Нет |

Сравнение лизинга и кредита, которое приведено в таблице, отдает больше преимуществ второму варианту, но не все так однозначно. Чтобы понять, что выгоднее, необходимо рассмотреть достоинства и недостатки каждого из способов. Начнем с лизинга.

Чем отличается лизинг от автокредита

Оформление потребительского или целевого кредита – привычный для россиян способ покупки машины. Однако у этого способа есть недостатки – значительная переплата и длительный период погашения займа. Альтернатива – лизинг. Сущность этого продукта заключается в финансировании использования транспортного средства с возможностью его дальнейшего выкупа. Лизинговая компания приобретает автомобиль у дилера в свою собственность. После этой процедуры она передает его физическому лицу в аренду с правом покупки.

Автокредит – предоставление займа на приобретение машины. Физическое лицо ежемесячно проводит выплаты в пользу банка или салона по продаже транспорта. Все расходы, которые связаны с обслуживанием предмета договора, то есть автомобиля, берет на себя гражданин. Лизинг от кредита отличается не только этим. Если объяснять простым языком, то разницу между двумя программами можно оформить в виде таблицы.

Сравнительная таблица

Параметры | Автокредит | Лизинг |

Привязка к региону | Да | Нет |

Время, требуемое для одобрения заявки | От одной до нескольких недель | 1-2 рабочих дня |

Платеж | Ежемесячно | Возможность осуществлять переводы по индивидуальной программе |

Заверение документов у нотариуса | Да | Не обязательно |

Первоначальный взнос | От 10 до 40% | Примерно 35% |

Комиссии за обслуживание, открытие и ведение счета и др. | Да | Нет |

Страхование | 7-10% | Включено в удорожание (примерно 5-7%) |

Оплата страховки | Клиент | Лизинговая компания |

Средний срок | 3 года | 2-3 года |

НДС | Единовременная уплата при приобретении автомобиля в кредит | С каждого лизингового платежа можно возместить налог из бюджета |

Налог на имущество | Стандартная оплата клиентом, так как он является собственником | Оплату проводит лизингодатель (пока машина находится у него на балансе) |

Дополнительное обеспечение | Да | Нет |

Сравнение лизинга и кредита, которое приведено в таблице, отдает больше преимуществ второму варианту, но не все так однозначно. Чтобы понять, что выгоднее, необходимо рассмотреть достоинства и недостатки каждого из способов. Начнем с лизинга.

Преимущества кредита на авто перед лизингом

Банки и коммерческие организации, которые оформляют займы, предлагают клиентам купить авто в кредит, используя специальную программу. Она предусматривает выдачу денежных средств на покупку транспортного средства. Машина остается в залоге у банка до тех пор, пока заем будет полностью погашен. У такого способа есть ряд преимуществ:

- машина в кредит может быть взята даже в том случае, если у гражданина нет крупной суммы на первоначальный взнос;

- физическое лицо может выбрать ту модель, которая подходит по характеристикам и цене;

- кредиторы предлагают несколько программ автозаймов, отличающихся по условиям, процентным ставкам, срокам;

- при наличии хорошей кредитной истории, стабильного дохода гарантировано быстрое оформление;

- некоторые программы позволяют взять кредит без первого взноса.

Простыми словами кредит на автомобиль – финансовый инструмент, который выгоден всем. Гражданин может воспользоваться программой и купить ту машину, которая устраивает по всем параметрам. Банки получают прибыль. Автосалоны уверены, что смогут реализовать свою продукцию.

Важно! Планируя использовать автокредит для покупки новой машины необходимо провести расчеты по всем банковским программам (определить проценты, срок, размер переплаты и т.д.). Отзывы клиентов – отличный инструмент, позволяющий понять, какая организация работает на рынке честно, предоставляя выгодные условия своим клиентам

Преимущества и недостатки кредита

У кредита также есть свои плюсы и минусы. К преимуществам можно отнести:

- оформляется покупка имущества, оно сразу становится собственностью заёмщика (но в случае если оно является залогом по кредитному договору, то человек не может его продать);

- собственность, взятая в кредит, не может быть забрана у заёмщика, если он выполняет свои обязательства;

- быстрое освобождение от долговых обязательств (небольшой срок выплаты займа).

Основной недостаток кредита – это жёсткие условия, в которые ставит заёмщика финансовая организация. Он должен платит в точно указанную дату определённую сумму ежемесячно.