Как и зачем навязывают дополнительную страховку к ОСАГО?

Среди множества компаний имеющих лицензию на продажу ОСАГО, лишь незначительный процент продают полисы без дополнительных страховок. Соответственно к таким страховщикам собираются огромные очереди. Остальные же предлагают различные продукты своих компаний в «нагрузку» к полису ОСАГО. Самым распространенным допом является страхование жизни и здоровья водителя.

Далее следуют:

- Страхование жизни и здоровья пассажиров транспортного средства – одна из самых дорогих услуг, которая в редких случаях может себя оправдать.

- Страхование движимого и недвижимого имущества – тут, в качестве аргументов, приводятся всевозможные риски от кражи до землетрясения.

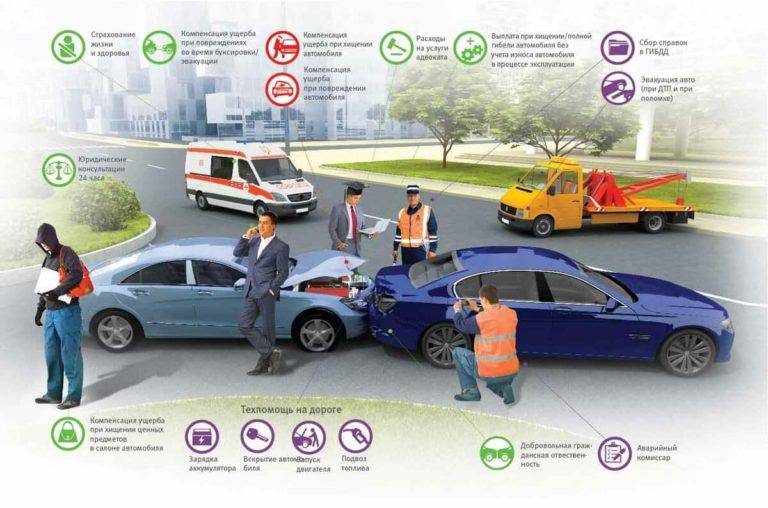

Помимо дополнительных страховых продуктов агент может предложить дополнительные услуги, которые по сути своей являются фикцией или уже включены в договор обязательного страхования автогражданской ответственности:

- Компания-страховщик оплачивает эвакуатор – когда возникает необходимость, застрахованное лицо обращается только в свою страховую компанию.

- Выезд аварийного комиссара к месту ДТП – фактически не всегда представляется возможным;

- Предоставление бесплатного автоюриста – на деле такие юристы не оправдывают себя.

Некоторые из предлагаемых дополнительных услуг могут быть полезны для автовладельца, но они не могут быть навязаны принудительно к ОСАГО.

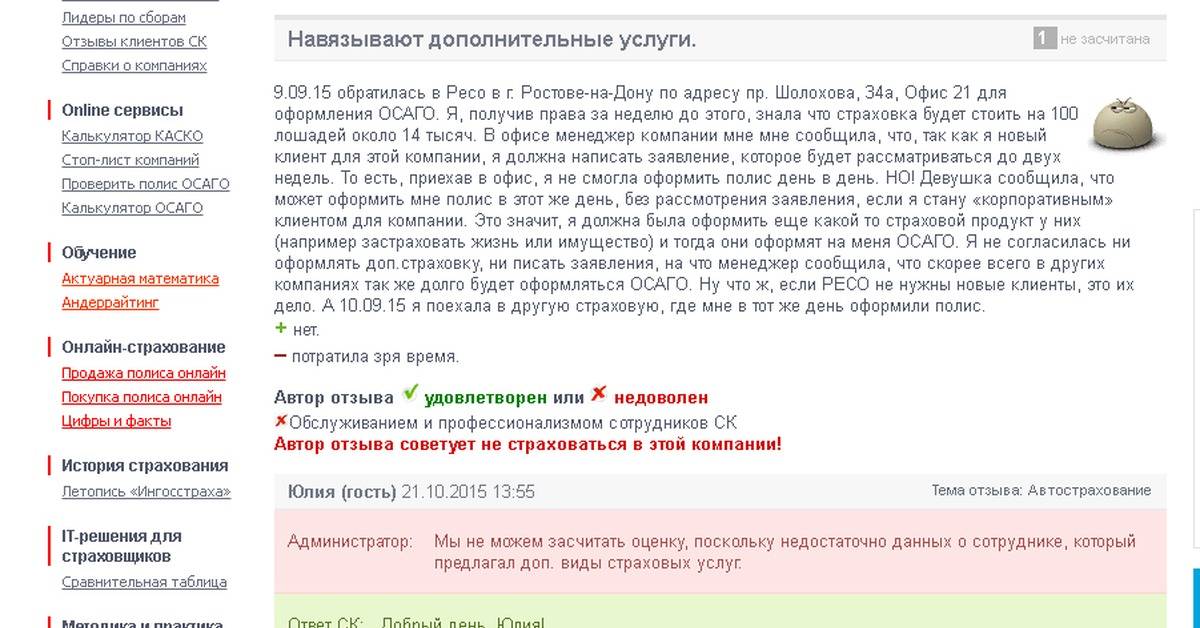

У страховых компаний в арсенале есть множество отговорок к отказу возмущенным клиентам, ввиду невыгодности обычного заполнения документа и продажи дополнительной нагрузки к полису ОСАГО кому-то другому:

- Отсутствие бланков ОСАГО – чаще всего это не так. Для гражданина, согласившегося купить дополнительную страховку, бланки обычно находятся.

- Сбой компьютера или программного обеспечения – агент утверждает, что программа работает только на оформление пакета услуг. При этом сложно будет обвинить менеджера в обмане, так как клиент не имеет права требовать отчет о техническом состоянии компьютеров и программного обеспечения компании-страховщика.

- Требование техосмотра автомобиля – страховая компания имеет право провести собственный техосмотр транспортного средства, при этом ожидание в очереди может длиться до 30 дней.

- Ссылки на несуществующие нормативные акты, предписывающие обязательное дополнительное страхование, что является прямым обманом потребителя.

На самом деле рентабельность автострахования достаточно высока.

Пример квитанции дополнительного страхования квартиры:

Пример условий дополнительного страхования квартиры:

Дополнительное страхование при ОСАГО

Список дополнительных услуг

Страховщики при навязывании доп. услуг предлагают решать проблемы с минимальными рисками и ущербами.

Средняя страховая выплата при ОСАГО – 15тыс. руб. и это максимум, на что могут рассчитывать водители. Все-же лучше ездить аккуратно и собственно в приобретении доп. услуг не будет никакой необходимости.

Страховщики предлагают такие услуги как:

- ДСАГО с увеличением стоимости страховки;

- страхование жизни, здоровья, недвижимого имущества;

- возмещение ущерба без учета изношенности авто;

- аварийный комиссар или бесплатную эвакуацию машины при необходимости;

- полис для пассажиров, хотя юристы советуют для этого иметь при себе обычный мед. страховку.

Такие услуги может быть и полезны, но не востребованы, хотя во многих страховых компаниях – обязательны к приобретению при оформлении ОСАГО. Причем если вдруг клиент идет в отказ, сразу заканчиваются вдруг бланки или происходит технический сбой в базе АИС РСА.

Внимание! ОСАГО – публичный договор и отказывать в его продаже – незаконно. Причем заключается он с заинтересованными лицами в обязательном и беспрекословном порядке.. Юристы при возникновении споров советуют мотивировать данными фактами и ссылаться на законы

Просите письменный отказ в выдаче ОСАГО без доп. услуг с указанием всех причин

Юристы при возникновении споров советуют мотивировать данными фактами и ссылаться на законы. Просите письменный отказ в выдаче ОСАГО без доп. услуг с указанием всех причин.

Причины, по которым страховщики навязывают дополнительные услуги

Сотрудники заинтересованы преподать страховку с множеством разных доп. услуг. Причин для навязывания находят массу.

Доводы такие:

- внесенные изменения в законодательстве;

- отсутствие бланков полиса;

- увеличение страховых лимитов с добавлением обязательного страхования жизни;

- исчерпание квот по ОСАГО;

- нехватка каких – либо документов при составлении договора ОСАГО или составлении с нарушениями (ошибками);

- обязательное страхование жизни, а значит, покупка двух полисов одновременно;

- внеплановый осмотр ТС в случае отказа от доп. услуг, хотя проведение чаще, чем 1 раз в 3 месяца исключено.

Нам какие хитрости идут страховщики, чтобы навязать дополнительное страхование?

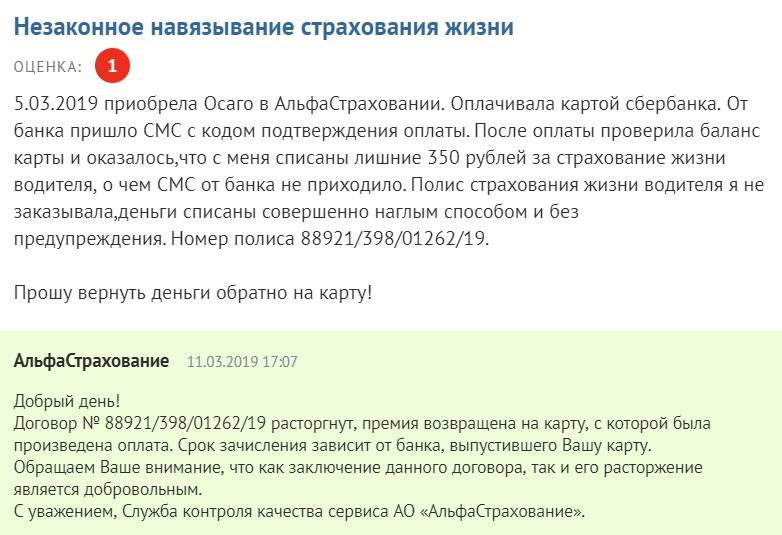

Страховщики любят надеяться на то, что автомобилисты неопытны и не будут делать какие-то денежные перепроверки. Часто страховку ОСАГО рассчитывают по суммарной стоимости втихаря, включая оплату за доп. слуги.

Конечно, многие владельцы машин не хотят вступать в полемики и оплачивают указанную сумму, не вникая в подробности и не уточняя точную сумму полиса.

Сотрудники компаний навязывают проведение техосмотра, ставят в очередь и оформляют сразу 2 страховки. Пока автолюбитель будет ожидать время для проведения техосмотра (очередь длится 2-3 месяца), то не будет иметь на руках полиса ОСАГО, а значит, возможности ездить на своем авто, ведь в противном случае – нарушение ППДД и штраф до 800руб.

Может последовать от страховщиков и такие альтернативные варианты:

- покупка доп. полиса незамедлительно, чтобы не ожидать очередей;

- езда без ОСАГО на протяжении 3 месяцев и только потом прохождение осмотра и вновь – покупка полиса.

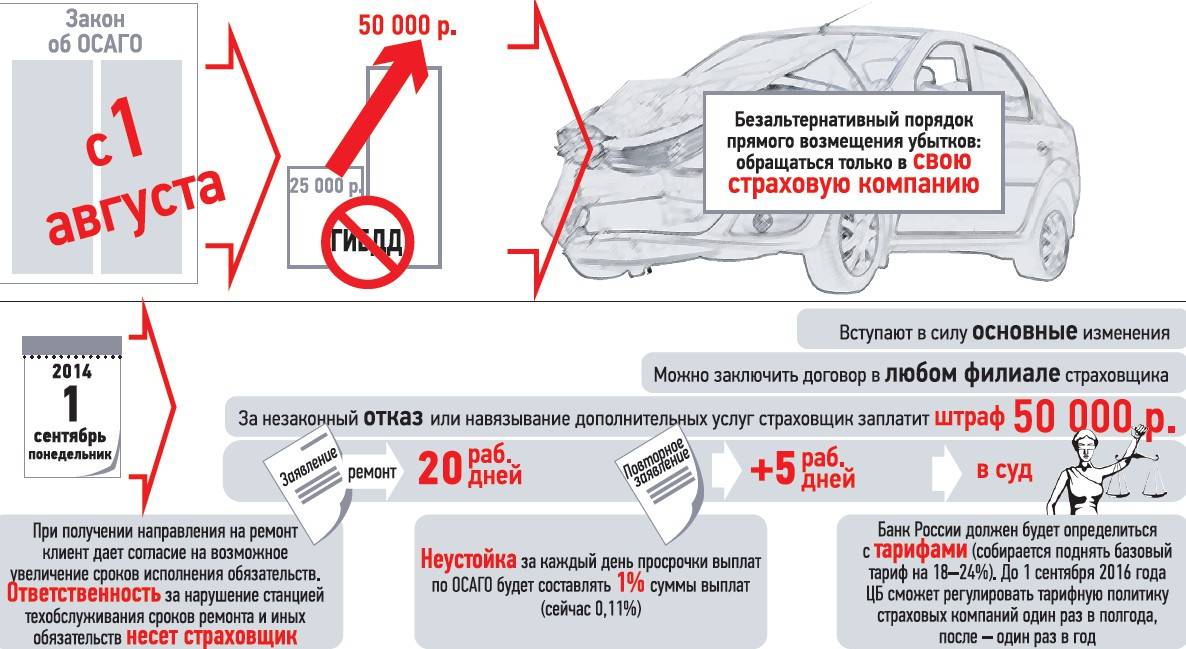

Согласно ст. 15.34.1 отказывать в заключении публичного ОСАГО – незаконно и должностные лица могут понести штраф до 50тыс руб.! Но часто водители невольно приобретают страховку жизни, ведь ничего другого не остается. Так суммарная стоимость на полис ОСАГО превышает 10000руб и конечно, на это многие не обращают особого внимания.

Действия в случае нарушения ваших прав

Таким образом мы определились, что навязывание дополнительных страховых услуг является незаконным, это нарушает права потребителя. Что делать, если навязывают дополнительную страховку к ОСАГО? Существует как минимум три варианта:

- Соглашаться на оформление дополнительных услуг, возможно действительно не помешает застраховать свою жизнь и здоровье, оформляя потом спокойно ОСАГО.

- Соглашаться на оформление дополнительных услуг, оформлять полис и потом законно аннулировать договор о страховании жизни, здоровья, т.д.

- Не соглашаться на предлагаемые условия, жаловаться в компетентные органы и получать свое законное право на оформление автогражданки.

Отмена дополнительных услуг

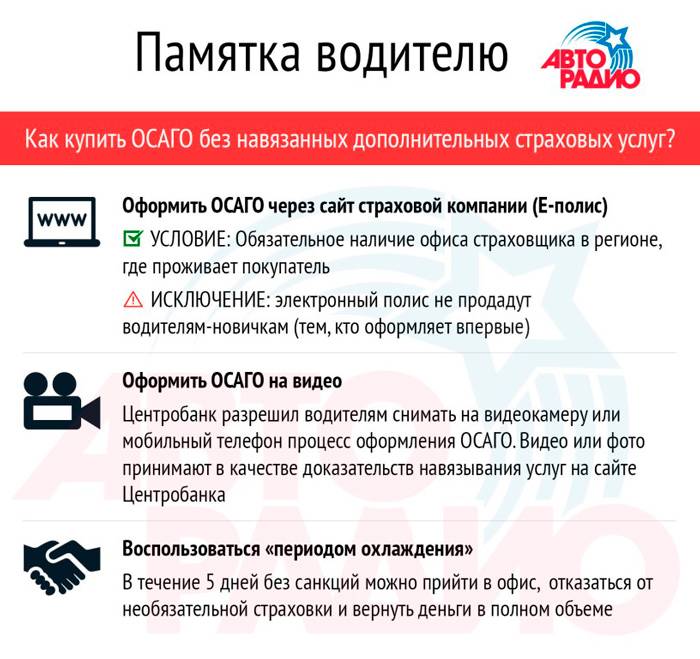

С первым вариантом все понятно, а вот о втором поговорим более детально. Можно заключить договора на дополнительные страховые услуги только на продолжительный срок, более месяца. Именно на такие соглашения, срок действия которых превышает 30 дней, распространяется право вернуть средства за страховку.

При этом срок обращения – не более пяти дней после подписания страхового договора

И еще важное дополнительно условие – чтобы после подписания договора застрахованное лицо не воспользовалось правом на получение страховых выплат по данному договору. Обращаться с таким заявление на аннулирование страхового полиса и возврат страховой премии необходимо в Российский Союз Автострахователей, который компетентен в данном вопросе

Это не так уж и сложно, проще, чем доказывать право на приобретение только лишь ОСАГО агентам страховой компании. Но если вы принципиальны в своем вопросе и просто не хотите приобретать дополнительные страховые услуги, то тогда с жалобой обращайтесь в компетентные органы и отстаивайте свои права.

Жалоба на страховую компанию

Рассмотрением жалоб по вопросам автострахования занимается Управление Федеральной Антимонопольной Службы. Но для того, чтобы аргументировать незаконность действий со стороны страховой компании, советуем зафиксировать такой отказ. Для этого можно:

- прийти в компанию с близким человеком, которые может стать свидетелем, если дело дойдет до суда;

- во время разговора с агентом использовать диктофон или видеосъёмку, которая сможет подтвердить факт нарушения;

- записать должность, фамилию и инициалы сотрудника, который вам отказал в оформлении ОСАГО.

Именно такие действия с вашей стороны позволят защитить свои права. Также вы можете составить жалобу и подать ее не только в УФАС, но и в прокуратуру, прилагая все полученные материалы.

Любую жалобу, а также заявление о разрыве договора, подавайте в компетентные органы только лишь с получением свидетельства о принятии документа, иначе рискуете, что документ потеряется в стенах организаций. Органы должны прореагировать в течение 30 дней со дня поступления жалобы. И тогда вы спокойно можете оформить одно ОСАГО.

Главное в сложившейся ситуации – это отстаивать свои интересы, и когда навязывают дополнительную страховку к ОСАГО, знать что делать. Бытует мнение, что между страховыми компаниями существует внегласное соглашение, и все они для повышения своей рентабельности заинтересованы в продаже дополнительных услуг. Однако если граждане будут отстаивать свои права, в результате чего компании будут часто проверять компетентные органы, есть вероятность, что что-то измениться в лучшую сторону.

Как отказаться от навязанного страхования?

В том случае, если страховые организации вашего региона отказывают в оформлении договора автогражданской ответственности, вы можете оформить данный документ онлайн.

ВАЖНО: Оформление полиса через сайт СК — это один из вариантов приобретения полиса без навязывания страховщиком доп.услуг.

В том случае, если оформить полис через интернет вы не можете, то при обращении в СК следует учитывать, что в случае, если страховщики уклоняются от заключения с вами договора ОСАГО, при дальнейших разбирательствах вам будет необходимо подтвердить факт их уклонения от данной сделки.

Общение с представителями страховой организации желательно зафиксировать при помощи аудио либо видеосъемки. Имейте в виду, что представители СК не вправе вам препятствовать в проведении данной съемки, так как соответствующие разъяснения по данному поводу были даны Банком России.

В том случае, если нет возможности проведения съемки, то клиент имеет право для подтверждения незаконных действий СК использовать показания свидетелей.

Данные показания позволят в дальнейшем сделать выводы по факту нарушения со стороны СК. Также при общении с представителями СК следует иметь при себе полный перечень оригиналов тех документов, которые требуются для оформления договора автогражданской ответственности, чтобы страховщик не смог вам отказать в оформлении сделки по формальным на то причинам.

Если страховой агент отказывает вам в заключении договора, даже если это происходит по причине отсутствия в данном СК бланков, потребуйте чтобы ваше обращение было официально оформлено. Для того чтобы зафиксировать факт своего обращения в СК нужно будет заполнить специальный бланк заявления на заключение с данной фирмой договора страхования гражданской ответственности автовладельцев (лучше всего данный бланк заявления найти и скачать в интернете, а после распечатать).

После заполнения заявления проследите за тем, чтобы в СК сотрудники проставили отметку о его принятии, а также не забудьте сделать копию данного обращения с отметкой о принятии для себя, в дальнейшем данный документ может вам понадобиться при разбирательствах с СК. Отметка о принятии заявления должна содержать ФИО, дату и должность лица, которое осуществило приемку данного документа.

Бывает, что сотрудники СК отказываются принимать заявление, в таком случае следует отправить заполненный бланк по почте в адрес вашей страховой организации.

Письмо с заявлением должно быть заказным с уведомлением о вручении. Тогда страховая организация просто не сможет проигнорировать факт вашего обращения. И в таком случае вам либо оформят договор страхования, либо выдадут отказ в письменной форме.

В том случае, если ждать, когда проведут осмотр вашего авто или ждать, когда СК выдаст вам ответ на ваше заявление вы не хотите и приобретаете полис автогражданки с навязанными доп. услугами, то вы имеете полное право отказаться от уже оформленного договора с допами и получить сумму уплаченного страхового взноса.

Для того чтобы произвести отказ от допов после заключения договора вам в день получения страхового полиса нужно будет написать претензию в адрес страховой организации, в которой вам следует выразить свое желание расторгнуть оформленный с вами договор страхования ответственности.

При расторжении договора страхования клиент имеет право на возврат уплаченного им денежного взноса. В своей претензии следует указать, что заключение данного договора было произведено с нарушением ст.16 закона защищающего права потребителей.

В претензии следует обязательно указать срок в течение которого СК должна предоставить вам ответ и по истечению которого вы будете вынуждены обратиться в судебные инстанции.

Дополнительно клиенту следует приложить к своей претензии доказательства, которые подтверждают факт навязывания ему дополнительных услуг. Клиент имеет право направить свою претензию по почте заказным письмом с уведомлением либо он может самостоятельно принести данный документ в СК и проследить за тем, чтобы на документе была проставлена отметка о его принятии.

В том случае, если в течение указанного вами срока вы не получите ответа от страховой организации, либо получите отказ, вы можете обратиться с жалобой на действия СК в суд, либо органы, осуществляющие надзор за деятельностью страховых компаний. Чаще всего судебные инстанции удовлетворяют иски клиентов и страховые организации выплачивают денежные средства по решению суда.

- Скачать бланк претензии в страховую компанию

- Скачать образец претензии в страховую компанию

Причины отказов в ОСАГО

Объективных причин, почему страховая отказывает в страховании ОСАГО немного, но они есть. Виновниками могут быть качество связи, страховщик или клиент.

Технические проблемы и сбои

При оформлении полиса через сайт компании, многое зависит от скорости вашего интернета. Если передача данных осуществляется медленно, заявка может быть сброшена системой.

Заявку будет невозможно отправить, при наличии технических сбоев на сайте страховщика. Если не происходит обмен данными с РСА из-за проблем со связью, страховщик также не сможет проверить документы клиента и оформить ОСАГО.

Если страховая компания не желает заключать сделку, могут быть имитированы технические сбои на сайте, в результате которых клиент перенаправляется в другую страховую компанию, либо совершает круг и возвращается на главную страницу сайта. При попытке узнать причину в службе поддержки, клиенту разъясняется, что программа временно не работает, обратитесь позже.

Нечитаемая капча и проблемы с SMS

При оформлении е-ОСАГО клиенту может быть предоставлен нечитаемый код «CAPTCHA». Если поле заполнить некорректно, в заключении договора будет отказано.

Причиной является то, что страховые компании использовали в сочетании латинские и кириллические символы или применили одноцветные с фоном символы. Поэтому ввести код верно в принципе невозможно.

В результате пользователь несколько раз пробует вводить различные коды, у него ничего не получается и ему приходится посещать офис страховой компании.

Аналогичная ситуация складывается, когда страховая компания присылает пароль, который ввести невозможно по тем же причинам. Вводить его приходится методом подбора и не всегда успешно. Затем система присылает оповещение, что срок введения вышел и необходимо запрашивать новый пароль. Иногда код подтверждения электронной подписи вообще может не поступить.

Некорректная проверка автомобиля

Следующая уловка страховщиков – длительная проверка автомобиля. Вместо нескольких минут срок проверки может затянуться на месяц. Клиенты редко соглашаются ждать и уходят в другую страховую компанию.

Нет бланков в наличии

Может возникнуть ситуация, когда клиент обращается к страховщику (в представительство или онлайн) и ему отказывают, объясняя это отсутствием бланков полисов. С одной стороны, действительно полиса являются документами строгой отчетности. Они выдаются РСА строго по установленным лимитам для контроля над оформленными страховками и выявлением поддельных полисов. Теоретически они могут закончиться. Однако, ЦБ обязывает компании обеспечивать бесперебойное оказание услуг в области обязательного страхования.

Обращение в другую СК

Завуалированным отказом является предложение оформить полис в той страховой компании, где был оформлен предыдущий полис клиента. Говорят о том, что там вам предоставят лучшие условия, как постоянному клиенту.

Могут вообще направить транспорт на осмотр по месту регистрации клиента, чтобы он отказался от оформления полиса.

Отсутствие необходимых документов

Мотивом отказа может послужить предоставление заемщиком не полного комплекта документов. Например, могут потребовать представить справку с места работы. Это не может являться объективной причиной, т. к. список необходимых документов определен в ФЗ о № 40 «Об обязательном страховании гражданской ответственности владельцев транспортных средств» и страхователь не вправе выставлять дополнительные требования.

Другие причины

Причиной незаконного отклонения заявления может служить отказ страхователя от дополнительных услуг страховщика, например, в нагрузку к полису ОСАГО требуют застраховать жизнь и здоровье.

Могут отказать в оформлении, если страхователь пришел в офис к его закрытию и договор попросту не успеют заключить.

Возмещение без учета износа

Данная услуга подразумевает, что при выплате по ущербу будет учитываться амортизационный износ транспортного средства после ДТП. Когда водителю нужно заменить устаревшие детали, СК рассчитывает суммы выплат по специальной методике, которую установило законодательство. Часто водители начинают выражать претензии, ведь им хотелось бы вернуть автомобиль в прежнее состояние до ДТП, но согласно с этой услугой машина которой 10 лет, в результате ремонта будет иметь детали примерного срока использования, не новые.

Другими словами, после ДТП у водителя не будет полностью обновленного автомобиля. Но следует учесть, что для автомобилей – иномарок, которым не более 7 лет, и отечественного автопарка, которому не больше 5 лет, коэффициент износа не рассчитывается.

Использование данной услуги значительно понижает сумму выплат, если этот параметр е учитывать, выплаты на полное покрытие расходов осуществляются значительно быстрее.

Кто есть кто и как общаться. У кого искать правду. Действуем.

Для начала стоит смоделировать свое отношение к представителям страховщиков. Их два типа: агенты и менеджеры страховых компаний. С агентом спорить и в чем то его убеждать абсолютно бессмысленно, так как им диктуют правила работы, которые они нарушать не могут. Девушка бы и рада вам продать один только полис ОСАГО, но ей не оплатят его, если она не прицепит к нему допстраховку. Другое дело менеджеры офисов страховых компаний.

Во первых надо четко уяснить свою поведенческую линию — никогда никому не грубите и не ругайтесь. Есть юридическое лицо страховая компания, а есть обычные сотрудники, над которыми поставлено начальство, которые тоже ходят под начальством. В общем юридическое лицо, это машина, но девушка менеджер перед вами сидит настоящая, живая. Не надо портить ей настроение и нервную систему. Есть способы действеннее.

Вам понадобиться выдержки и немного уверенности в себе. Сядьте за стол менеджера и попросите оформить страховку. Скорее всего вам предложат бланк заявления. Вы его заполните, после чего девушка вам скажет, что она не может просто так дать вам полис, и надо бы прикупить еще один. Тут можно действовать по разному.

- Самый простой способ, это сказать, что у вас уже есть такая страховка от другой страховой, а страховаться дважды нельзя. в 10 процентов случаев этого достаточно, чтобы просто получить полис. Однако осталось еще 90%.

- Далее девушка может сказать, что тогда она вынуждена вам отказать. В ответ стоит попросить её получить консультацию у начальника, на предмет получения полиса.

- Девушка прийдет с отказом. Уточните, сможет ли она прямо сейчас принять претензию по этому поводу.

- Напомните, что навязывание услуг является противозаконным и грозит страховой штрафом, который дороже полиса.

- Предложите снова посоветоваться с начальником, возможно даже рангом повыше.

- Принять претензию они обязаны и штампы у них для этого есть, хотя скажут скорее всего что нет штампа и прийдется ехать в другой офис.

- В претензии обязательно необходимо указание сотрудника, который отказал в выдаче.

- Не соглашайтесь ни на какие альтернативы и акции — на полисы ОСАГО запрещено давать скидку(то что называют в народе скидкой, на самом деле понижающий коэфициент в формуле стоимости полиса), причем запрещено законом. Во всех страховых стоимость полиса считается по строгой формуле.

- Если страховая отказывается принять претензию, вызывайте полицию, чтобы зафиксировать этот факт.

Если полис не дали, но претензию приняли (должен быть входящий номер, печать и ФИО принявшего сотрудника), можете дождаться ответа и отнести его в прокуратуру или в антимонопольную службу, чтобы проверили факт нарушения законодательства. Лично я до конца ниразу не доходил. Обычно все заканчивалось на первом или втором совете с начальником. Они не будут нарушать закон, если им про это напомнить. И не портите пожалуйста девушкам нервную систему — они тут ни при чем. Представьте — они находятся между молотом и наковальней. Их заставляют нарушать законы, и они про это прекрасно знают, но не могут поступить иначе, так как за работу держутся.

Если вы сомневаетесь в законности действий страховых компаний, вы всегда можете позвонить в РСА (надзорная организация, которая осуществляет контроль за автостраховками). Сайт у них http://www.autoins.ru. Всегда можно позвонить и уточнить у оператора законность. Лучше всего совершить звонок непосредственно из салона страховой компании.

Ну и хотелось бы надеяться, что автолюбители и страховые компании когда нибудь будут дружить, а не находиться по разные стороны баррикад.

РЕКОМЕНДУЕМ ТАКЖЕ ПРОЧИТАТЬ:

Как отказаться от дополнительного страхования?

Закон о Защите прав потребителей гласит, что доп. страхование значит — добровольное и можно вполне отказаться, предоставив соответствующее заявление в страховую компанию, написав в свободной форме. Даже если и был составлен ранее договор о страховании жизни, то страховщики обязаны его расторгнуть с момента подачи заявления.

Продавцы или автомобилисты свободны в выборе услуг (покупок) и об этом говорит ст.16 ч.1 закона РФ. Таким образом, можно попытаться решить проблему мирным путем, ссылаясь на законы.

Куда отправлять жалобу?

Можно пойти иным путем и обратиться в:

- ФАС;

- Прокуратуру;

- РСА;

- Федеральную антимонопольную службу;

- суд в крайнем случае.

Важно понимать что закон – на вашей стороне, а осведомленность только пойдет на пользу, ведь неправомерные действия по навязыванию прочих услуг могут закончиться для страховой компании отзывом лицензии.

Не бойтесь делать акцент на ст. 15.34.1 КоАП РФ, в которой четко прописаны штрафы для нечестных компаний, и они — внушительные.

Способы отказа от дополнительных услуг

В реальности довольно сложно отказаться от прочих услуг при получении страховки ОСАГО. Многие страховые компании, преследуя свои интересы, не желают идти на уступки, находят кучу доводов и буквально навязывают свой продукт в виде доп. страхования.

Наверное, самое сложное – уличить компанию в ущемлении прав автомобилистов и далее доказать нарушения например, в суде.

Как можно отказаться:

В первую очередь обсудите добровольный отказ со страховой компанией. Намекнуть, что будете добиваться своей правоты и в случае отказа обратитесь далее за помощью к юристам или союз Автостраховщиков.

Попытайтесь заключить с сотрудниками СК чистый договор и без всяких доп.услуг

Возьмите с собой диктофон или скрытый микрофон. Запишите разговор с сотрудниками

Видеозапись – это улика и мотив для возбуждения судебного иска.

Обратите внимание на зафиксированный отказ в заявлении, если страховщики никак н желают оформлять договор ОСАГО без включения доп. услуг.

Напомните о положениях в законадательстве, которое указывает на неправомерность действий при навязывании прочих услуг.

Подайте жалобу в Центробанк для урегулирования правомерности действий страховщиков, если все усилия бесполезны.

Как вернуть деньги при дополнительном страховании?

Если доп. страховка уже навязана, но деньги не выплачены, то стоит их вернуть. Но, компании собственно зачастую не спешат этого делать.

Что можно предпринять автомобилисту:

- Обратиться в компанию не позднее 5 дней с момента подписания договора ОСАГО.

- Заполнить бланк заявления об отказе от ненужных услуг и не забыть прописать, что в случае отказа в возврате средств жалоба очередная поступит в иные вышестоящие инстанции.

На самом деле часто на практике автомобилистам ничего другого не остается делать, как припугнуть страховщиков. Но это не преступление. Как правило, сотрудники страховых компаний осведомлены о том, что при нарушениях подобного рода могут просто остаться без лицензии при отзыве Центробанком и в возврате денежных средств проблем особых не возникает.

Навязанная страховка должна быть выплачена в полном объеме. Если все-же сотрудник отказывается выплачивать деньги, то потребуйте сделать такой отказ в письменном виде.

Сроки возврата денег при навязанной страховке

Навязанная страховка должна быть выплачена полностью в течение 5 рабочих дней, если договор еще не вступил в силу. В случае вступления в законную силу с общей стоимости по страховке будет вычтена стоимость, равная периоду, пока договор действовал. Хотя также проволочек с выплатами не должно быть.

При наступлении же страхового случая по ОСАГО компания незамедлительно должна оказать попавшему в аварию и получившему увечья автомобилисту финансовую помощь в полном объеме. Максимум в течение 3 дней сумма должна возвращена.

Виды популярных дополнительных услуг

Довольно часто дополнительным видом страхования, предлагаемым одновременно с ОСАГО, является ДСАГО. Данная услуга, несмотря на заявления и опасения многих автомобилистов, является реальной. То есть, при наступлении случая, прописанного в ДСАГО, автовладельцы могут рассчитывать на возмещение ущерба в соответствии с установленными тарифами. Другое дело, что подобные ситуации не всегда возникают.

ДСАГО в отличии от ОСАГО является для страховщиков прибыльной услугой, поэтому последние стремятся уговорить водителей приобрести ее. Однако автомобилистам, которые придерживаются нормального стиля вождения, существующие рамки выплат, предусмотренных по обязательной автогражданки, будут более предпочтительными.

Этот тип страхования может быть интересным следующим водителям:

- в возрасте до 22 лет с малым стажем, не превышающем трех лет;

- любители агрессивной езды;

- неуверенные в себе автомобилисты.

Кроме того, страхование ОСАГО часто компании стремятся дополнить следующими услугами:

Зная перечень дополнительных услуг, часто навязываемых страховщиками, будет легче ответить на вопрос, как получить страховой полис без навязанного сервиса.

Наиболее распространенные виды дополнительных услуг

К наиболее популярным видам доп. услуг относятся:

ДОСАГО

Это добровольное страхование, которое является дополнением к основному договору. Актуально в случае возникновения страхового случая с суммой ущерба большей, чем может покрыть ОСАГО. Хоть это и допы при оформлении ОСАГО, но они могут стать полезными для страхующего, когда у него мало водительского опыта

Важно ознакомиться с условиями договора, страховая сумма должна быть не менее 1 млн рублей. Такая страховка способна покрыть ущерб даже от значительного ущерба ТС

Еще один важный пункт — страховка должна быть без учета износа автомобиля.

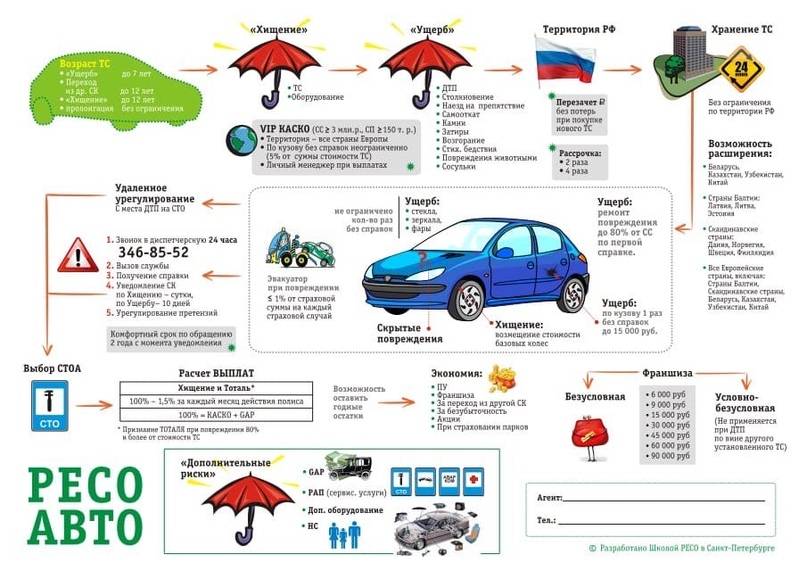

КАСКО

Программа представлена добровольным страхованием не ответственности, а именно транспортного средства. Она обеспечивает всевозможные риски, которые могут возникнуть при эксплуатации ТС. Всем известно, что заключение договоров страхования ОСАГО является обязательным, тогда как КАСКО исключительно на добровольной основе. В полном пакете КАСКО учтены различные страховые случаи от царапин на лобовом стекле, до серьезных повреждений ТС, включая угон. При этом страховку получает не стороннее лицо, она выплачивается в пользу страхователя.

Прохождение ТО

Перед тем как застраховать машину, автовладельцу необходимо пройти технический осмотр, в процессе которого производится полный досмотр ТС, выявляются всевозможные неполадки, все результаты заносятся в диагностическую карту. Этот документ необходим для заключения договоров страхования ОСАГО. Анализируя информацию в диагностической карте, страховщик видит, что ТС исправно и может безопасно передвигаться наравне с другими участниками дорожного движения. Хотя страховая компания не имеет права навязывать доп. услуги, но часто многие пренебрегают нормами законодательства — ставят клиентам ультиматум. Или страхователь проходит ТО от страховой компании за стоимость вдвое выше среднерыночной или автомобилист не получит обязательное страхование.

Страхование жизни и здоровья

Многих автолюбителей обязывают приобрести данное автострахование доп. услуг, мотивируя это тем, что ОСАГО идет только в пакете. Такие действия со стороны страховщиков абсолютно не законны. Клиент должен знать, что навязывание дополнительных продуктов карается штрафом в 50 тыс.рублей. Поэтому может смело давать отказ в заключение допов и требовать ОСАГО без дополнительных услуг по страхованию жизни и здоровья.

Страхование имущества

Такие случаи нечасто, но все же случаются. Слишком алчные менеджеры по продажам могут попытаться продать страхование дома в том случае если, человек владелец частного коттеджа и автомобиль ставит в гараже или во дворе. На первый взгляд, логично — вдруг случится пожар, пострадает машина. Да вот только это вовсе не страховой случай по ОСАГО. В данной ситуации осведомленные клиенты отказываются, но все же бывает, что эту услугу приобретают. Автовладельцы могут смело мотивировать отказ Законом «Об ОСАГО» и «О защите прав потребителя».

Кроме всего вышеперечисленного, страховые компании могут предлагать некоторые опции, на первый взгляд, кажущиеся полезными. Но если разобраться, то вероятность того, что клиент ими воспользуется, сводится практически к нулю, это:

- вызов аварийного комиссара;

- эвакуация ТС с места ДТП;

- страховка всех участников возможного ДТП, находящихся на тот момент в машине;

- услуги такси, для того чтобы доехать куда-либо после ДТП;

- предоплата юридического сопровождения ДТП (адвокат сам собирает все документы и представляет в СК);

- техническая помощь на дороге (например, сломалась машина, сел аккумулятор или лопнуло колесо).

Как правило, в каждой опции имеются определенные пункты исключения, которые существенно снижают возможность ее использования. Главная цель страховщика — заработать больше денег, а не помочь автовладельцу в трудной жизненной ситуации.

Наши права и их обязанности

Для начала стоит помнить, что мы живем в цивилизованном обществе и в стране, где многое регулируется законами. Стоит уяснить, что заходя в страховой салон, мы являемся потребителем услуги страхования. Сам же салон, как только он открыл свои двери, предлагает всем договор публичной оферты. Договор этот, надо сказать, не может носить произвольную форму, а окутан со всех сторон различным положениями, нормами, законами. Мы, как потребители имеем право зайти в рабочие часы в салон и получить услугу в соответствии с законом о страховании. Страховая компания же обязана следовать этому закону, и немедленно предоставить вам услугу. Отказать в немедленном предоставлении услуги без всяких оснований вам не имеют права.

Почему страховщики начали навязывать дополнительное страхование

Кросс-продажи — это предложение и продажа одному покупателю множества сопутствующих товаров (услуг), ей предшествует установление с ним доверительных отношений. Доп услуги к ОСАГО – опции не предусмотренные условиями основного страхового продукта. Но отдельные страховщики не только навязывают услуги настойчиво, но отказываются оформлять договора ОСАГО без включения их в полис.

Причины связаны с особенностями ведения бизнеса, в их числе:

- Каждый страховщик ежегодно утверждает план страховых сборов (премий) для компании в целом. Исходя из него, получают план сборов все подразделения и сотрудники страховщика. Невыполнение плана влечёт снижение забортных плат и отсутствие премий.

- Планы предусматривают разделение по сборам для каждого страхового продукта, что также влияет на показатели работы отдельно взятого центра продаж и работника. Возникает необходимость менее популярные «привязывать» к топовым продуктам, например ОСАГО.

- С появлением обязательных автостраховок установился постоянный входящий поток клиентов, что позволяет увеличить продажу кроссовых полисов. Ежегодное обращение новых автовладельцев – гарантирует увеличение продаж ОСАГО, дополнительных услуг к ним и других страховых продуктов.