Условия выплат

Выплата по ОСАГО предназначена исключительно для пострадавшего в ДТП, а его виновник будет оплачивать ремонт своего автомобиля самостоятельно.

В любом случае, всем участникам необходимо оставаться на месте аварии до приезда полиции и составления протокола, по которому страховая сможет восстановить произошедшее и перевести повреждения в деньги. Эта обязанность также регламентируется ст. 12.27 КОАП РФ, нарушение которой может обернуться лишением прав на год-полтора или арестом на 15 суток

Важно не только не покидать место ДТП, но и не передвигать автомобили и предметы, которые относятся к аварии (например, детали запчастей или ограждений).

В выплате по КАСКО могут отказать, если:

- в крови водителя найдут алкоголь или следы наркотиков – потому что страховые компании требуют ответственного отношения к закону;

- у автомобиля не будет карточки техосмотра – потому что состояние ТС фактически может не соответствовать заявленному при расчете рыночной стоимости, что обесценивает договор;

- полицию вызвали не сразу после ДТП – здесь работают те же правила, что и в случае с ОСАГО;

- подписано заявление о том, что претензий к другим участникам аварии нет – соответственно, нет и виновников, с которых страховая могла бы взыскать ущерб;

- произведен полный или частичный ремонт ТС – после этого обычно невозможно корректно оценить ущерб.

Также всегда остается вероятность разночтений в условиях конкретного договора, поэтому обсуждать спорные пункты лучше со страховым агентом до подписания документа.

Знак аварийной остановки на фоне ДТП

Что такое частичное автострахование?

Частичное КАСКО – страховка покроет ущерб от повреждений или полной гибели ТС в результате определенных вами заранее случаев, которые привели к нанесению ущерба. Частичное включает в себя неполный список вышеперечисленных случаев страхования транспортных средств. Вы на основе своих желаний и опыта вождения, если таковой есть, выбираете необходимые случаи, на которые нужно страхование для авто.

Такой вид неполной страховки дешевле, чем полное страхование. Выбрав частичную страховку, следует быть уверенным в выбранных страховых случаях. Поломки, вызванные по другим причинам, компенсироваться страховой фирмой не будут и полностью возлагаются под вашу личную ответственность.

Водители ТС при неполном КАСКО чаще всего выбирают страховку от:

- Угона или хищения.

- Ущерба, с перечислением конкретных причин, повлекших за собой поломку.

Страховые компании могут не включать угон и хищение в список случаев страхования.

Вместо этого они предлагают компенсации в случаях:

- Столкновение, наезд, опрокидывание машины, а также возгорание в результате ДТП.

- Попадание автомобиля в воду и провала под лед.

- Случаи поломок, вызванные камнями отрекошетившими от колес другого транспортного средства, обвалом мостов, дорожной полосы, переходов и др.

- Ущерб, нанесенный машине во время пожара, молнии, взрыва и др.

- Стихийные катаклизмы такие, как землетрясение, обвал, оползень, потоп, ураган, шторм, смерч, и другие непредсказуемые и непривычные для местности проживания природных явлений.

- Попадание на транспортное средство каких-либо предметов, падающих деревьев, снежных комков, льда и других.

- Агрессивное поведение животных.

Полный список страховых пунктов необходимо оговорить с представителем СК заранее. Существует сокращенный страховой список случаев при неполном КАСКО, который включает только часть из вышеперечисленного.

Подводные камни

Планируя оформить полис КАСКО, стоит ознакомиться с возможными подводными камнями услуги:

В договоре страхования указываются сроки обращения за страховой выплатой. Как правило, отводится всего несколько дней, поэтому не стоит тянуть время, иначе в выплате будет отказано.

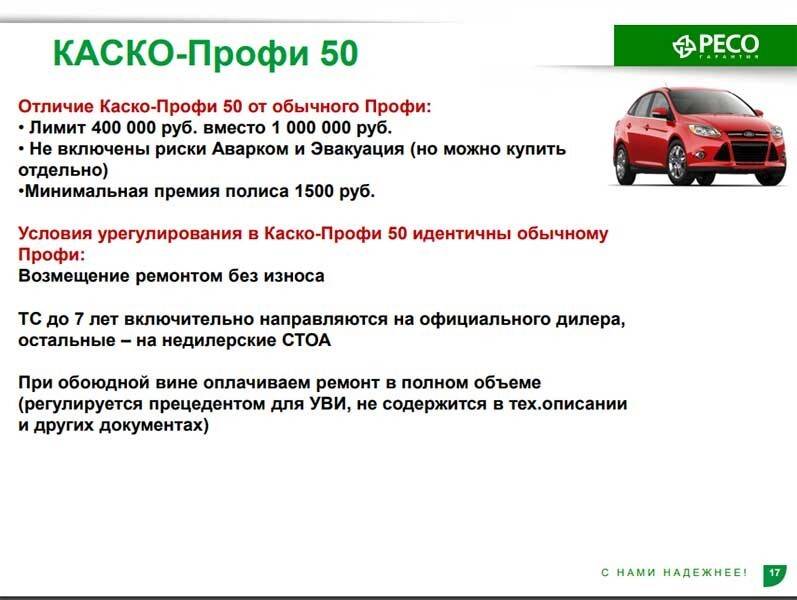

Одним из отличий КАСКО от ОСАГО является возможность самостоятельного выбора способа получения страховой выплаты. Это может быть выплата деньгами, направление в СТО страховщика или оплата счета после проведенного ремонта силами страхователя.

Чаще всего споры возникают по поводу тотальной гибели авто. Машина не подлежит восстановлению при условии, что затраты на ремонт превышают 70% ее текущей стоимости. Однако страховщикам тотал не выгоден, поэтому многие пытаются вернуть к жизни машины, которые уже нельзя эксплуатировать.

При заключении договора сразу оговариваются условия расчета суммы страховой выплаты — с учетом износа деталей или без. Второй вариант выгоднее, в противном случае часть стоимости ремонта придется вносить самостоятельно.

Страхование КАСКО не требует спешки. Нужно внимательно читать условия договора и сразу уточнять непонятные моменты, чтобы в последующем избежать конфликтов со страховщиком.

Источник изображения: avtome.ru

Трактовка термина

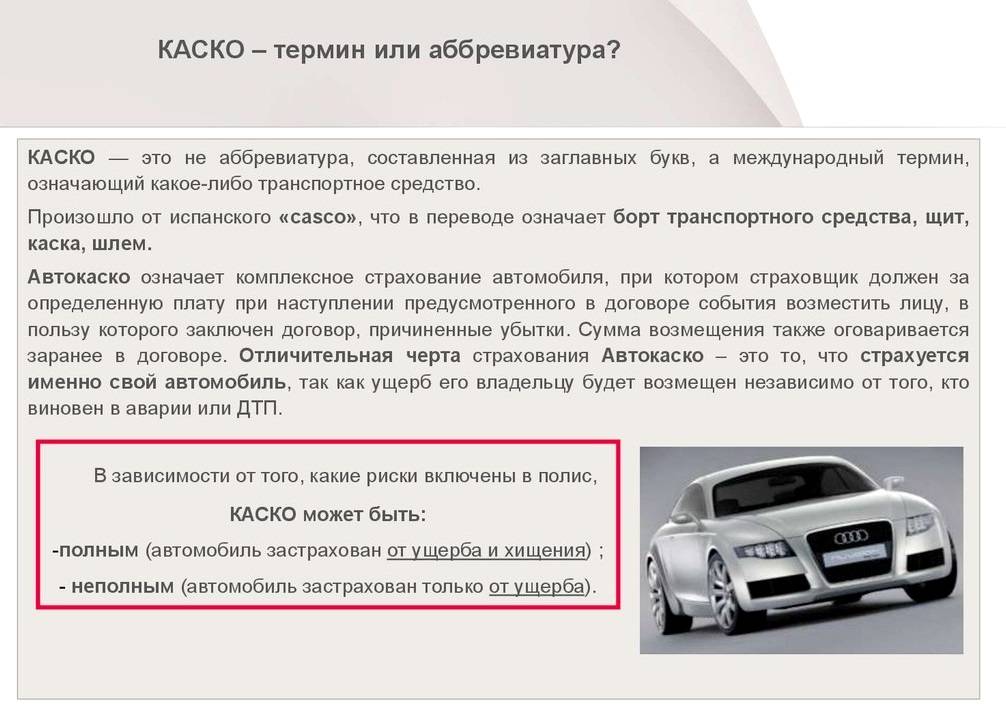

Многие ломают себе голову, как расшифровывается каско. Все довольно просто. Это никакая не аббревиатура, как может показаться на первый взгляд. Термин взят с итальянского casco, в переводе на русский звучит как «шлем», «борт».

Суть его довольно ясна: после приобретения этой страховки именно собственное транспортное средство получает дополнительную защиту.

По сути каско – это добровольное страхование транспортного средства, которое, в зависимости от условий договора, защищает владельца от риска угона, понесенного ущерба или и того, и другого.

Соответственно, страховка может быть частичной или полной, по желанию клиента.

С франшизой или без

При выборе программы страхования предлагается оформить полис с франшизой. Франшиза — это сумма, являющаяся частью страховой премии, которую страхователь выплачивает самостоятельно. Например, если размер франшизы составляет 10 000 руб, а причиненный ущерб составляет 60 000 руб, то страховая выплатит только 50 000 руб.

Существует несколько видов франшиз:

- Условная. В договоре страхования указывается определенная сумма, которая определяет минимальный размер ущерба авто. Если повреждения получения на сумму, равную или меньше размера франшизы, то ремонт оплачивает владелец авто. Если же ущерб превышает размер франшизы, то ремонт оплачивается страховой компанией.

- Безусловная. Речь идет о франшизе, определяющей сумму, которую страхователь должен потратить на ремонт автомобиля самостоятельно. Это может быть либо фиксированная сумма, либо сумма в процентном соотношении от размера ущерба.

- Временная. Особый вид франшизы, позволяющий получить выплату только при наступлении страхового случая в определенный промежуток времени (например, ночью).

- Льготная. При этой франшизе сторонами определяется условия для отказа в получении страховой выплаты. Например, если виновником ДТП стал другой участник дорожного движения, то выплата не будет сделана.

Основным преимуществом применения франшизы является снижение стоимости страховки. Вот примерная стоимость полиса на автомобиль, рассмотренный ранее.

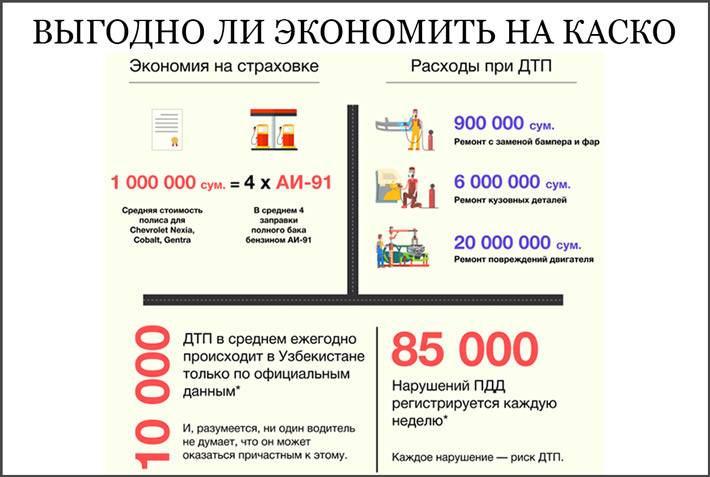

Как сэкономить на КАСКО?

Рассмотрим варианты, как сэкономить на КАСКО:

- Приобретение полисов ОСАГО и КАСКО у одного страховщика. Страховые компании даже готовы снижать тарифы для тех, кто покупает два типа автостраховки.

- Застраховать транспортное средство можно частично. Если дома есть гараж, а на работе – охраняемая стоянка, то стоит застраховаться только по риску «Ущерб». Или наоборот, если на дорогах вы в своих силах уверены, то выбирайте риск «Угон», если ни днем, ни ночью нет охраняемого места парковки.

- Выбирайте правильно лиц, допущенных к управлению своего автомобиля. Водителей с минимальным стажем лучше не допускать за руль своего транспортного средства, ведь по статистике 75% всех аварий происходит с теми, у кого нет и 3-х лет стажа. При этом в полис ОСАГО можно вписать любых водителей, так как разница на ОСАГО не будет так значительна.

- Рассмотрите варианты страхования авто с франшизой. Но помните, что франшиза – это та часть убытка, которую страховщики не выплатят, зато цена на КАСКО заметно снизится. Франшиза бывает двух видов, может иметь разные суммы, поэтому перед заключением договора страхования обязательно все выясните у сотрудников страховой компании.

- Компенсация расходов в денежном виде при наступлении страхового события позволит немного сэкономить на КАСКО, так как страховые компании всегда применяют повышающие коэффициента за ремонт на сервисе.

- Единовременная и наличная оплата также могут влиять на стоимость КАСКО у некоторых страховщиков.

Из чего складывается стоимость

Рассматривая условия по КАСКО, стоит особое внимание уделить стоимости документы. А рассчитать цену полиса можно по следующим критериям:

- Возраст водителя (минимальное ограничение данного показателя – 18 лет. А вот для граждан, старше 21 года, размер тарифов несколько уменьшается, по сравнению с ценой полиса для новичков и пенсионеров);

- Стаж вождения (поскольку у опытных водителей шанс разбиться на собственном автомобиле ниже, чем у дилетантов, то ставка по КАСКО для них заметно уменьшается);

- Возрастной ценз движимой собственности (для техники с большим пробегом зачастую действуют завышенные тарифы. При наличии очень старых авто агенты и вовсе могут подписать отказ от обеспечения финансовой защиты);

- Франшиза (заморозив конкретную сумму средств, которую СК может не выплачивать клиенту при возмещении ущерба, цену КАСКО получится несколько снизить. Но помните, что мелкие расходы, не дотягивающие до установленного показателя франшизы, вам придется оплачивать самостоятельно. А потому, если вы обладаете высоким риском поцарапать или помять свое авто, от подобной экономии лучше отказаться);

- Количество водителей (при вписывании в договор нескольких лиц, имеющих допуск к управлению застрахованным ТС, расчет стоимости будет проводиться по самому неопытному из них);

- Регион фактического места проживания (для граждан, эксплуатирующих свою машину в условиях плотного городского потока предусматривается повышенный тариф. А вот для жителей поселков и ПГТ ставка существенно занижается);

- Марка и модель самоходной техники (учитывается базовая стоимость ТС, его статистика по хищениям, мощность мотора и простота обслуживания);

- Наличие охранной системы (ввиду того, что транспортные средства с сигнализацией угнать намного тяжелее, для их владельцев СК предлагают скидку на оформление лицензии).

Что такое франшиза? Кому подходит страхование с франшизой?

Любая солидная компания предлагает клиентам использовать при автостраховании КАСКО франшизу. Франшиза – это невыплачиваемая часть страхового возмещения. Она бывает условная и безусловная, может выражаться в процентах от страховой суммы или в конкретной величине.

Условная франшиза предполагает, что если размер ущерба меньше размера франшизы, то страхователь не получает ничего. Но в случаях, когда ущерб превышает размер зафиксированной в договоре франшизы, страхователь получает возмещение по КАСКО в полном объеме.

Безусловная франшиза действует независимо от суммы ущерба, то есть любая выплата уменьшается на размер франшизы.

Вид и размер франшизы напрямую влияют на стоимость полиса и последующие выплаты по АВТОКАСКО, поэтому подойти к её использованию следует серьезно. Франшиза позволит существенно сэкономить аккуратному и опытному водителю. Если же клиент не уверен в себе, вписанных водителях, хотел бы получать полное возмещение за любой, даже самый незначительный ущерб, лучше купить полис без франшизы. В любом случае разумнее рассчитать на калькуляторе цену полиса без франшизы и с франшизой.

Как сделать КАСКО дешевле?

Стоимость полиса КАСКО рассчитывается для каждого клиента индивидуально – страховая компания оценивает уровень рисков, и исходя из них, определяет страховой тариф и премию. Учитывая, что страховка может обойтись в десятки тысяч рублей, даже экономия в 10% будет уже очень ощутимой, и сэкономить на страховке все же можно.

Первый и самый очевидный способ – это оформить полис КАСКО с франшизой. Франшиза – это определенная сумма, на которую при наступлении страхового случая уменьшается сумма выплаты. Франшиза бывает двух видов:

- условная – если сумма ущерба больше, чем франшиза, страховая компания покрывает весь ущерб (а если меньше – не выплачивает ничего);

- безусловная – сумма франшизы отнимается от суммы страхового возмещения (а если она меньше, чем ущерб – то страховщик не выплачивает ничего).

Франшиза устанавливается в твердой сумме – например, 15 000 рублей. Это означает, что если водитель попадет в ДТП, где сумма ущерба будет меньше, он не получит от страховой компании ни копейки. При ущербе на 20 тысяч рублей владелец КАСКО с условной франшизой получит все 20 тысяч рублей, а с безусловной – только 5 тысяч.

Оформление КАСКО с франшизой снижает стоимость полиса на 15-20%. Чем больше франшиза (особенно безусловная), тем дешевле будет стоить полис. Для страховщика это выгодно, потому что он не будет нести расходы на экспертизу и мелкий ремонт, что позволит ему снизить цены на страховки.

Другие способы сделать страховку дешевле не такие очевидные – о некоторых из них нам рассказали в пресс-службе СберАвто:

- ограничить круг водителей, допущенных к управлению. Если допустить за руль неопытного молодого водителя, это резко поднимает стоимость полиса – даже если по факту он ни разу не сядет за руль. Поэтому лучше сразу подумать, кто будет чаще пользоваться автомобилем, а кого обычно вписывали «на всякий случай» – и максимально урезать список допущенных;

- ограничить условия страховки. Сейчас можно выбирать самые разные опции – например, КАСКО может ограничиваться по пробегу или по дням недели (если автомобилем пользуются редко, ездят недалеко и только по выходным);

- отказаться от дополнительных привилегий. Иногда страховщики включают в страховое покрытие дополнительные услуги – например, бесплатного аварийного комиссара или оформление европротокола на месте ДТП. Все это можно сделать самостоятельно или вызвать ГИБДД, а отказ от лишних сервисов сэкономит внушительную сумму;

- купить страховку онлайн и подобрать акционные предложения. Такими предложениями могут быть, например, одновременная покупка полисов ОСАГО и КАСКО с общей скидкой, а также другие скидки и спецпредложения. А оформление полиса онлайн стоит дешевле, потому что страховщик не тратится на офис и зарплату сотрудников.

А не так давно появилась еще одна возможность сэкономить – установив в свой автомобиль модуль телематики. Страховая компания устанавливает в автомобили специальные датчики, которые через GPS отслеживают движение автомобиля – в том числе ускорения, торможение, общий пробег и скорость. И если водитель водит слишком опасно или наезжает более 20 тысяч километров за год, ему могут поднять стоимость полиса. А если он водит аккуратно и немного, то страховка для него будет дешевле. Например, Ингосстрах предлагает для таких водителей скидки до 30% (при том, что и установка модуля тоже бесплатна).

Есть еще кое-что, что в силах владельца автомобиля – Дмитрий Мольков советует установить на автомобиль качественную противоугонную систему, это снизит стоимость КАСКО, так как сокращает риски угона автомобиля

Правда, скорее всего, придется предъявить страховщику документ из авторизованного сервиса по установке таких систем (ее крайне важно правильно установить, поэтому «гаражный» сервис – не вариант

Как работают при ДТП?

При наступлении страхового случая по ОСАГО выплаты могут быть произведены наличными, безналичным переводом или путем оплаты ремонта автомобиля. Средства могут быть выданы лишь после оценки ущерба в результате аварии и составления акта об этом.

Если виновник ДТП – владелец полиса, пострадавшим нужно обратиться в страховую компании, которая оценит ущерб и возместит расходы на ремонт машины и лечение. Автовладелец в этом случае ничего не получает, но он не должен будет ничего компенсировать пострадавшим собственными средствами.

Однако если страховщик выплатил потерпевшим максимально установленную сумму в 400 000 рублей, но этого недостаточно, то владелец полиса должен доплачивать недостающую часть. Если виновников ДТП несколько, величина компенсации для каждого из них определяется судом.

Выплаты по КАСКО будут произведены даже в том случае, если владелец полиса является виновником аварии, или если он повредил машину при других обстоятельствах. В том числе полис страхует от угона, стихийных бедствий и так далее.

Не полагается компенсация, если причинение вреда авто было умышленным, водитель управлял машиной в состоянии алкогольного либо наркотического опьянения, или если страховой случай наступил не в зоне действия страховки.

Ущерб фиксируется, проводится оценка повреждений.

Если все условия соблюдены, владелец полиса получает денежную компенсацию или ремонт автомобиля за счет страховой компании.

Правила страхования КАСКО: на что обратить внимание?

Рассчитанная на калькуляторе стоимость полиса не должна быть решающим фактором при выборе компании. Дешевое КАСКО может оказаться ловушкой для неискушенного водителя и привести его в дальнейшем к проблемам при урегулировании убытков

Помимо влияющих на стоимость страховки факторов, изложенных выше, есть в правилах КАСКО еще несколько моментов, которым следует уделить особое внимание:

- Требования к хранению автомобиля в ночное время. У большинства компаний такие требования отсутствуют. А если они все-таки прописаны в правилах, следует понимать, что далеко не все автостоянки имеют статус охраняемых и могут выдать подтверждающие это документы.

- В правилах страхования должны быть четкие определения терминов «ущерб», «угон», «хищение» и «полная гибель автомобиля». Случается, что компания не раскрывает полностью смысла этих понятий, что позволяет ей в спорных ситуациях отказать в компенсации ущерба.

- Разделы правил с исключениями из страхового покрытия (какие случаи не являются страховыми) очень важны, так как подробно разъясняют, в каких ситуациях автовладелец останется без выплаты.

- Раздел «Обязанности сторон» регулирует взаимоотношения компании и клиента при возникновении страхового события (в какие сроки и каким способом страхователь должен известить компанию о событии, имеющем признаки страхового). Невыполнение требований компании влечет отказ в страховом возмещении.

- Нормы амортизационного износа в каждой компании свои. От них зависит размер выплаты по рискам «угон» и «полная конструктивная гибель».

- При страховании по полному КАСКО правила большинства компаний предполагают отказ в возмещении при угоне ТС, если клиент не предоставит страховщику документы на авто, все комплекты ключей зажигания и брелоков от охранных сигнализаций.

- Правила компаний по-разному регламентируют покупку КАСКО на новый автомобиль. У большинства страховщиков риск угон или хищение начинает действовать только с момента постановки ТС на учет в ГИБДД.

Частные случаи

Продолжаем выяснять, обязательно ли оформлять КАСКО. Для транспорта, который приобретается за личные денежные средства, такого понятия как «обязательное страхование» нет, поскольку никто не может заставить человека оформить себе полис вне зависимости от того, что говорят менеджеры автосалона, куда он обратился. Единственный вид страхования, который обязателен для всех, – это ОСАГО, и без такого полиса водитель не имеет права управления своим авто, без риска получить штраф от сотрудников ГИБДД.

Тарифы на полис КАСКО в каждой компании устанавливаются отдельно, и вполне естественно, что цена данной страховки зачастую многим автовладельцам оказывается не по карману. Страховые организации при этом гарантируют, что при возникновении ДТП или иного негативного события владельцу авто выплатят полную компенсацию ущерба.

Многие люди при этом не могут сразу погасить стоимость авто, в связи с чем приобретают его в кредит. Это довольно удобное решение для тех, кому необходима машина уже сейчас, но при этом полной суммы на покупку нет. Чаще всего при оформлении кредита банки в качестве обязательного пункта указывают оформление КАСКО, и это вполне понятное и оправданное решение, ведь это помогает избавиться от рисков для обеих сторон соглашения.

При этом нужно отметить, что банки часто предлагают свои варианты страхования, и лучшим вариантом будет не соглашаться на такие условия, а постараться найти такого страховщика, который оформит страховой полис на более выгодных условиях.

В большинстве случаев, если клиент интересуется, обязательно ли делать КАСКО, ему в банке говорят о том, что данное требование нужно выполнить только в течение первого года. При этом все понимают, что повредить или угнать автомобиль могут в любой момент. Страховой случай зачастую наступает неожиданно.

В чем разница каско и ОСАГО?

В отличие от каско, ОСАГО является обязательным видом страхования. И это не единственное существенное отличие. Для четкого понимания обоих понятий рассмотрим простой пример.

Водитель из-за своей невнимательности не уступил дорогу автомобилисту, движущемуся по главной дороге. В результате произошло дорожно-транспортное происшествие. Благодаря полису ОСАГО, страхующему автогражданскую ответственность, метаться в поисках суммы денег, необходимой для компенсации ущерба пострадавшей стороне, не придется.

Имея же еще и страховку каско, водитель дополнительно получает возмещение убытков на ремонт собственного авто.

Очень удобно, ведь вносить ежемесячные платежи, делая небольшие отчисления с каждой зарплаты, намного проще, чем вывести с семейного бюджета крупную сумму, которой, в большинстве случаев, может и вовсе не оказаться.

Поэтому ответ на стандартный вопрос клиентов, интересующихся, если есть каско, нужно ли ОСАГО и наоборот, напрашивается сам собой. Надежнее всего приобрести оба полиса. Так получится застраховать как свою автогражданскую ответственность, так и собственное транспортное средство.

Что нужно знать перед оформлением полиса КАСКО

Каждый владелец автомобиля должен знать как можно больше информации о полисах КАСКО: что это такое, какие дает преимущества, как можно сэкономить. Перед заключением договора следует сразу спросить у сотрудников страховой компании, что делать в той или иной ситуации, как уведомить страховщика о страховом случае, какие нужны справки и т.д.

Также вам, наверняка, будет интересно узнать, какую страховку лучше выбрать при ДТП – КАСКО или ОСАГО?

Страховых компаний, которые занимаются автострахованием на нашем рынке, огромное количество. Лидерами являются Росгосстрах, Ингосстрах, АльфаСтрахование, Ресо, Согласие. Эти страховые компании уже давно работают на рынке, имеют крупных клиентов и хорошую репутацию. Цены у них выше, чем у мелких региональных компаний, но зато они предлагают услуги отличного качества.

Также при выборе программы по КАСКО можно обратиться к помощи страхового агента или квалифицированного брокера, которые произведут расчеты сразу по нескольким страховым компаниям. Однако следует помнить, что платить за КАСКО придется из своего кармана, поэтому решать где застраховать машину нужно самостоятельно.

Сущность оформления КАСКО с франшизой

КАСКО с франшизой — это сумма, которая оплачивается собственником транспортного средства своими силами в случае наступления страховой ситуации. Размер самой франшизы и ее присутствие в договоре страховщик обязан заранее обсудить с клиентом, еще до оформления полиса КАСКО.

Сегодня существует две основные разновидности такой услуги. Они подразделяются на условную и безусловную. Условная франшиза предусматривает покрытие убытков в полном объеме за страховой случай. Производится выплата только, если размер страховки превышает установленную сумму франшизы. Любые другие повреждения при этом, не выходящие за рамки договора франшизы, полностью выплачиваются автовладельцем.

Именно по этой причине сейчас более распространена безусловная франшиза. Она обязует владельца ТС все затраты, связанные с ДТП, оплачивать самостоятельно, но в пределах суммы, указанной в договоре. А все что свыше должен будет оплатить страховщик.

Безусловная разновидность франшизы дает возможность уменьшить общую стоимость полиса. При этом здесь все зависит от суммы. Чем больше она будет, тем дешевле будет стоить КАСКО.

Покупка подобной франшизы довольно актуальна в случае, когда вы осторожно водите авто, имеете большой стаж, который позволяет вам не попадать в ДТП, а также, если вы предпочитаете оставлять ТС на платной стоянке или в собственном гараже. Помимо этого, задуматься о приобретении такой услуги стоит, если размер скидки значительно выше размера франшизы

Несмотря на огромное количество достоинств, франшиза более выгодна для страховщика, а не является способом экономии средств на полисе КАСКО. Поэтому здесь необходимо понимать особенности оформления франшизы, чтобы знать при каком объеме ее стоит оформить и нужно ли это вообще.