Алименты чужой жене

Два года назад у 52-летнего слесаря из башкирского города Благовещенска Сергея Никитина неожиданно арестовали банковский счёт, а также стали ежемесячно вычитать половину зарплаты. Как выяснилось, судебные приставы перепутали Никитина с его полным тёзкой из Волгоградской области — злостным неплательщиком алиментов. Никитин пытался доказать свою правоту в суде, писал жалобы в прокуратуру, банк. Однако его счета по-прежнему арестованы, а взысканные средства не возвращены.

По словам Сергея, в мае 2016 года он получил неполную зарплату.

«Стал разбираться, как я оказался должником, — рассказывает Сергей Никитин, — и выяснилось, что у меня в Волгограде есть жена, которой я обязан платить алименты, а также квартира, за которой накопились долги по коммунальным услугам. В Волгоградской области я никогда не был, жены у меня там нет, а должником является мой полный тёзка, прописанный в городе Волжском».

Мужчина также обнаружил, что с его счетов списано более 150 тыс. рублей, которые он длительное время копил на покупку автомобиля.

Решить проблему попытался работодатель Никитина — ООО «Спецсервисремонт». Компания получала постановления о взыскании его дохода в пользу ООО «Расчётный центр Волжский». В ноябре 2017 года сотрудники бухгалтерии «Спецсервисремонта» написали в расчётный центр официальное письмо, в котором сообщили, что к ним пришло постановление на Никитина, проживающего в городе Волжском.

«Наш Никитин Сергей Николаевич, работающий в ООО «Спецсервисремонт» в городе Уфе, никогда не проживал в городе Волжском. Произошла какая-то ошибка или его перепутали с другим однофамильцем. Так почему вышеуказанный гражданин должен оплачивать задолженность за другого человека?» — отмечалось в письме. Но постановления продолжали приходить.

Тогда Сергей обратился в отделение судебных приставов в Уфе. Оттуда его направили в Волжский ГОСП №1, который занимался исполнительным производством в отношении Никитина, прописанного в Волгоградской области.

Приставы также предложили Никитину обратиться в ОАО «Банк Уралсиб», чтобы уточнить правомерность списания денежных средств с расчётного счета.

Никитин написал заявление в банк. Специалисты организации подтвердили, что на его счета наложен арест, и с мая по сентябрь 2016 года Волжский городской отдел судебных приставов (ГОСП) №1 списал с них 155,2 тыс. рублей в рамках исполнительного производства. Чтобы помочь своему клиенту, сотрудники банка направили приставам просьбу провести проверку идентификационных данных должника, а также в случае неправомерности взыскания вернуть средства. Однако проблему решить не удалось.

Необходимые меры

Если банк подал в суд для взыскания долга по автокредиту, заемщик должен предпринять определенные меры, чтобы разрешить проблемную ситуацию.

Как действовать

Суд по автокредиту за неуплату, как правило, редко проходит без оценки стоимости автомобиля. Оценка осуществляется с целью определения реальной стоимости транспортного средства. Для этого суд назначает специальную экспертизу.

В соответствии с действующим законодательством заемщик может выдвинуть и предложить кандидатуру эксперта или центр экспертиз. Для этого достаточно получить от соответствующего эксперта или экспертного учреждения гарантийное письмо. Как правило, суд удовлетворяет подобные ходатайства, и экспертизу проводит выбранный ответчиком эксперт.

Нюансы процесса

Если банк подал в суд с целью взыскания задолженности по автокредиту, то заемщик должен быть готов к тому, что суд наложит арест на автомобиль. Кроме того банки, как правило, требуют выплаты значительно большой суммы: к сумме кредита прибавляются также штрафные санкции.

В подобных случаях деньги, полученные от продажи автомобиля, могут не покрыть сумму долга полностью. Это значит, что остальную сумму долга должны взыскать за счет другого имущества должника, и судебные приставы могут наложить арест на зарплату, банковские счета заемщика.

Алгоритм в помощь

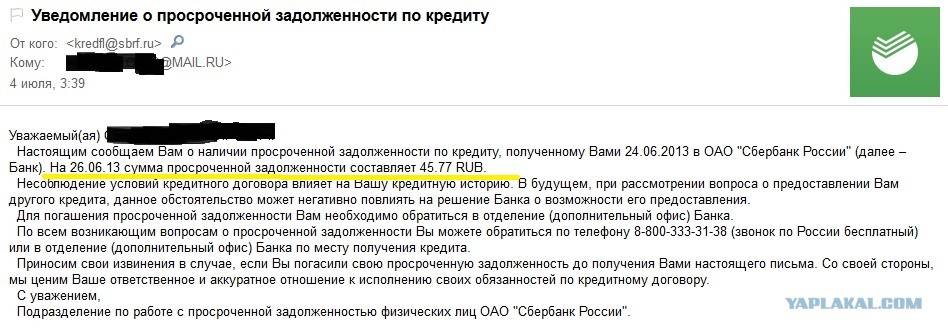

Просрочка не всегда значит судебное разбирательство: как правило, банки не обращаются в суд после первой просрочки. В частности, при задержке 1-7 дней банк оповещает клиента о наличии просроченной кредитной задолженности.

Банки используют следующие способы оповещения:

- смс;

- звонок;

- отправка письма на эл.почту.

Банки с пониманием относятся к столь незначительным задержкам и как правило, не предпринимают более серьезных мер. Но за каждый день просрочки начисляются пени.

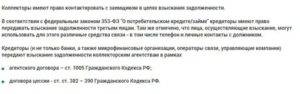

Также могут поступать звонки на работу и т.д. Может быть выслано письмо с требованием о погашении задолженности. Некоторые банки обращаются за помощью к коллекторам.

Если задержка платежей составляет более 60 дней, то банк обращается в суд. Заемщик в этом случае получает повестку из суда, в которой указаны время и место проведения судебного заседания.

Как избежать возникновения долга?

Какие меры принимают приставы?

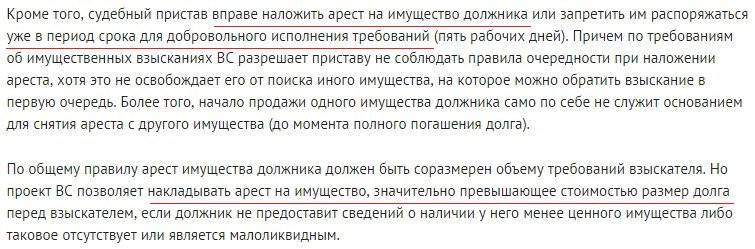

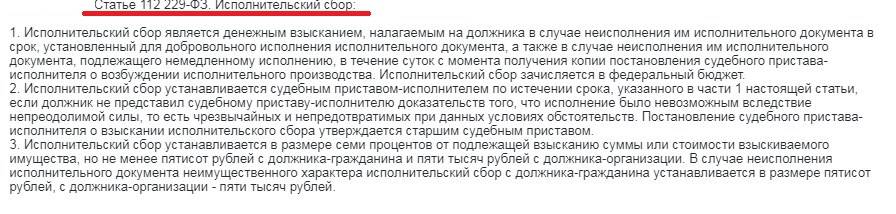

Приставы открывают производство, в рамках которого пытаются вернуть кредитору его деньги. Для этого они сначала направляют должнику уведомление, предлагая добровольно погасить задолженность в указанные сроки. Как показывает практика, для должника выгоднее уже на этом этапе рассчитаться по своим обязательствам, потому что дальше к сумме долга может добавиться специальный сбор. Он составляет 7%. Для гражданина, который и так испытывает финансовые сложности, такая пошлина может стать серьезным испытанием.

Если гражданин не вернул долг в сроки, предоставленные для добровольного исполнения обязательств, то включается тяжелая артиллерия. Обычно приставы начинают свою работу с проверки банковских счетов. Это могут быть вклады, зарплатные карты. Если на них есть необходимая сумма, то приставы просто списывают деньги и закрывают тем самым вопрос.

Если на счете средств не хватает, то пристав может наложить арест. Все поступающие на такой счет суммы будут заморожены. Клиент не сможет воспользоваться деньгами.

Все процедуры с банковскими счетами происходят в онлайн-режиме, благодаря электронной системе. Поэтому приставы начинают всегда с проверки счетов. Для них это просто и эффективно.

Кроме счетов, приставы по своим базам проверяют наличие у должника недвижимости, ценных активов и т.д. Если у должника есть автомобиль, то пристав может запретить регистрационные действия с имуществом. В случае необходимости пристав может эвакуировать машину на специальную стоянку, а затем продать с торгов.

⚡ Раздел кредитов при разводе

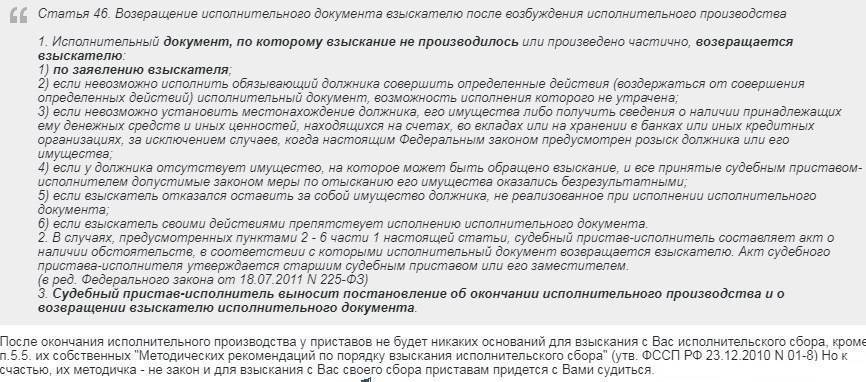

Как поступают приставы, если у должника ничего нет?

Что будет дальше?

Закрытие дела у приставов еще не означает того, что гражданин теперь освобождается от всех долгов. Все долговые обязательства остаются и только кредитор может решить, что с ними делать дальше.

В целом закон указывает, что кредитор, которому вернули документ из-за невозможности его исполнить, имеет право обратиться к приставам повторно в рамках срока действия документа. Таким образом, если кредитор через некоторое время обнаружит, что должник, например, обзавелся ценным имуществом и другими активами, то может снова прийти к приставам для запуска производства. И приставы будут вынуждены опять открыть дело и проверить финансовое положение неплательщика.

Так обычно поступают частные кредиторы. Их понять можно, они не хотят терять свои деньги. А вот, если брать МФО и банки, то в силу масштабов своего бизнеса они не могут себе позволить тратить столько времени и сил на взыскание каждого долга. Поэтому после возврата исполнительного листа организации либо просто списывают долг гражданину, либо продают этот безнадежный долг коллекторам в общем портфеле плохих долгов.

Могут ли забрать машину за кредит, если его не платить?

Да. Это и есть разновидность гражданского дела. Причём, речь не обязательно должна идти об автокредите – при невыплате любого кредита, займа и прочих обязательств взыскать долг могут за счёт автомобиля должника. Но только приставы. И разница между простым кредитом и автокредитом, когда автомобиль в залоге, есть.

За простой кредит автомобиль реализуется (продаётся с аукциона) самими приставами, а вырученные деньги идут в счёт погашения задолженности. Разница далее поступает на счёт должника.

В случае автокредита, где машина находится в залоге у банка схема немного другая, но и здесь банк просто так не может отнять автомобиль. Сначала банк обязан обратиться в суд для вынесения постановления о взыскании средств в должника. Как и во всех схемах выше, по решению суда исполнительный лист уходит приставам.

Но разница здесь в том, что арестованное авто, которое забрали приставы у должника, реализуется не самими судебными приставами, а передаётся в банк, и уже банк её реализует как залоговое имущество. При этом, покупатель может перечислять деньги и на счёт непосредственно должника, но вот только именно в этом же банке, а должник будет иметь второстепенный доступ к счёту – в приоритете будет списание задолженности за счёт отобранного и проданного автомобиля в залоге.

Накладывали арест по очереди

В похожей ситуации оказался житель Владимирской области Владимир Смирнов. У него проблемы с ФССП начались пять лет назад, когда его персональные данные полностью совпали с данными жителя города Кстово Нижегородской области.

«Сначала мы узнали о должнике-однофамильце, когда у него был долг 500 рублей по кредитной карте, — рассказывает жена пострадавшего Екатерина Смирнова. — При этом у моего мужа по кредитной карте никогда не было задолженностей».

Однажды родителям Владимира позвонили и сообщили, что их сын является должником. По словам Екатерины, звонили с периодичностью в две недели.

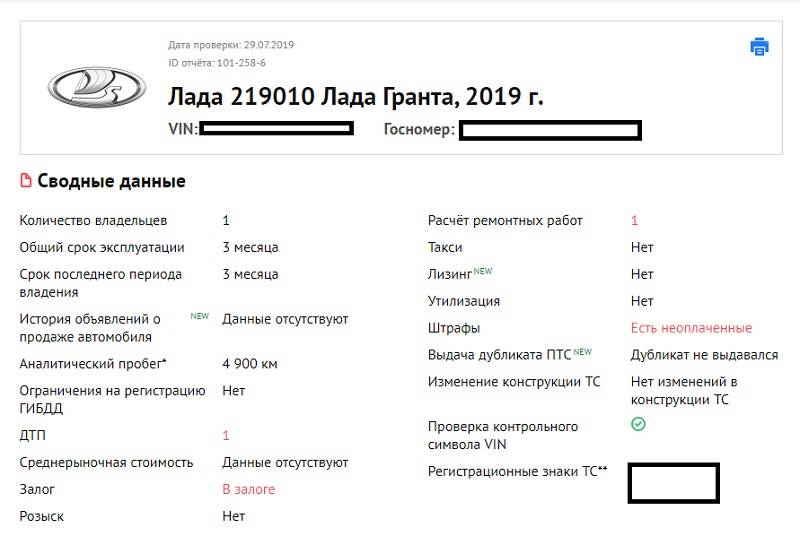

«Мы постоянно ходили в Сбербанк: то в одно отделение, то в другое, — вспоминает девушка. — Года два всё это продолжалось. В 2015 году мы продали машину. Приехали в ГИБДД, а там нам сообщили, что на машину наложили арест, а исполнительное производство заведено в городе Кстово».

После проверки паспортных данных и документов на автомобиль арест был снят, но через два месяца вновь наложен.

По словам Екатерины, постановления об отмене исполнительного производства приходили, но в ГИБДД сообщали, что арест не снят.

На протяжении трёх лет супруги пытались снять с учёта проданный автомобиль, за который они продолжали платить налог.

Тёзку Владимира из города Кстово несколько раз штрафовали и лишали прав. Однако санкции накладывали не на должника, а на невиновного человека.

«Когда мы звонили в ФССП, нам говорили, что арест наложили в ГИБДД. В свою очередь, в ГИБДД заявляли, что арест накладывается по данным ФССП и виноваты они», — говорит Екатерина.

После запроса RT с Владимиром Смирновым связались приставы из города Кстово и сняли арест.

«Мужу позвонили приставы из города Кстово и сказали, что постараются сделать всё, чтобы снять ограничения. Сегодня арест был отменён, нам наконец удалось снять автомобиль с учёта в ГИБДД», — поделилась хорошей новостью жена Владимира.

При этом в Федеральной налоговой службе (ФНС) супругам сообщили, что налоги, которые они платили за чужой автомобиль в течение трёх лет, им не пересчитают.

Как должники скрывают свое имущество?

Если автомобиль – единственный источник заработка

Казалось бы, логика очевидна – как должник выплатит долги, если у него заберут единственную возможность заработать на эти долги?!

Тонкость здесь заключается в том, что если машина является основным (не обязательно единственным) источником заработка должника, то забрать её судебные приставы не имеют право. Об этом прямо говорит статья 446 Гражданско-процессуального кодекса.

Но есть ограничение – если у Вас хоть немного дорогой автомобиль, то его уже смогут отнять. По закону, для неприкосновенности машины в отношении изъятия приставами, его стоимость не должна превышать 100 минимальных размеров оплаты труда. Он на 2020 год составляет чуть более 11 тысяч рублей. Соответственно, если Ваша машина стоит больше 1,1 миллиона рублей, то забрать её за долги у Вас уже смогут.

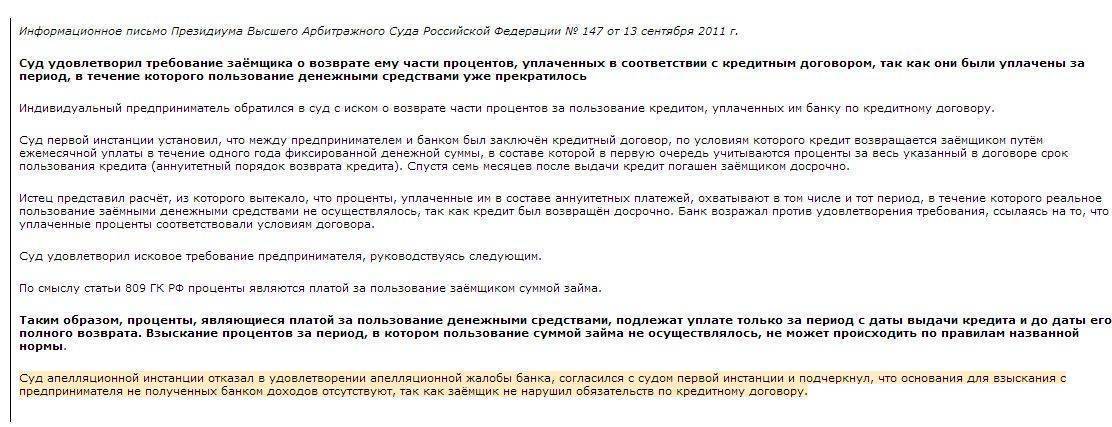

Примеры судебной практики по вопросам автокредитования

Ниже приведены несколько примеров из судебной практики по различным делам.

Возврат страховки

Это – наиболее распространенный случай предъявления искового заявления в суд по инициативе заемщика.

Как правило, все банки требуют обязательного страхования жизни заемщика и предмета залога. Автокредитование не является исключением.

Действующее законодательство гласит, что заемщик имеет право отказаться от нее, но как показывает практика сделать это невозможно в связи с тем, что в предоставлении кредита просто откажут.

Поэтому если у заемщика есть доказательства того, что в банке ему навязали страховку при оформлении кредита, то можно смело обращаться в суд.

Но бывают и случаи, когда суд принимает решение в пользу банка. Суд, объявляя свое решение заявляет, что заемщик сам согласился на предоставление суммы и оплату страховки, поэтому основания для того чтобы произвести возврат суммы страховки просто нет.

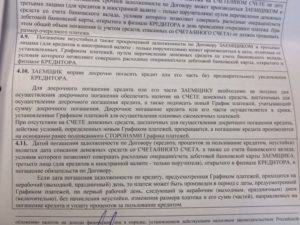

То же самое касается и самого автокредитного договора. Перед тем как его подписать, заемщик должен был его прочесть, а если он прочел и поставил свою подпись, то значит, он согласился со всеми условиями, предложенными ему банком.

Даже если в банк навязал ему страховку. Многие суды придерживаются данного мнения.

С точки зрения законодательного регулирования подобная позиция судов вполне оправдана. О суды не учитывают тот факт, что практически все банки требуют обязательного страхования, и получить кредит без нее заемщик просто не сможет.

По невыплате долга

Это – наиболее распространенное основание для предъявления искового заявления в суд. В соответствии с действующим законодательством банк имеет право обращаться в суд при первой же просрочке по договору кредитования.

На практике же все банки ждут несколько дней, если клиент не выплачивает сумму кредита, ему сперва начинают названивать и требовать выплаты.

После истечения определенного периода времени, если звонки не дают своего результат, то банк отправляет письменное уведомление о необходимости выплаты суммы кредита.

В основном суды удовлетворяют иски банков. Конечно, заемщик может обжаловать решение суда, но это не даст своих результатов.

В основном обжаловать решение суда можно с целью получения дополнительного времени. После вступления решения суда в законную силу, банк получает исполнительный лист, на основании которого возбуждается исполнительное производство.

В этом случае предмет залога – автомобиль будет конфискован и продан в принудительном порядке с целью погашения кредитной задолженности. Это – основная схема судебных разбирательств по невыплате суммы кредита.

Не выполнение кредитором обязательств по договору

По договору автокредитования обязательства имеет не только заемщик, но и кредитор.

Кредитор имеет следующие обязанности:

- сохранять банковскую тайну и личные данные клиента, не передавать их третьим лицам;

- предоставить сумму кредита при подписании договора кредитования;

- осуществлять ведение счетов клиента;

- принимать своевременно осуществленные платежи по кредиту и т.д.

Но на практике очень часто бывают случаи, когда именно банки нарушают условия заключенного договора кредитования. Ниже приведен один пример из практики.

Согласно договору автокредитования клиент должен был внести ежемесячную сумму выплаты 4-ого числа каждого месяца. Клиент пошел в отделение банка в день выплаты и внес соответствующую сумму денег.

Сотрудник банка выдал ему за это квитанцию, подтверждающую факт осуществления выплаты. Но по каким-либо техническим причинам сумма выплаты не была осуществлена, и клиент попал в просрочку.

Клиент подал исковое заявление в суд, которое было удовлетворено. Суд признал факт ненадлежащего выполнения обязанностей кредитора.

Это – далеко не единственный пример из практики, когда суд удовлетворяет иск заемщика.

❗ Что стоит предпринять заранее

Если вы планируете развод, стоит заранее проконсультироваться с юристом, чтобы понять, что вам грозит в случае желания бывшего мужа разделить кредит. При возможности нужно подготовить брачный договор или соглашение о разделе имущества.

Когда к бывшей жене поступают требования о погашении задолженности за мужа со стороны банка, то стоит сообщить в службу взыскания об оформленном или планируемом разводе и о том, что ей ничего не известно о долгах супруга. Также нужно напомнить банку о том, что жена готова платить только после получения соответствующего судебного решения.

Согласно законодательству, взыскание обращается только на личное имущество должника. Банк имеет право обратиться в суд с требованием о выделении доли должника в общем имуществе. Но финансовые организации редко идут на эту меру.

Если жилье является единственным для проживания супругов, то забрать его суд не сможет за исключением случаев, когда квартира является предметом залога по ипотеке. Оптимальным вариантом для жены станет как можно более оперативная продажа совместной квартиры для ее раздела между бывшими супругами. Если проблема с долгами перед банком у бывшего мужа достигнет колоссальных масштабов, то дело может дойти до ареста доли супруга в собственности и продать квартиру будет невозможно до полного погашения кредита.

В случае если супруга-поручитель погасит задолженность за бывшего мужа по залоговому кредиту, например, по ипотеке, то к ней перейдет право собственности на предмет залога.

Имеет ли право на долю в квартире созаемщик по ипотечному договору

Читать

Как спасти ипотечную квартиру, если нет денег оплачивать кредит

Подробнее

Муж решил составить брачный договор уже в браке

Смотреть

Мнение экспертов

«Сейчас таких дел немного по сравнению с тем периодом, когда этот реестр только появился. Дело в том, что попадания машины в залог у добросовестных приобретателей быть не может. То есть по закону она сама должна была проверить и выявить это. Если не узнала, то сама проявила небрежность», — комментирует ситуацию RT адвокат Марат Аманлиев.

По его мнению, в связи с этим шансов на победу в суде у Ребровой не было изначально.

«Она бы выиграла, если бы банк по каким-то причинам сам не внёс в этот реестр сведения о залоге. Тогда бы машину он забрать не смог», — объясняет юрист.

Аманлиев считает, что можно обжаловать решение об отказе в возбуждении уголовного дела, но шансы получить компенсацию от Мальцева всё равно близки к нулю.

«В таких ситуациях нужно либо самому разбираться в тонкостях, либо обращаться к специалисту. Если чувствуете, что не разбираетесь в этих вопросах, лучше обратиться к профессионалу, потратить небольшую сумму на консультацию, чтобы уже точно знать обо всех подводных камнях», — заключил адвокат.

Координатор сообщества «Синие ведёрки» Пётр Шкуматов хорошо знаком с такой схемой обмана.

Он считает отказ полиции расследовать мошенничество предсказуемым.

«Я понимаю, почему полиция не хочет возбуждать дело. Доказывать и выявлять всё это очень трудоёмко, а зачем им почти стопроцентный «висяк»? Так же мошенники работают и по квартирам. Объект передаётся так называемому держале, человеку, который держит её какое-то время в собственности, а потом уже пытается её продать. А покупателю придумывает какую-то историю, что мог купить ту же квартиру в инвестиционных целях — и вот решил реализовать», — говорит эксперт.

Шкуматов полагает, что такие ситуации возникают из-за несовершенства законодательной базы.

«Закон у нас сильно отстаёт от так называемых схематозников. От момента появления новой схемы до того, как её прикроют, может пройти лет пять. Государственный механизм достаточно неповоротливый. Тот же залоговый реестр автомобилей появился в 2014 году, потому что к тому времени схема с продажей кредитных автомобилей стала очень популярной у мошенников», — заявил он.

По словам собеседника RT, до 2014—2015 годов такой способ обмана был обыденным.

«Сейчас, конечно, такие случаи встречаются всё реже и в основном в регионах, где люди менее искушённые в подобных вещах», — говорит он.

Шкуматов констатирует, что формально суд поступил по закону.

Эксперт советует при совершении сделок с недвижимостью и с дорогостоящими автомобилями обязательно проверять на предмет наличия залогов всех владельцев.

«С дешёвыми машинами мошенники связываться не будут, конечно, хлопот больше. Что касается Ирины, то ей можно только посочувствовать. Она сделала, в общем-то, всё, что могла, и если бы проверка по VIN появилась не в 2017 году, а раньше, она бы эту машину не купила. Чтобы не попасть в такую ситуацию, не стоит лениться, нужно проверять машину везде, благо способов сейчас много», — подытожил эксперт.

Что даёт приставам право конфисковать автомобиль и что такое арест?

Такое право на службу судебных приставов возложено Федеральным законом «Об исполнительном производстве» (далее – «ФЗ») 2020 года. Это называется «арестом имущества«. Конкретно статья 80 данного ФЗ говорит следующее:

Машина – это формально и есть имущество – движимое. Также это распространяется, как и всё в данной статье, к мотоциклам, мопедам, скутерам, тракторам и другим видам техники личного пользования.

Но важно понимать, что арест – это не обязательно изъятие машины. Машину приставы отбирают далеко не всегда

Часто она находится на ответственном хранении у должника (то есть её во время реализации разрешают продолжать распоряжаться должнику). А иногда даже просто могут ограничить право пользоваться автомобилем (ч.4 ст. 80 ФЗ).

Как налагается арест?

Порядок наложения ареста на имущество достаточно простой:

- у Вас появляются долги, за которые могут наложить арест на машину и иное имущество,

- по таким долгам формируется судебный приказ или по суду выносится решение с соответствующим исполнительным листом,

- исполнительный лист передаётся приставам,

- служба приставов возбуждает исполнительное производство и выносит постановление об аресте.

Не следует путать арест с конфискацией. Формально это разные вещи, хотя в обоих случаях автомобиль и могут отнять. Конфискация – это процессуальная мера в рамках уголовного права, и исполняется по решению суда по уголовному делу, в отличие от ареста, который исполняется в рамках исполнительного производства в том числе и по административному и гражданскому делам (штрафы, кредит в банке и другие).

Просто так забрать автомобиль на основании простого наличия долгов никто не может! Для этого должны быть соблюдены 2 важные формальности:

- и в рамках этого производства должно быть вынесено постановление об аресте (оно также отображается в результате поиска по ФИО на сайте приставов).

Только по результату постановления в рамках производства приставы могут забрать машину в 2020 году.

Вас также заинтересует:

- Оплата штрафа ГИБДД 1 рубль и он сгорает? Можно ли так и какие последствия?

- Списание штрафов приставами с карты — в каких банках не снимают?

- Штраф за среднюю скорость – законен ли и как обжаловать?

Когда ответственность по долгам мужа распространяется на жену

Долговое бремя кредитных обязательств ложится не только на самого заемщика, но и на поручителей, если таковые имеются. Без видимых причин кредиторы не вправе обязать иное лицо отвечать за неплательщика.

Совершенно иначе обстоят дела у супругов неплательщика

В такой ситуации важно выяснить, отвечает ли жена за долги мужа и можно ли избежать претензий со стороны кредиторов по невыплаченным второй половиной займам

Законодательное обоснование

Не так давно действовала практика полной солидарной ответственности по возникшим в течение брака долгам. То есть отвечать муж и жена перед кредиторами должны были практически в равной степени вне зависимости от целей займа.

Заинтересованные лица, а ими, как правило, выступали банки, вправе были требовать обратить взыскание на общее имущество семьи в случае возникновения неплатежей. Многим подобная ситуация казалась несправедливой. Тем более, если рассматривались случаи, когда долг мужа переходит на жену или наоборот, при условии, что вторая половина тратила заемные средства неправомерно.

Муж и жена не несут ответственности за долги друг друга, хотя имеются некоторые нюансы

Решение Верховного суда от 16 марта 2016 года отменило презумпцию совместной выплаты долгов в отношении супругов. Задолженность по налогам и кредитам перенести на жену или мужа не получится.

Банки больше не вправе требовать погашение от других членов семьи. Задолженность признается общей только в том случае, если будет доказано, что заемные средства были взяты на нужды семьи. При этом предоставить факты и доказательства о семейных тратах придется обвиняемой стороне. Ранее по умолчанию предполагалось, что полученные в банке займы рассматриваются как средства на общие нужды.

Как защитить себя от проблем с долгами супруга

Дополнительно следует выяснить, будет ли жена отвечать за долги мужа, если знала о его предстоящих тратах.

В ситуации, когда деньги шли на личные нужды, дополнительных обязательств у супругов не возникает. Иначе обстоит дело, если семейная пара выступают как созаемщики или поручители друг у друга.

В таком случае образовавшуюся задолженность все же придется погасить, в том числе и сообща.

Об обязанностях супругов по оплате кредитов будет рассказано в видео:

В каких случаях дело доходит до суда

На практике дело доходит до суда в основном по инициативе банка. При этом самая распространенная причина – неуплата кредита и необходимость возврата заемных денежных средств.

Но с каждым днем возрастает число также тех судебных разбирательств, инициаторами которых выступают заемщики. Ниже приведены несколько примеров.

По вине заемщика

Как уже говорилось выше, в основном инициаторами судебного разбирательства являются банки.

Ниже приведены наиболее распространенные случаи обращения в суд с иском против заемщиков:

- банк обращается в суд в случае, когда заемщик отказывается осуществлять оплату за приобретенный автомобиль. При этом банк может предъявить исковое заявление в суд после первой же просрочки;

- автокредит – это целевой кредит и если потратить его не на покупку указанной суммы, то кредитор смело может обращаться в суд и его жалоба будет удовлетворена. На практике бывают случаи, когда заемщик тратит сумму кредита не для покупки транспортного средства;

- в случае если автомобиль не сохранен в надлежащем виде. Именно для этого банк при выдаче займа обязывает заключить договор страхования. Но при утере или при порче транспортного средства банк может потребовать досрочное погашение кредита.

Действующее законодательство гласит, что предмет залога может быть продан в принудительном порядке только на основании соответствующего судебного решения, если иное не предусмотрено соглашением сторон.

Именно поэтому банки обращаются в суд с целью взыскания предмета залога.

Банки предусматривают довольно жесткие условия в договорах об автокредитовании. На практике бывают случаи, когда банк запрещает заемщику совершать определенные операции и действия.

Банк поставил перед заемщиком определенное условие: он не могу выступать поручителем в других кредитных обязательствах.

Но заемщик по какой-то причине решил, что требованиями банка можно пренебречь и выступил поручителем по другому договору кредитования.

К сожалению, выиграть судебный процесс заемщику не удалось, и суд принял решение в пользу банка, признав нарушение условий договора кредитования.

По вине кредитора

Но часто инициаторами судебных разбирательств выступают также заемщики. При этом судебная практика по автокредитам в пользу заемщика довольно большая.

В основном заемщики обращаются в суд в следующих случаях:

- нарушение условий договора кредитования;

- нарушение банковской тайны и незаконное предоставление личных данных третьим лицам;

- продажа требования банка по отношению к заемщику (изменение кредитора без уведомления заемщика);

- наличие комиссий, не указанных в договоре кредитования.

Это – основные причины обращения в суд по инициативе заемщика. Банки также наделены возможностью изменять условия договора кредитования в одностороннем порядке.

Но это должно быть осуществлено, учитывая принцип разумности. Ниже приведен пример из судебной практики.

Банк увеличил процентную ставку практически вдвое в одностороннем порядке. Заемщик предъявил исковое заявление в суд с целью пересмотра подобного подхода.

Очень часто банки взимают определенные комиссии. Заемщики предъявляют исковые заявление с целью невыплаты подобных комиссий.

Суды придерживаются того мнения, что подобные комиссии не должны взиматься банками, и удовлетворяют иски заемщиков, которые не хотят их выплачивать.

Роковая сделка

«Я мать-одиночка, воспитываю двух замечательных мальчишек (11 и 15 лет), младшего мальчика я усыновила 6,5 года назад. Мы замечательно жили, учились, работали, но вдруг в наш дом пришла беда. Оказалось, что мой автомобиль Renault Koleos 2008 года выпуска, который я купила в 2016-м, находится в залоге у Сбербанка», — рассказала в письме Реброва.

Как объяснила женщина, зимой 2013 года уже не новый Renault за 533 тыс. рублей приобрёл некий Алексей Мальцев. Для этого он взял кредит на 500 тыс. рублей в Сбербанке под залог самой машины. По словам Ирины, не сделав ни одного платежа, Алексей выставил автомобиль на продажу и вскоре смог реализовать его Анастасии Яблочкиной. Однако муж Яблочкиной узнал о том, что транспортное средство в залоге, и предъявил Мальцеву претензии.

«Они договорились найти посредника, которому продадут автомобиль. Этим посредником стал Алексей Капелько. А уже он летом 2016 года перепродал машину непосредственно мне», — заявила RT Реброва.

По словам женщины, о залоге ей никто ничего не сказал. Она на всякий случай проверила автомобиль через специальный Реестр уведомлений о залоге движимого имущества, но на тот момент проверить залог можно было только по имени владельца.

Два с половиной года Реброва спокойно ездила на автомобиле, успев его даже подремонтировать.

«В феврале на почте я получила повестку в суд. Это письмо меня просто шокировало, разрушив многие мои планы на будущее. Тут я и узнала наконец, что машина в залоге и Сбербанк требует её изъять», — вспоминает Реброва.

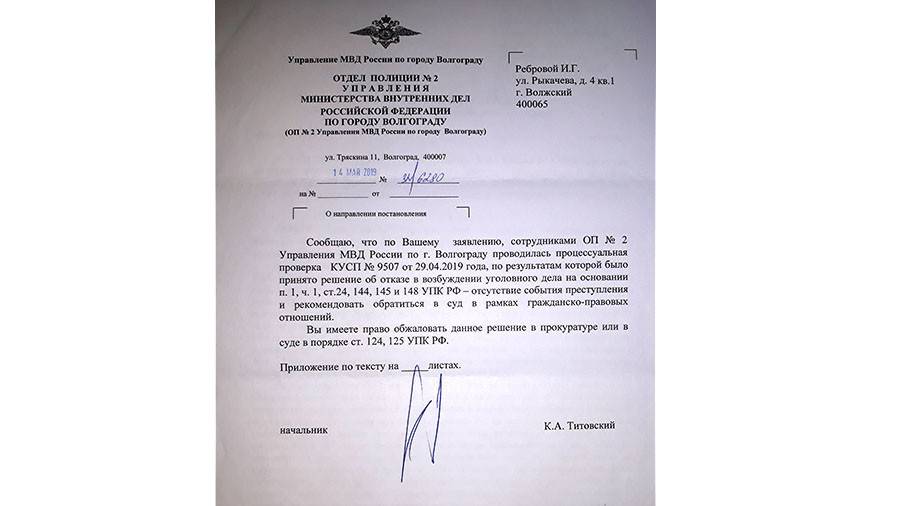

Сразу после этого Ирина обратилась в полицию с заявлением о мошенничестве со стороны прежних владельцев. Из Тракторозаводского отдела полиции его переправили в Краснооктябрьский, а затем вернули обратно, рассказала автовладелица. На обмен письмами ушла пара месяцев.

«После того как в полиции определились, кто займётся моим заявлением, ко мне пришёл полицейский и сказал, что Мальцев и Капелько, скорее всего, в сговоре и моя история является не единичной. Они берут под залог машину или квартиру, а потом продают. Но найти самого Мальцева полиция так и не смогла. Так как Сбербанк на него заявление почему-то не пишет, он даже не в розыске. В возбуждении уголовного дела мне отказали, посоветовали подавать на него в суд. А как мне его найти, если даже они не могут?» — говорит Реброва.

По словам женщины, оперативник также сказал ей, что квартиру, где зарегистрирован Мальцев, продавали с 2013 года пять раз, но место регистрации мужчина не менял, и это может свидетельствовать о неких махинациях.

Реброва была уверена, что суд встанет на её сторону, так как считала себя добросовестным приобретателем. В суде она упомянула, что её старший сын серьёзно болен.

У 15-летнего мальчика врождённый порок сердца. Он был трижды прооперирован на открытом сердце, хирурги имплантировали ему искусственный клапаносодержащий сосуд, который необходимо менять каждые пять лет, рассказала Ирина.

В 2015 году, как выяснилось, Сбербанк уже подавал иск к Мальцеву и выиграл это дело в суде, отметила женщина. Однако, по её словам, автомобиль тогда никто даже арестовывать не стал.

«Я спрашивала представителя банка, почему машину тогда не арестовали, почему тогда не взыскали ущерб с Мальцева или с того, кто тогда был владельцем. Судью это тоже очень интересовало. Но представитель банка сидела руками разводила, сказать ей было нечего. То же самое с исполнительным производством, которое завели на Мальцева. Выплачивал он эти 500 тыс. или нет, тоже неизвестно, банк в суде вообще ничего не предъявил», — негодует Реброва.

В суде женщина, имеющая юридическое образование и много лет прослужившая во ФСИН, сама представляла свои интересы, но в конечном итоге проиграла.

Апелляционная инстанция 29 мая оставила решение суда без изменений. После того как оно вступит в законную силу, приставы смогут изъять автомобиль, который после ареста находится у Ребровой на ответственном хранении.

Сейчас Реброва пытается продать дачу, чтобы купить новую машину, так как без транспортного средства она не может обойтись.